Стратегия «Золотое сечение» и «Относительная сила RSI»

Обзор

Стратегия разделения золота на относительно сильные и относительно слабые индикаторы (RSI) - это стратегия торговли в течение дня. Она сочетает в себе закон разделения золота Фибоначчи и индикатор RSI, чтобы определить, является ли RSI чрезмерно покупаемым или продаваемым, чтобы дать сигнал о покупке или продаже, когда цена приближается к критической точке разделения золота.

Стратегический принцип

Средняя ось, на которой цены рассчитываются на основе K-линий определенной длины.

На основе центральной оси и стандартного отклонения рассчитывается критическая точка золотого раздела, включающая уровни 0.618 и 1 ◦.

Когда цена приближается к критической точке разделения золота, проверьте, вошел ли RSI в зону перекупа или перепродажи.

Если одновременно выполняются закон разделения золота и условия RSI, то посылается сигнал купить или продать.

Установка стоп-лосс и стоп-стоп для контроля риска.

Анализ преимуществ

В сочетании с несколькими показателями можно улучшить качество сигнала и снизить ложный сигнал.

Используйте свойства поддержки/сопротивления золотого разделения для улучшения качества входа в игру.

Индекс RSI позволяет оценить психологическую сторону рынка, чтобы избежать перелома в экстремальных ситуациях.

Для высокочастотных внутридневных сделок прибыль может накапливаться через несколько небольших сделок.

Анализ рисков

“Золотой закон о разделе золота не гарантирует, что цены изменятся.

Индекс RSI может подавать ошибочные сигналы, которые необходимо оценивать в сочетании с ценовыми тенденциями.

Стойки, установленные слишком низко, могут быть нарушены колебаниями цен.

Высокочастотная торговля требует больших затрат и более строгого контроля за рисками.

Решение проблемы:

Строго соблюдайте правила по удержанию убытков, контролируя одиночные потери.

При этом, поскольку RSI не является показателем, то его значение должно быть уменьшено.

Оптимизация стоп-пойнтов, гарантируя стоп-потери при максимально возможном уменьшении вероятности стоп-порогов.

Направление оптимизации

Оптимизация параметров различных длин циклов.

Попробуйте улучшить качество сигнала в сочетании с другими показателями, такими как MACD, Брин-Бенд и т.д.

Изучение различных стратегий по снижению убытков, чтобы найти оптимальную конфигурацию.

Оценка определяет оптимальное время удержания позиции, чтобы сбалансировать прибыль и затраты.

Подвести итог

Разделение золота с стратегией RSI позволяет отфильтровать некоторые шумные сделки с помощью двойного подтверждения. По сравнению с использованием одного индикатора, это может создать более качественный торговый сигнал. С помощью оптимизации параметров и строгого соблюдения правил, стратегия может стать эффективным инструментом для торговли в течение суток.

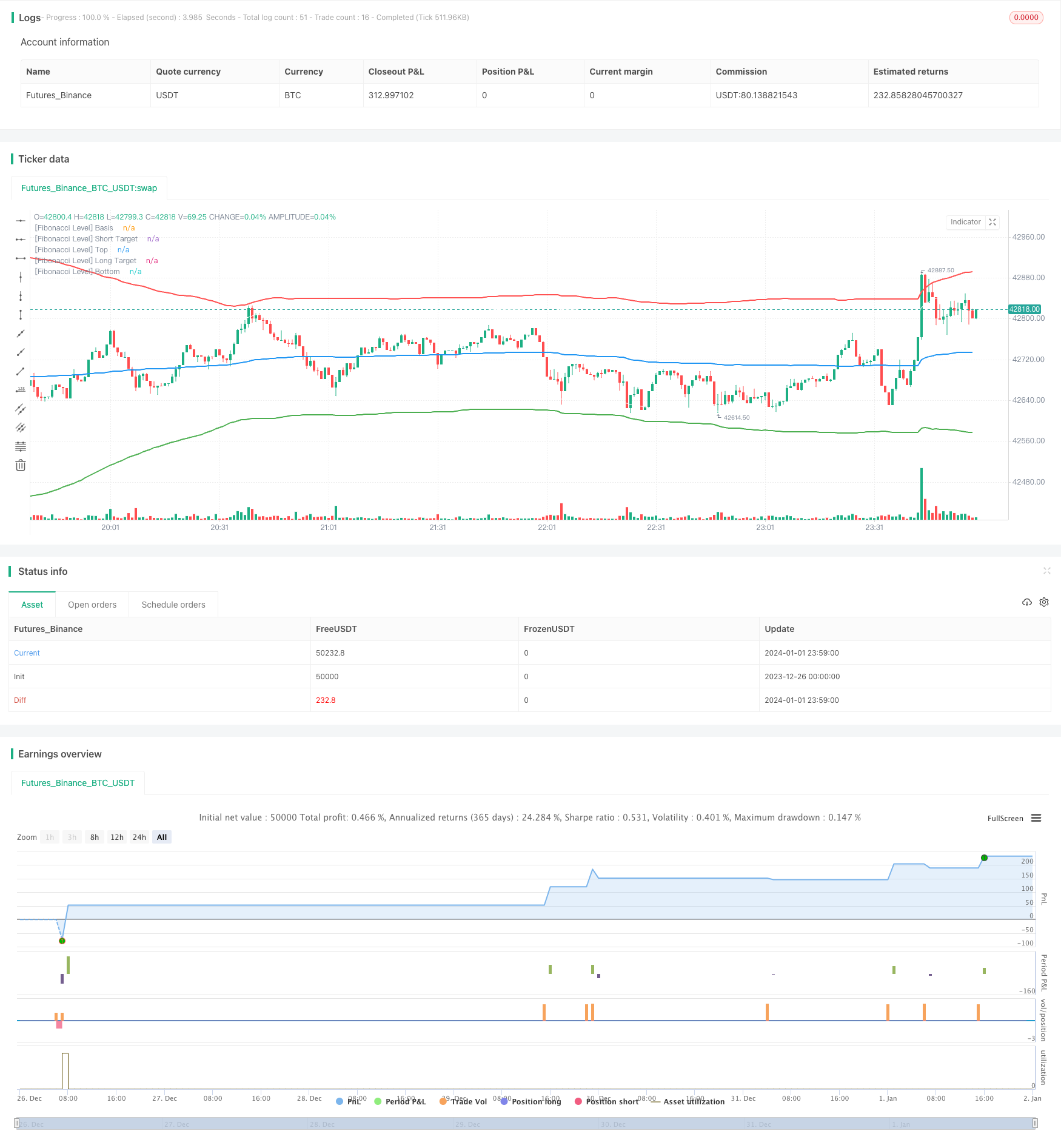

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MohamedYAbdelaziz

// Intraday Trading

// Best used for Short Timeframes [1-30 Minutes]

// If you have any modifications please tell me to update it

//@version=4

strategy(title="Fibonacci + RSI - Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, initial_capital=10000, currency=currency.USD)

// Inputs

timeFilter = year >= 2000

// Stop Loss %

loss_percent = input(title="Stop Loss (%)", minval=0.0, step=0.1, defval=2) * 0.001

// RSI Inputs

len = input(title="[RSI] Length", minval=0, step=1, defval=14)

overSold = input(title="[RSI] Over Sold %", defval=30)

overBought = input(title="[RSI] Over Bought %", defval=70)

// Fibonacci Levels

length = input(title="[Fibonacci] Length", defval=200, minval=1)

src = input(hlc3, title="[Fibonacci] Source")

mult = input(title="[Fibonacci] Multiplier", defval=3.0, minval=0.001, maxval=50)

level = input(title="[Fibonacci] Level", defval=764)

// Calculate Fibonacci

basis = vwma(src, length)

dev = mult * stdev(src, length)

fu764= basis + (0.001*level*dev)

fu1= basis + (1*dev)

fd764= basis - (0.001*level*dev)

fd1= basis - (1*dev)

// Calculate RSI

vrsi = rsi(close, len)

// Calculate the Targets

targetUp = fd764

targetDown = fu764

// Actual Targets

bought = strategy.position_size[0] > strategy.position_size[1]

exit_long = valuewhen(bought, targetUp, 0)

sold = strategy.position_size[0] < strategy.position_size[1]

exit_short = valuewhen(sold, targetDown, 0)

// Calculate Stop Losses

stop_long = strategy.position_avg_price * (1 - loss_percent)

stop_short = strategy.position_avg_price * (1 + loss_percent)

// Conditions to Open Trades

openLong = low < fd1 and crossover(vrsi[1], overSold)

openShort = high > fu1 and crossunder(vrsi[1], overBought)

// Conditions to Close Trades

closeLong = high > exit_long

closeShort = low < exit_short

// Plots

plot(basis, color=color.blue, linewidth=2, title="[Fibonacci Level] Basis")

plot(fu764, color=color.white, linewidth=1, title="[Fibonacci Level] Short Target")

plot(fu1, color=color.red, linewidth=2, title="1", title="[Fibonacci Level] Top")

plot(fd764, color=color.white, linewidth=1, title="[Fibonacci Level] Long Target")

plot(fd1, color=color.green, linewidth=2, title="1", title="[Fibonacci Level] Bottom")

// Strategy Orders

if timeFilter

// Entry Orders

strategy.entry(id="Long", long=true, when=openLong and high < targetUp, limit=close)

strategy.entry(id="Short", long=false, when=openShort and low > targetDown, limit=close)

// Exit Orders

strategy.exit(id="Long", when=closeLong and strategy.position_size > 0, limit=exit_long, stop=stop_long)

strategy.exit(id="Short", when=closeShort and strategy.position_size < 0, limit=exit_short, stop=stop_short)