Стратегия прорыва пересечения скользящих средних

Обзор

Эта стратегия использует трехмесячные скользящие средние, чтобы определить направление рыночных тенденций. Вы вступаете в позицию, когда три скользящих средних совпадают. Вместе с тем устанавливается стоп-лост в сочетании с самой высокой или самой низкой ценой последней N-корневой линии K.

Стратегический принцип

Вычислить три скользящие средние: долгосрочную, среднесрочную и краткосрочную. Пользователь может самостоятельно установить период. По умолчанию 20 дней, 10 дней и 5 дней.

Сравнение направления трех скользящих средних. Когда краткосрочные скользящие средние проходят средний период, а средние - длительный период, это считается многоголовым рынком. Когда краткосрочные скользящие средние проходят средний период, а средние - длительный период, это считается пустым рынком.

В многоголовном рынке, если цена прорывает самую высокую цену в пределах последней N-корневой K-линии, делается больше; в пустом рынке, если цена прорывает самую низкую цену в пределах последней N-корневой K-линии, делается пусто. N также является пользовательским параметром.

После вхождения в позицию, установка стоп-лосса. Стоп-лосса на многоголовом рынке - это самая низкая цена в пределах последней N-корневой K-линии, стоп-лосса на пустом рынке - самая высокая цена в пределах последней N-корневой K-линии.

Анализ преимуществ

Эта стратегия в сочетании с показателями движущихся средних и графиками K-линий позволяет лучше определять движение рынка. При этом установка стоп-стоп является разумной и помогает избежать больших потерь.

По сравнению с такими показателями, как одиночная подвижная средняя, в этой стратегии используются три подвижных средних, чтобы определить, что движение рынка является более надежным. В то же время, прорыв в позицию последней N-корневой линии наивысшей цены или наименьшей цены является более распространенной стратегией прорыва. В целом, стратегия ясна и проста в реализации.

Анализ рисков

Основные риски, с которыми может столкнуться эта стратегия:

Вероятность ошибки в определении направления трех скользящих средних. Если скользящая средняя и краткосрочная средняя приведут к ошибочному сигналу, это может привести к ненужным потерям.

Недостаточный выбор времени для прорыва, легко поддается ловушке. Выбор времени для прорыва должен быть соответствующим образом оптимизирован.

Стоп-дистанция установлена слишком маленькой, увеличение стоп-дистанции помогает дать цену больше Running Room.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих направлениях:

Добавление фильтров для других показателей, обеспечивающих надежность сигналов движущихся средних. Например, увеличение количества сделок с использованием свободного суждения.

Оптимизация циклических параметров движущихся средних, чтобы они лучше адаптировались к различным видам.

Добавление алгоритмов машинного обучения для автоматической оптимизации параметров.

Эффективность этой стратегии была проверена на высокочастотных данных.

Подвести итог

Эта стратегия в целом является более простой, универсальной, понятной и практически осуществимой. Как образец системы пересечения скользящих средних, она является частым выбором для начинающих. С соответствующей оптимизацией система может быть использована для более широкого ассортимента и временных периодов, что позволяет получать стабильную прибыль.

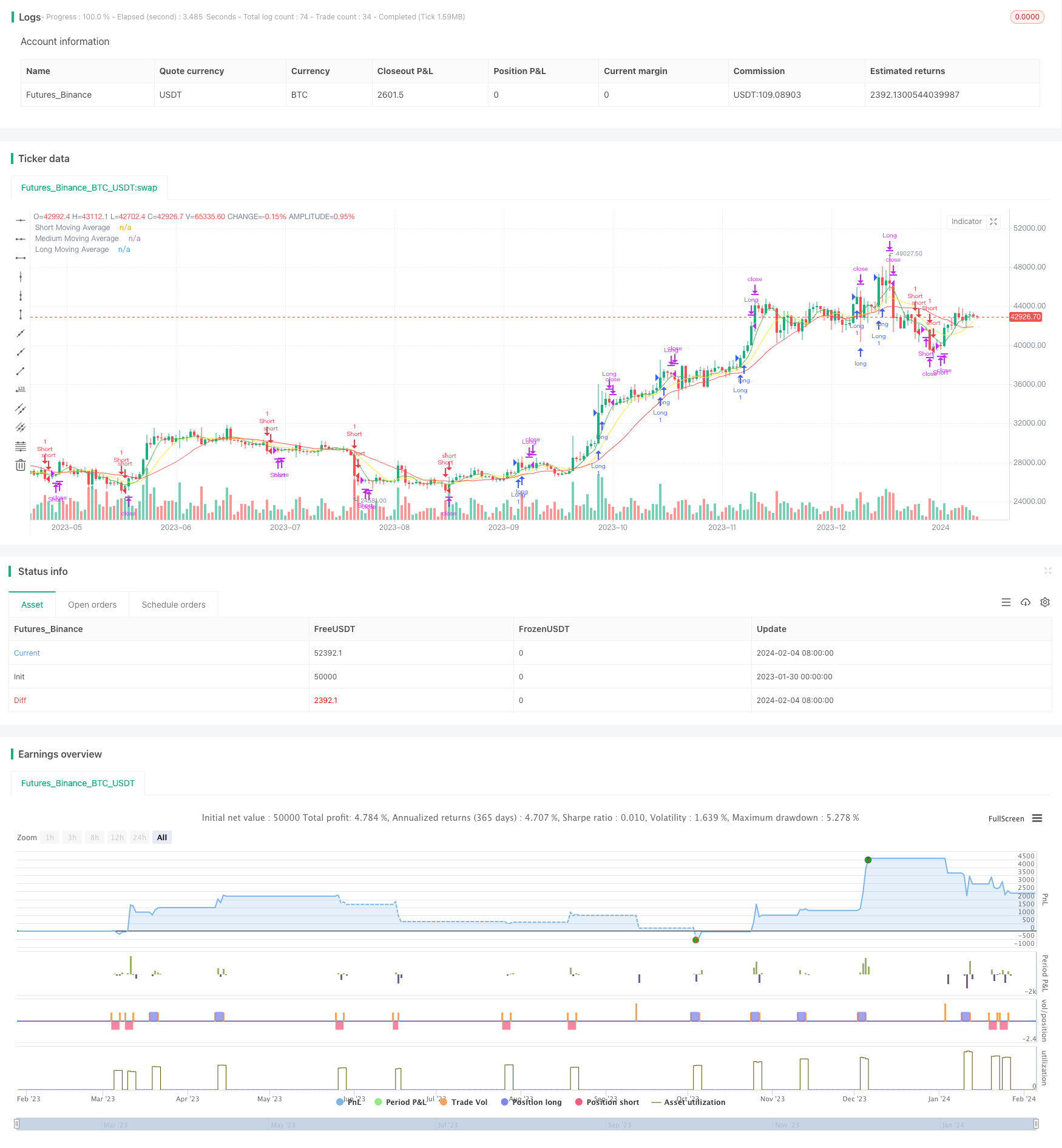

/*backtest

start: 2023-01-30 00:00:00

end: 2024-02-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © hobbiecode

//@version=5

strategy("Cross Breakout - Hobbiecode", shorttitle="Cross - HOBBIE", overlay=true)

// User-defined input for moving averages

long_period = input(20, title="Long Period")

medium_period = input(10, title = "Medium Period")

short_period = input(5, title="Short Period")

type_ma = input.string("SMA", title = "MA type", options = ["SMA", "EMA"])

candles_back = input(10, title = "Candles Back")

bars_valid = input(3, title = "Bars to Exit")

// Calculating moving averages

long_ma = 0.0

medium_ma = 0.0

short_ma = 0.0

if type_ma == "SMA"

long_ma := ta.sma(close, long_period)

medium_ma := ta.sma(close, medium_period)

short_ma := ta.sma(close, short_period)

else

long_ma := ta.ema(close, long_period)

medium_ma := ta.ema(close, medium_period)

short_ma := ta.ema(close, short_period)

// Plot moving averages

plot(long_ma, title="Long Moving Average", color=color.red)

plot(medium_ma, title = "Medium Moving Average", color = color.yellow)

plot(short_ma, title="Short Moving Average", color=color.green)

// Check last min/max

last_min = ta.lowest(candles_back)

last_max = ta.highest(candles_back)

// Strategy logic for crossing of moving averages

longCondition = short_ma > medium_ma and medium_ma > long_ma and high == last_max

shortCondition = short_ma < medium_ma and medium_ma < long_ma and low == last_min

longCondition_entry = longCondition and strategy.position_size == 0

shortCondition_entry = shortCondition and strategy.position_size == 0

// Check last min/max for operation

last_min_op = ta.lowest(candles_back)[1]

last_max_op = ta.highest(candles_back)[1]

// Plot lines

var line r1Line = na

// Entry orders

// if (longCondition)

// from_line = chart.point.now(high)

// to_line = chart.point.from_index(bar_index + candles_back, high)

// r1Line := line.new(from_line, to_line, color = color.green, width = 2)

if longCondition_entry and ta.crossover(close,last_max_op)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", from_entry="Long", stop=low)

// if (shortCondition)

// from_line = chart.point.now(low)

// to_line = chart.point.from_index(bar_index + candles_back, low)

// r1Line := line.new(from_line, to_line, color = color.red, width = 2)

if shortCondition_entry and ta.crossunder(close,last_min_op)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", from_entry="Short", stop=high)

if ta.barssince(longCondition_entry) >= bars_valid

strategy.close("Long")

if ta.barssince(shortCondition_entry) >= bars_valid

strategy.close("Short")