Количественная стратегия Watkins Snake Kiss

Обзор

Стратегия количественного измерения, основанная на сочетании индикатора RSI и RSI, используется для создания количественных торговых стратегических сигналов для автоматизированной торговли по различным видам ценных бумаг. Эта стратегия учитывает различные интенсивности сигналов RSI и Stoch RSI, чтобы сделать торговые решения более плавными и стабильными путем установки весов.

Стратегический принцип

В этой стратегии используются такие показатели, как линия преобразования, эталонная линия, линейка 1 и линейка 2 в диаграмме, в сочетании с линиями K и D в StochRSI. Часть диаграммы, если линия преобразования выше, чем эталонная линия, и линейка 1 выше, чем линейка 2, является сильным плюс-сигналом, если линия преобразования ниже, чем эталонная линия, линейка 1 выше, чем линейка 2 - сильным пустым сигналом.

Анализ преимуществ

Эта стратегия в сочетании с использованием одного облачного графика и двух показателей StochRSI позволяет одновременно определять направление тренда и перепродажу, что делает сигнал более полным и надежным. По сравнению с использованием одного показателя, это позволяет уменьшить количество ошибочных сигналов.

Анализ рисков

Самый большой риск в этой стратегии заключается в том, что как один график, так и показатель StochRSI могут создавать ошибочные сигналы, особенно в шокирующих ситуациях, что может увеличить количество ненужных сделок. Кроме того, настройка значений весов и параметров также может оказать большое влияние на эффективность стратегии.

Направление оптимизации

Эта стратегия также имеет большое пространство для оптимизации. Во-первых, можно рассмотреть возможность добавления большего количества показателей, таких как линия Бринга, показатель KD и т. Д., чтобы сделать сигнальные суждения более полными. Во-вторых, можно использовать методы машинного обучения или генетических алгоритмов для автоматической оптимизации параметров, а не использовать фиксированные параметры, чтобы сделать стратегию более интеллектуальной и адаптивной.

Подвести итог

Стратегия количественного измерения, объединенная с использованием двух индикаторов, облачного графика и StochRSI, сформировала торговый сигнал с помощью взвешенного и параметрического дизайна, способный автоматически улавливать изменения тенденций рынка, хорошо адаптированный к различным сортам и циклам, является количественной стратегией, которая заслуживает более глубокого изучения и применения. Стратегия также имеет потенциал для дальнейшего расширения и оптимизации, например, введение большего количества индикаторов и технических средств, что может привести к лучшей эффективности торговли.

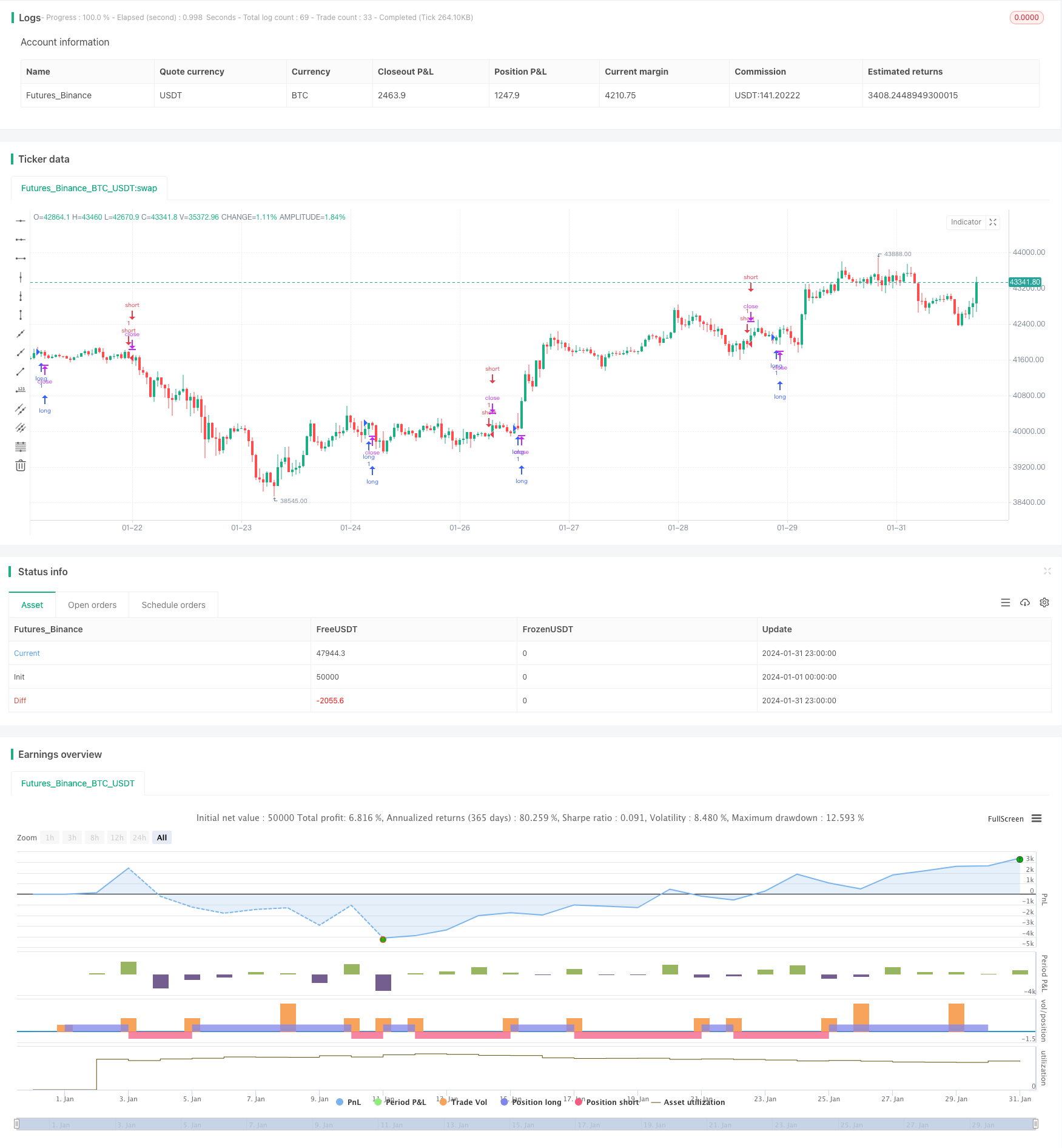

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Baracuda Ichimoku/StochRSI Strategy", overlay=true)

DecisionWeight = input(50, minval = 0, title="BUY/SELL decision weight")

ichimokuStrong = input(35, minval = 0, title="Ichimoku strong weight")

ichimokuStandard = input(20, minval = 0, title="Ichimoku standard weight")

ichimokuWeak = input(20, minval = 0, title="Ichimoku weak weight")

stochRSIWweak = input(30, minval = 0, title="Stoch RSI weight")

conversionPeriods = input(9, minval=1, title="Conversion Line Periods")

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods")

displacement = input(5, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

lengthRSI = input(8, minval=8) //14

lengthStoch = input(5, minval=5)//14

smoothK = input(3,minval=3)

smoothD = input(3,minval=3)

OverSold = input(20)

OverBought = input(80)

rsi1 = rsi(close, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

stronglong = conversionLine > baseLine and leadLine1 > leadLine2

strongshort = conversionLine < baseLine and leadLine1 < leadLine2

weaklong = conversionLine > baseLine

weakshort = conversionLine < baseLine

RSIlong = k > d and k < OverSold and d < OverSold

RSIshort = k < d and k > OverBought and d > OverBought

long=(((stronglong ? 1:0)*ichimokuStrong) + ((weaklong? 1:0)*ichimokuWeak) + ((RSIlong? 1:0)*stochRSIWweak)) > DecisionWeight

short=(((strongshort? 1:0)*ichimokuStrong) + ((weakshort? 1:0)*ichimokuWeak) + ((RSIshort? 1:0)*stochRSIWweak)) > DecisionWeight

strategy.entry("long", strategy.long, when=long)

strategy.entry("short", strategy.short, when=short)