Стратегия следования за трендом на основе индикатора OBV

Обзор

Эта стратегия использует двойной средний диапазон EMA для определения многополосных тенденций в OBV-индикаторе, в зависимости от направления тенденции. При этом OBV-индикатор может более четко отражать связь между ценой и объемом сделок, а также определять желание участников рынка, поэтому его можно использовать для захвата рыночных тенденций. Эта стратегия в сочетании с гладкой обработкой индикаторов с подвижными средними эффективно отсеивает рыночный шум и захватывает основные тенденции.

Стратегический принцип

Эта стратегия основана на том, чтобы определить, находится ли индикатор OBV в тенденции к росту. В частности, рассчитывается 6-дневная EMA и 24-дневная EMA OBV, которые создают многоголовый сигнал, когда 6-дневная EMA пересекает 24-дневную EMA.

Ключом к определению тенденции в этой стратегии является показатель OBV. Индикатор OBV отражает коллективное желание крупных капиталов, что может эффективно отражать отношение участников рынка. В сочетании с обработкой подвижных средних, можно устранить часть шума, что делает сигнал более четким и надежным. Стратегия использует быструю линию EMA и медленную линию EMA для построения торговых сигналов, что позволяет сгладить данные о ценах, а также более чувствительно улавливать изменения тенденции.

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

Показатели OBV, основанные на количестве сделок, позволяют четко определить намерения участников рынка, и сигналы более надежны.

Двойная однолинейная обработка EMA позволяет устранить часть шума, что делает сигнал более четким.

Использование комбинации быстрого и медленного EMA-линий позволяет одновременно сглаживать цены и улавливать изменения тренда.

Стратегии просты в использовании и внедрении.

Анализ рисков

Однако эта стратегия также несет в себе некоторые риски:

Показатель OBV в некоторых случаях дает ошибочный сигнал, и тогда стратегия может потерпеть убыток.

В экстремальных ситуациях EMA может пропустить оптимальную точку входа.

Фиксированная стоп-лазерная настройка может быть слишком жесткой, чтобы адаптироваться к изменениям рынка.

Ответ:

В сочетании с другими показателями, чтобы избежать ошибочных сигналов.

Оптимизация параметров, повышение чувствительности EMA-линий.

Динамическая остановка.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих направлениях:

Оптимизируйте комбинацию параметров EMA, чтобы найти наиболее подходящий среднелинейный параметр.

Добавление других индикаторов для подтверждения сигнала, таких как MACD, RSI и т. Д., повышает точность сигнала.

Установка динамического стоп-порога с возможностью корректировки стоп-порога в реальном времени в зависимости от рыночных колебаний.

Оптимизируйте комбинации, чтобы найти оптимальную комбинацию.

Подвести итог

Эта стратегия в целом является относительно простой и надежной стратегией отслеживания тенденций. Она объединяет показатели OBV и двойную линию EMA, чтобы осуществить суждение о тенденции. Преимущества заключаются в простоте эксплуатации, четкости сигнала, эффективной отслеживании тенденции; недостатком является возможность ошибочного сигнала и задержка обработки линии EMA.

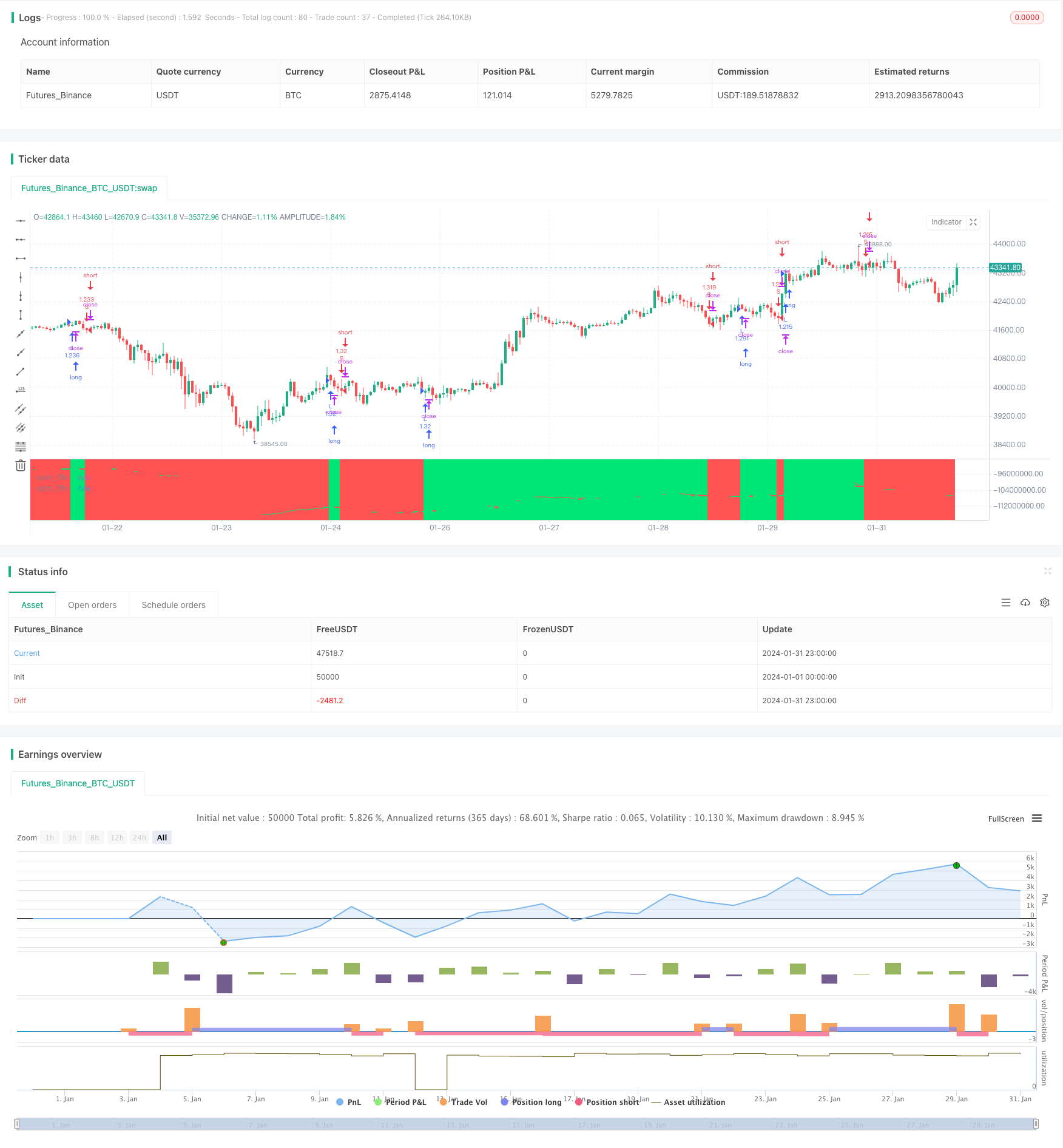

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("OBV EMA X BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

/////////////// OBV ///////////////

src = close

atr = atr(input(title="ATR Period", defval=3, minval=1))

atrmult = input(title="ATR Mult", defval=1, minval=0)

obv = cum(change(src) > 0 ? volume * (volume / atr) : change(src) < 0 ? -volume * (volume / atr) : 0 * volume / atr)

e1 = ema(obv, input(24))

e2 = ema(obv, input(6))

/////////////// Strategy ///////////////

long = crossover(e2, e1)

short = crossunder(e2, e1)

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

//////////////// Stop loss ///////////////

sl_inp = input(3.0, title='Stop Loss %') / 100

tp_inp = input(5000.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("L", strategy.long, when=long)

strategy.entry("S", strategy.short, when=short)

strategy.exit("L SL", "L", stop=long_sl, when=since_longEntry > 0)

strategy.exit("S SL", "S", stop=short_sl, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

plot(e1, color = e1 > e1[1] ? color.lime : e1 < e1[1] ? color.red : color.white, linewidth = 2, offset = 0)

plot(e2, color = e2 > e2[1] ? color.lime : e2 < e2[1] ? color.red : color.white, linewidth = 1)

bgcolor(strategy.position_size > 0 ? color.lime : strategy.position_size < 0 ? color.red : color.white, transp=90)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=60)