کثیر رجحان کی حکمت عملی

جائزہ

اس حکمت عملی میں رجحان کی سمت کی نشاندہی کرنے کے لئے متعدد اشارے کا استعمال کیا گیا ہے۔ اس حکمت عملی میں رجحانات کے مواقع کو پکڑنے کے لئے رجحانات کا سراغ لگانے کا طریقہ استعمال کیا گیا ہے۔ حکمت عملی کو خاص طور پر رجحانات کا سراغ لگانے کے لئے ڈیزائن کیا گیا ہے ، جس کا مقصد جیت کی شرح کو بڑھانا اور واپسی کو کم کرنا ہے۔

حکمت عملی کا اصول

قیمتوں کے تناسب کا تعین کرنے کے لئے WVAP کا استعمال کریں؛

آر ایس آئی اشارے میں ہائی ہائیڈروجن کا اندازہ لگایا گیا ہے۔

QQE اشارے نے قیمتوں میں اضافے کی نشاندہی کی۔

ADX اشارے رجحان کی طاقت کا اندازہ لگاتا ہے۔

کورل ٹرینڈ انڈیکیٹر بنیادی اقدار کی پیمائش کرتا ہے۔

ایل ایس ایم اے اشارے معاون فیصلے کے رجحانات؛

ایک سے زیادہ اشارے سگنل کے ساتھ مل کر ایک ٹریڈنگ سگنل بھیجنے کے لئے.

یہ حکمت عملی بنیادی طور پر رجحان کی سمت اور طاقت کا فیصلہ کرنے کے لئے آر ایس آئی ، کیو کیو ای ، اے ڈی ایکس جیسے متعدد اشارے پر انحصار کرتی ہے ، اور بنیادی رجحان کا فیصلہ کرنے کے معیار کے طور پر کورل ٹرینڈ انڈیکیٹر کا منحنی خطوط استعمال کرتی ہے۔ جب آر ایس آئی جیسے اشارے خریدنے کا اشارہ دیتے ہیں تو ، اگر کورل ٹرینڈ انڈیکیٹر بھی اوپر کی طرف منحنی خطوط دکھاتا ہے تو ، اس حکمت عملی میں خریدنے کا انتخاب ہوتا ہے۔ WVAP جیسے اشارے بنیادی طور پر یہ طے کرنے کے لئے استعمال کیے جاتے ہیں کہ آیا قیمت مناسب ہے یا نہیں ، خریدنے سے بچنے کے لئے اعلی مقام۔

اسٹریٹجک فوائد

ایک کثیر پیمائش کا مجموعہ جس سے فیصلے کی درستگی میں اضافہ ہوتا ہے۔

رجحانات کی پیروی پر زور دینے اور منافع کے امکانات کو بڑھانے کے لئے؛

ٹریڈنگ رینج مارکیٹ کو تلاش کرنے کے لئے جدید سوچ کا استعمال کرتے ہوئے؛

بنیادی اشارے کے ساتھ مل کر ، منفی تجارت سے بچنے کے لئے؛

تجارتی اوقات اور گھنٹوں کو معقول طریقے سے ترتیب دیا گیا ہے تاکہ خطرے کو کم کیا جاسکے۔

حکمت عملی واضح ہے اور اسے سمجھنے اور بہتر بنانے میں آسانی ہے۔

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ کثیر اشارے کا مجموعہ فیصلہ کیا جاسکتا ہے ، جس سے کسی ایک اشارے کے غلط فہمی کا امکان کچھ حد تک کم ہوسکتا ہے ، اور فیصلہ کی درستگی میں اضافہ ہوتا ہے۔ اس کے ساتھ ہی رجحانات کی پیروی اور انوکھے خیالات پر زور دیا گیا ہے ، جو قریبی پروفائل میں شارٹ لائن کے مواقع کو فلٹر کرنے میں مددگار ہے۔ اس کے علاوہ ، حکمت عملی میں بنیادی اشارے شامل ہیں ، جو مخالف آپریشن سے بچنے میں مدد کرتے ہیں۔ ان ڈیزائنوں سے حکمت عملی کی استحکام اور منافع بخش امکانات میں اضافہ ہوتا ہے۔

اسٹریٹجک رسک

ٹائم ٹائم میں تاخیر کا سبب بن سکتا ہے اور بہترین وقت سے محروم ہوسکتا ہے.

انخلا کے کنٹرول میں ناکامی اور انخلا کا خطرہ؛

جب بنیادی طور پر ایک موڑ ہوتا ہے تو حکمت عملی سگنل سے محروم ہوسکتی ہے۔

ٹرانزیکشن لاگت کو مدنظر نہ رکھتے ہوئے ، عملی طور پر لاگو ہونے پر منافع میں کمی کا خطرہ ہے۔

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ کثیر اشارے کے جوڑے کے فیصلے میں تاخیر ہوسکتی ہے ، جس کے نتیجے میں بہترین داخلے کا وقت ضائع ہوجاتا ہے ، جس سے منافع کی گنجائش متاثر ہوتی ہے۔ اس کے علاوہ ، حکمت عملی کا واپسی کا کنٹرول مثالی نہیں ہے ، واپسی کا زیادہ خطرہ ہے۔ جب مارکیٹ کی بنیادی باتیں تبدیل ہوجاتی ہیں اور اشارے ابھی تک ظاہر نہیں ہوتے ہیں تو ، نقصانات پیدا ہونے کا بھی خطرہ ہوتا ہے۔ جب عملی طور پر لاگو ہوتا ہے تو ، تجارت کی لاگت سے بھی منافع پر کچھ اثر پڑتا ہے۔

حکمت عملی کی اصلاح کی سمت

اسٹاپ نقصان کی حکمت عملی میں شامل ہونا اور واپسی کے کنٹرول کو بہتر بنانا۔

پیرامیٹرز کی ترتیب کو بہتر بنائیں اور اشارے کی تاخیر کو کم کریں۔

بنیادی اشارے کے استعمال میں اضافہ اور ان کی درستگی میں اضافہ۔

مشین لرننگ الگورتھم کے ساتھ مل کر ، متحرک پیرامیٹرز کی اصلاح کے لئے۔

اس حکمت عملی کی اصلاح پر توجہ دی جانی چاہئے کہ واپسی کے کنٹرول پر غور کیا جائے ، منافع کو روکنے اور واپسی کو کم کرنے کے لئے متحرک اسٹاپ نقصان کی حکمت عملی کو شامل کیا جاسکتا ہے۔ اس کے ساتھ ہی پیرامیٹرز کی ترتیب کو بہتر بنایا جاسکتا ہے ، اشارے کی تاخیر کو کم کیا جاسکتا ہے ، اور حکمت عملی کو مارکیٹ میں ہونے والی تبدیلیوں کے لئے حساسیت کو بڑھا دیا جاسکتا ہے۔ اس کے علاوہ ، بنیادی فیصلہ کن اشارے میں مزید اضافہ کیا جاسکتا ہے ، جس سے درستگی میں اضافہ ہوتا ہے۔ اگر پیرامیٹرز کی متحرک اصلاح کو مشین لرننگ کے طریقوں کو لاگو کیا جاسکتا ہے تو اس سے حکمت عملی کی استحکام میں بھی بہتری آسکتی ہے۔

خلاصہ کریں۔

اس حکمت عملی میں رجحان کی سمت کا تعین کرنے کے لئے متعدد اشارے شامل ہیں ، جس میں رجحان سے باخبر رہنے کا نظریہ ڈیزائن کیا گیا ہے ، جس کا مقصد فیصلہ کی درستگی کو بہتر بنانا ہے ، منافع کے امکانات کو بڑھانا ہے۔ حکمت عملی میں اشارے کا مجموعہ فیصلہ ہے ، رجحان سے باخبر رہنے پر زور دیا گیا ہے ، بنیادی اصولوں پر مشتمل ہے ، لیکن غلط فیصلے کے وقت ، تاخیر ، پیچھے ہٹنے کے کنٹرول کی کمی جیسے مسائل بھی ہیں۔ مستقبل میں اصلاح کے پیرامیٹرز کی ترتیب ، نقصان کی روک تھام کی حکمت عملی کو بہتر بنانے ، بنیادی اشارے میں اضافہ کرنے وغیرہ کے ذریعہ بہتری لائی جاسکتی ہے ، تاکہ حکمت عملی عملی عملی کو عملی استعمال میں بہتر کارکردگی کا مظاہرہ کیا جاسکے۔

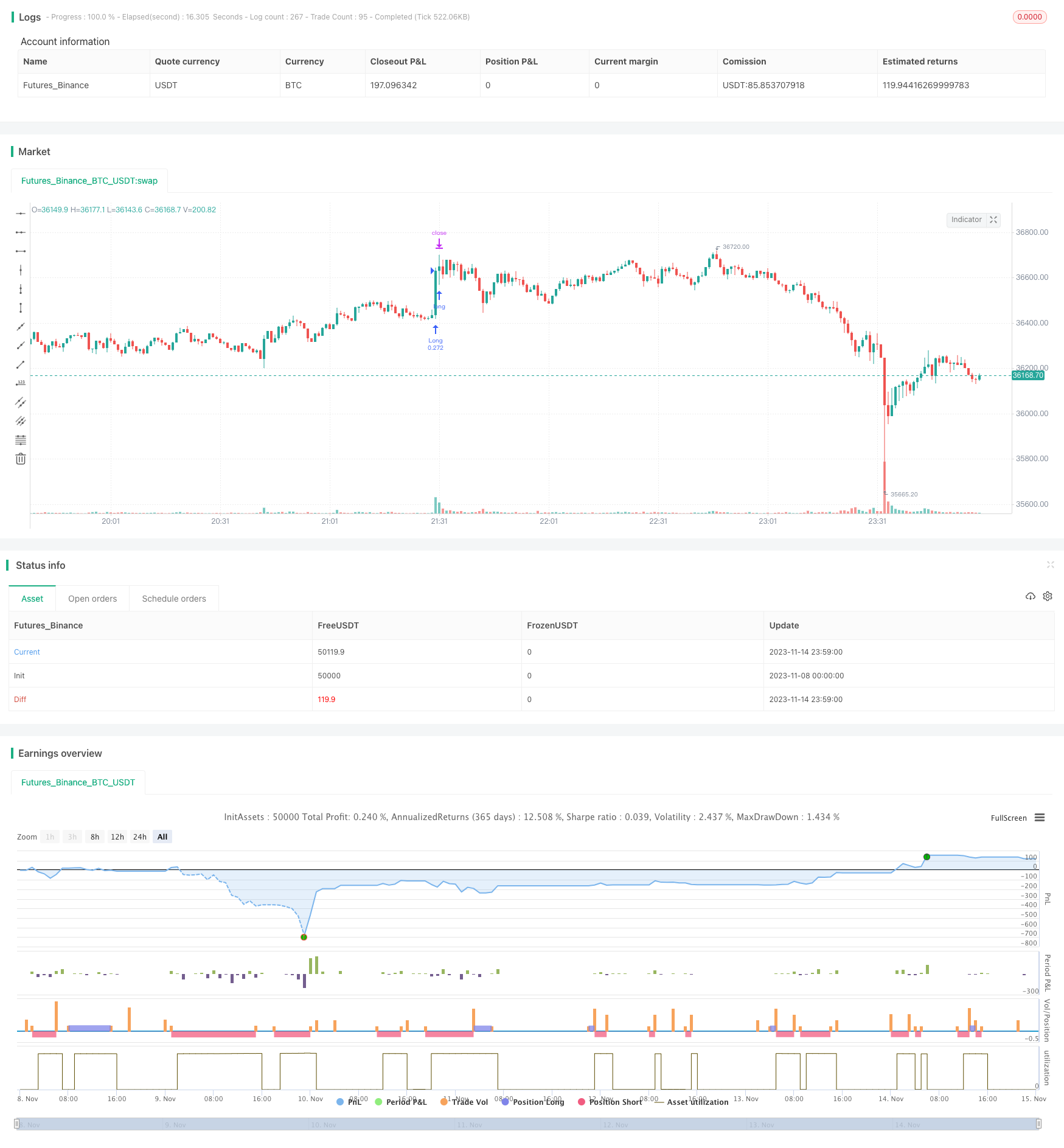

/*backtest

start: 2023-11-08 00:00:00

end: 2023-11-15 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RolandoSantos

//@version=4

strategy(title = "VWAP Candles Strategy", overlay=true, shorttitle = "VWAP Cndl", default_qty_type=strategy.cash, default_qty_value=10000, initial_capital=10000)

//Make inputs that set the take profit %

longProfitPerc = input(title="Take Long Profit % ", minval=0.0, step=0.1, defval=0.3) / 100

shortProfitPerc = input(title="Take Short Profit % ", minval=0.0, step=0.1, defval=0.95) / 100

tp = input(100, "Take Profit % QTY (How much profit you want to take after take profit target is triggered)")

// Figure out take profit price

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

//Use NYSE for Copp Curve entries and exits//

security = input("", title="Change this if you want to see Copp Curve calculated for current ticker. All Copp Curve calculations are base on NYSE Composite")

ticker = security(security,"", close)

///Copp Curve////

period_ = input(21, title="Length", minval=1)

isCentered = input(false, title="Centered")

barsback = period_/2 + 1

ma = sma(close, period_)

dpo = isCentered ? close[barsback] - ma : close - ma[barsback]

instructions =input(title="Standard Copp settings are (10, 14, 11) however, DOUBLE these lengths as alternate settings to (20,28,22) and you will find it may produce better results, but less trades", defval="-")

wmaLength = input(title="WMA Length (Experiment changing this to longer lengths for less trades, but higher win %)", type=input.integer, defval=20)

longRoCLength = input(title="Long RoC Length", type=input.integer, defval=28)

shortRoCLength = input(title="Short RoC Length", type=input.integer, defval=22)

source = ticker

curve = wma(roc(source, longRoCLength) + roc(source, shortRoCLength), wmaLength)

//////////// QQE////////////QQE///////////////////QQE////////////////////////

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © KivancOzbilgic

//@version=4

src=input(close)

length = input(25,"RSI Length", minval=1)

SSF=input(9, "SF RSI SMoothing Factor", minval=1)

showsignals = input(title="Show Crossing Signals?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off ?", type=input.bool, defval=true)

RSII=ema(rsi(src,length),SSF)

TR=abs(RSII-RSII[1])

wwalpha = 1/ length

WWMA = 0.0

WWMA := wwalpha*TR + (1-wwalpha)*nz(WWMA[1])

ATRRSI=0.0

ATRRSI := wwalpha*WWMA + (1-wwalpha)*nz(ATRRSI[1])

QQEF=ema(rsi(src,length),SSF)

QUP=QQEF+ATRRSI*4.236

QDN=QQEF-ATRRSI*4.236

QQES=0.0

QQES:=QUP<nz(QQES[1]) ? QUP : QQEF>nz(QQES[1]) and QQEF[1]<nz(QQES[1]) ? QDN : QDN>nz(QQES[1]) ? QDN : QQEF<nz(QQES[1]) and QQEF[1]>nz(QQES[1]) ? QUP : nz(QQES[1])

//QQF=plot(QQEF,"FAST",color.maroon,2)

//QQS=plot(QQES,"SLOW",color=color.blue, linewidth=1)

buySignalr = crossover(QQEF, QQES)

sellSignalr = crossunder(QQEF, QQES)

buyr = QQEF > QQES

////QQE////////////////QQE/////////////////QQE/////////////////

//////////////LSMA//////////////////////////

// LSMA 1 Settings & Plot

lsma1Length = input(100, minval=1, title="LSMA 1")

lsma1Offset = input(title="LSMA 1 Offset", type=input.integer, defval=0)

lsma1Source = input(close, title="LSMA 1 Source")

lsma1 = linreg(lsma1Source, lsma1Length, lsma1Offset)

lsma1_std_dev = stdev(abs(lsma1[1] - lsma1), lsma1Length)

//plot(lsma1, color=(lsma1 > lsma1[1] ? color.yellow : color.blue), title="LSMA 1", linewidth=2, transp=0)

////////////LSMA///////////////////

//////////////////ADX////////////////////

len = input(14)

th = input(20)

TrueRange = max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

DirectionalMovementPlus = high-nz(high[1]) > nz(low[1])-low ? max(high-nz(high[1]), 0): 0

DirectionalMovementMinus = nz(low[1])-low > high-nz(high[1]) ? max(nz(low[1])-low, 0): 0

SmoothedTrueRange = 0.0

SmoothedTrueRange := nz(SmoothedTrueRange[1]) - (nz(SmoothedTrueRange[1])/len) + TrueRange

SmoothedDirectionalMovementPlus = 0.0

SmoothedDirectionalMovementPlus := nz(SmoothedDirectionalMovementPlus[1]) - (nz(SmoothedDirectionalMovementPlus[1])/len) + DirectionalMovementPlus

SmoothedDirectionalMovementMinus = 0.0

SmoothedDirectionalMovementMinus := nz(SmoothedDirectionalMovementMinus[1]) - (nz(SmoothedDirectionalMovementMinus[1])/len) + DirectionalMovementMinus

DIPlus = SmoothedDirectionalMovementPlus / SmoothedTrueRange * 100

DIMinus = SmoothedDirectionalMovementMinus / SmoothedTrueRange * 100

DX = abs(DIPlus-DIMinus) / (DIPlus+DIMinus)*100

ADX = sma(DX, len)

///////////////////ADX/////////////////////

/////////////sqz momentum/////////////////////////

//

// @author LazyBear & ChrisMoody complied by GIS_ABC

//

lengthBB = input(20, title="BB Length")

mult = input(2.0,title="BB MultFactor")

lengthKC=input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

useTrueRange = input(true, title="Use TrueRange (KC)")

// Calculate BB

sourceBB = close

basis = sma(sourceBB, lengthBB)

dev = multKC * stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

maKC = sma(sourceBB, lengthKC)

rangeKC = useTrueRange ? tr : (high - low)

rangema = sma(rangeKC, lengthKC)

upperKC = maKC + rangema * multKC

lowerKC = maKC - rangema * multKC

sqzOn = (lowerBB > lowerKC) and (upperBB < upperKC)

sqzOff = (lowerBB < lowerKC) and (upperBB > upperKC)

noSqz = (sqzOn == false) and (sqzOff == false)

val = linreg(source - avg(avg(highest(high, lengthKC), lowest(low, lengthKC)),sma(close,lengthKC)),lengthKC,0)

////////////////////////////

/////// RSI on EMA/////////////////

lenrsi = input(13, minval=1, title="Length")

srcrsi = linreg(hlc3,100,0)

up = rma(max(change(srcrsi), 0), lenrsi)

down = rma(-min(change(srcrsi), 0), lenrsi)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

rsicolor = rsi > rsi[1] ? color.green : color.red

//plot(rsi,color = rsicolor)

//hline(20,color=color.green)

//hline(80,color=color.red)

vwaprsi = rsi(vwap(hlc3),13)

vwaprsicolor = vwaprsi > vwaprsi[1] ? color.blue : color.yellow

emarsi = ema(rsi,13)

emarsicolor = emarsi > emarsi[1] ? color.green : color.red

//plot(emarsi,color=emarsicolor)

//plot(vwaprsi,color=vwaprsicolor)

/////// RSI on VWMA/////////////////

lenrsiv = input(23, minval=1, title="Length RSI VWMA")

srcrsiv = vwma(linreg(close,23,0),23)

upv = rma(max(change(srcrsiv), 0), lenrsiv)

downv = rma(-min(change(srcrsiv), 0), lenrsiv)

rsiv = downv == 0 ? 100 : upv == 0 ? 0 : 100 - (100 / (1 + upv / downv))

rsicolorv = rsiv > rsiv[1] ? color.green : color.red

/////////////////////////////////////

/////////////////////////////////////

////////////////coral trend////////////////////

//

// @author LazyBear

// List of all my indicators:

// https://docs.google.com/document/d/15AGCufJZ8CIUvwFJ9W-IKns88gkWOKBCvByMEvm5MLo/edit?usp=sharing

//

//study(title="Coral Trend Indicator [LazyBear]", shorttitle="CTI_LB", overlay=true)

srcCT=close

i1 = 1.0

i2 = 1.0

i3 = 1.0

i4 = 1.0

i5 = 1.0

i6 = 1.0

sm =input(21, title="Smoothing Period")

cd = input(0.4, title="Constant D")

ebc=input(false, title="Color Bars")

ribm=input(false, title="Ribbon Mode")

di = (sm - 1.0) / 2.0 + 1.0

c1 = 2 / (di + 1.0)

c2 = 1 - c1

c3 = 3.0 * (cd * cd + cd * cd * cd)

c4 = -3.0 * (2.0 * cd * cd + cd + cd * cd * cd)

c5 = 3.0 * cd + 1.0 + cd * cd * cd + 3.0 * cd * cd

i1 := c1*srcCT + c2*nz(i1[1])

i2 := c1*i1 + c2*nz(i2[1])

i3 := c1*i2 + c2*nz(i3[1])

i4 := c1*i3 + c2*nz(i4[1])

i5 := c1*i4 + c2*nz(i5[1])

i6 := c1*i5 + c2*nz(i6[1])

bfr = -cd*cd*cd*i6 + c3*(i5) + c4*(i4) + c5*(i3)

// --------------------------------------------------------------------------

// For the Pinescript coders: Determining trend based on the mintick step.

// --------------------------------------------------------------------------

//bfrC = bfr - nz(bfr[1]) > syminfo.mintick ? green : bfr - nz(bfr[1]) < syminfo.mintick ? red : blue

//bfrC = bfr > nz(bfr[1]) ? green : bfr < nz(bfr[1]) ? red : blue

//tc=ebc?gray:bfrC

//plot(ribm?na:bfr, title="Trend", linewidth=3)

//bgcolor(ribm?bfrC:na, transp=50)

//barcolor(ebc?bfrC:na)

////////////////////////////////////////////////////////////////

///////////////////VWAP///////////////////

//------------------------------------------------

//------------------------------------------------

NormalVwap=vwap(hlc3)

H = vwap(high)

L = vwap(low)

O = vwap(open)

C = vwap(close)

left = 30

left_low = lowest(left)

left_high = highest(left)

newlow = low <= left_low

newhigh = high >= left_high

q = barssince(newlow)

w = barssince(newhigh)

col2 = q < w ? #8B3A3A : #9CBA7F

col2b=O > C?color.red:color.lime

AVGHL=avg(H,L)

AVGOC=avg(O,C)

col=AVGHL>AVGOC?color.lime:color.red

col3=open > AVGOC?color.lime:color.red

//plotcandle(O,H,L,C,color=col2b)

//plot(H, title="VWAP", color=red)

//plot(L, title="VWAP", color=lime)

//plot(O, title="VWAP", color=blue)

//plot(C, title="VWAP", color=black)

//plot(NormalVwap, color=col2b)

/////////////////////////////////////////////////////////////////////////////

///Trade Conditions///

t = time(timeframe.period, "0930-1500")

long = vwaprsi > vwaprsi[1] and rsi>rsi[1] and vwaprsi < 20 //vwaprsi > 98 and rsi > 50 and rsi[1] < rsi and rsi[1] < rsi[2] //crossover(rsi,20)//O<C and O > linreg(hlc3,100,0) and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

close_long = crossover(vwaprsi,99.8) //C < O // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

close_short = rsiv > rsiv[1] and rsiv[2] > rsiv[1]//vwaprsi > vwaprsi[1] or rsi > rsi[1] // vwaprsi > 99 and rsi > 99 and rsi > rsi[1] and vwaprsi > vwaprsi[1]//vwaprsi > vwaprsi[1] and rsi>rsi[1] and vwaprsi < 20 //vwaprsi > 98 and rsi > 50 and rsi[1] < rsi and rsi[1] < rsi[2] //crossover(rsi,20)//O<C and O > linreg(hlc3,100,0) and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

short = rsiv > 95 and rsiv < rsiv[1] and rsiv[2] < rsiv[1] //vwaprsi < 1 and rsi < 1 and rsi < rsi[1] and vwaprsi < vwaprsi[1] and t //crossover(vwaprsi,99.8) //C < O // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

//long = vwaprsi > vwaprsi[1] and emarsi > emarsi[1] and emarsi[2] > emarsi[1] and ADX > 25//O<C and O > linreg(hlc3,100,0) and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

//close_long = vwaprsi < vwaprsi[1] or emarsi < emarsi[1]//C < O // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

//close_long = O>C or lsma1 < H // or O > linreg(hlc3,100,0) //and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

//long = rsi > rsi[1] and rsi[1] >rsi[2] and lsma1 > lsma1[1] and bfr > bfr[1] and O<C and lsma1 > L and close > close[1] and ADX > ADX[1] and ADX[1] > ADX[2] and ADX > 20 and rsi > rsi[1] and t // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

//close_short = O<C or lsma1 > H // or O > linreg(hlc3,100,0) //and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

//short = rsi < rsi[1] and rsi[1] <rsi[2] and lsma1 < lsma1[1] and bfr < bfr[1] and O>C and lsma1 < L and close < close[1] and ADX > ADX[1] and ADX[1] > ADX[2] and ADX > 20 and rsi < rsi[1] and t // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

/// Start date

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2021, minval=1800, maxval=2100)

// See if this bar's time happened on/after start date

afterStartDate = true

///Entries and Exits//

if (long and afterStartDate)

strategy.entry("Long", strategy.long, comment = "Open Long")

// strategy.close("Short", strategy.short,qty_percent=100, comment = "close Short")

if (short and afterStartDate)

strategy.entry("Short", strategy.short, comment = "Open Short")

if (close_long and afterStartDate )

strategy.close("Long", strategy.long, qty_percent=100, comment="close Long")

// strategy.entry("Short", strategy.short, comment="Open Short")

if (close_short and afterStartDate )

strategy.close("Short", strategy.short, qty_percent=100, comment="close Long")

if ( hour(time) == 15 and minute(time) > 15 )

strategy.close_all()

//Submit exit orders based on take profit price

if (strategy.position_size > 0 and afterStartDate)

strategy.exit(id="Long", qty_percent=tp, limit=longExitPrice)

if (strategy.position_size < 0 and afterStartDate)

strategy.exit(id="Short", qty_percent=tp, limit=shortExitPrice)