ڈبل موونگ ایوریج کراس اوور حکمت عملی

جائزہ

یہ حکمت عملی دوہری اوسط لائن کراسنگ پر مبنی ایک رجحان سے باخبر رہنے کی حکمت عملی ہے۔ یہ ایک تیز رفتار سادہ حرکت پذیر اوسط ((SMA) اور ایک آہستہ وزن والے حرکت پذیر اوسط ((VWMA) کو جوڑتا ہے ، جس میں دو اوسط لائنوں کے کراسنگ کا استعمال کرتے ہوئے خرید اور فروخت کے سگنل بنائے جاتے ہیں۔

جب فاسٹ ایس ایم اے اوپر کی طرف سست وی ڈبلیو ایم اے کو پار کرتا ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔ جب فاسٹ ایس ایم اے نیچے کی طرف سست وی ڈبلیو ایم اے کو پار کرتا ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔ حکمت عملی کو روکنے کا طریقہ استعمال کرکے خطرے کو کنٹرول کریں۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی منطق ڈبل مساوی لائن کراسنگ سسٹم پر مبنی ہے۔ خاص طور پر ، یہ مندرجہ ذیل تکنیکی اشارے کے ساتھ ساتھ کام کرتا ہے:

- سادہ منتقل اوسط ((SMA): حالیہ n دن کے اختتامی قیمتوں کا ریاضی اوسط ، جو حالیہ مدت کی اوسط قیمتوں کی عکاسی کرتا ہے۔

- ویٹرائزڈ منتقل اوسط ((VWMA): حالیہ n دن کی اختتامی قیمتوں کا ایک وزن والا اوسط ، جو حالیہ قیمتوں کو زیادہ وزن دیتا ہے اور قیمتوں میں تبدیلیوں پر زیادہ تیزی سے ردعمل ظاہر کرتا ہے۔

ڈبل میڈین لائن میں فاسٹ ایس ایم اے پیرامیٹرز کی ترتیب مختصر ہے ، جس سے قیمت میں ہونے والی تبدیلیوں کا فوری جواب ملتا ہے۔ سست وی ڈبلیو ایم اے پیرامیٹرز لمبے ہیں ، جن میں ہلکا پھلکا اثر پڑتا ہے۔ جب مختصر اور طویل مدتی رجحانات ایک ہی سمت میں چلتے ہیں تو ، فاسٹ ایس ایم اے اوپر کی طرف سست وی ڈبلیو ایم اے کو عبور کرتے ہوئے خریدنے کا اشارہ دیتا ہے۔ جب نیچے کی طرف سے عبور ہوتا ہے تو فروخت کا اشارہ دیتا ہے۔

اس حکمت عملی کے ساتھ ہی نقصانات کا بندوبست بھی ہوتا ہے۔ جب قیمت منفی سمت میں چلتی ہے تو ، خطرے کو کنٹرول کرنے کے لئے بروقت نقصانات کو روکنا۔

طاقت کا تجزیہ

- مارکیٹ کے رجحانات میں تیزی سے ردعمل

- واپسی پر قابو پانا ، خطرے کو روکنے کا طریقہ کار

- سادہ، بدیہی اور آسانی سے سمجھنے کے قابل

- پیرامیٹرز کو ایڈجسٹ کرکے مختلف مارکیٹ کے حالات کے مطابق بہتر بنایا جاسکتا ہے

خطرے کا تجزیہ

- ڈبل میڈین لائن حکمت عملی کے نتیجے میں ایک سے زیادہ مارکیٹوں میں غلط سگنل پیدا ہوتے ہیں

- مناسب پیرامیٹرز کو منتخب کرنے کی ضرورت ہے، غلط سیٹ اپ نقصان کا سبب بن سکتا ہے

- کبھی کبھار مارکیٹ میں ہونے والے حادثات کے نتیجے میں سر درد ہو سکتا ہے

خطرے کو کنٹرول کرنے کے طریقے:

- ٹرینڈ فلٹرنگ اشارے کے ساتھ تصدیق

- پیرامیٹرز کو بہتر بنائیں

- نقصانات کو روکنے کی حکمت عملی کو اپنانا اور انفرادی نقصانات کو مناسب طریقے سے کنٹرول کرنا

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- دیگر تکنیکی اشارے کے ساتھ مل کر تصدیق کریں ، جیسے آر ایس آئی ، برلن لائن ، وغیرہ ، سگنل کی درستگی کو بہتر بنائیں

- اوسط لکیری پیرامیٹرز کی لمبائی کو بہتر بنائیں ، پیرامیٹرز کو مختلف ادوار کے مطابق ایڈجسٹ کریں

- ٹرانزیکشن حجم کے اشارے کے ساتھ مل کر ، بہت زیادہ توانائی کے ان پٹ اور آؤٹ پٹ پر تجارت کریں

- نتائج کے مطابق پیرامیٹرز کو ایڈجسٹ کریں ، بہترین پیرامیٹرز منتخب کریں

- متحرک اسٹاپ کا استعمال کرتے ہوئے ، مارکیٹ میں اتار چڑھاؤ کی حد کے مطابق اسٹاپ نقصان کو ایڈجسٹ کریں

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک بہت ہی عملی ٹرینڈ ٹریکنگ حکمت عملی ہے۔ اس میں ٹریڈنگ سگنل پیدا کرنے کے لئے سادہ اور بدیہی ڈبل میڈین لائن کراسنگ کا استعمال کیا گیا ہے۔ اس میں تیزی سے میڈین لائن اور سست میڈین لائن کے امتزاج کے ذریعہ مارکیٹ کے رجحانات میں تبدیلی کو مؤثر طریقے سے پکڑنے کے قابل ہے۔ اس کے علاوہ ، اسٹاپ نقصان کا طریقہ کار اس کو اچھی طرح سے خطرے پر قابو پانے کے قابل بناتا ہے۔ دوسرے اشارے اور پیرامیٹرز کی اصلاح کے ساتھ مل کر ، حکمت عملی کی تجارتی تاثیر کو مزید بہتر بنایا جاسکتا ہے۔

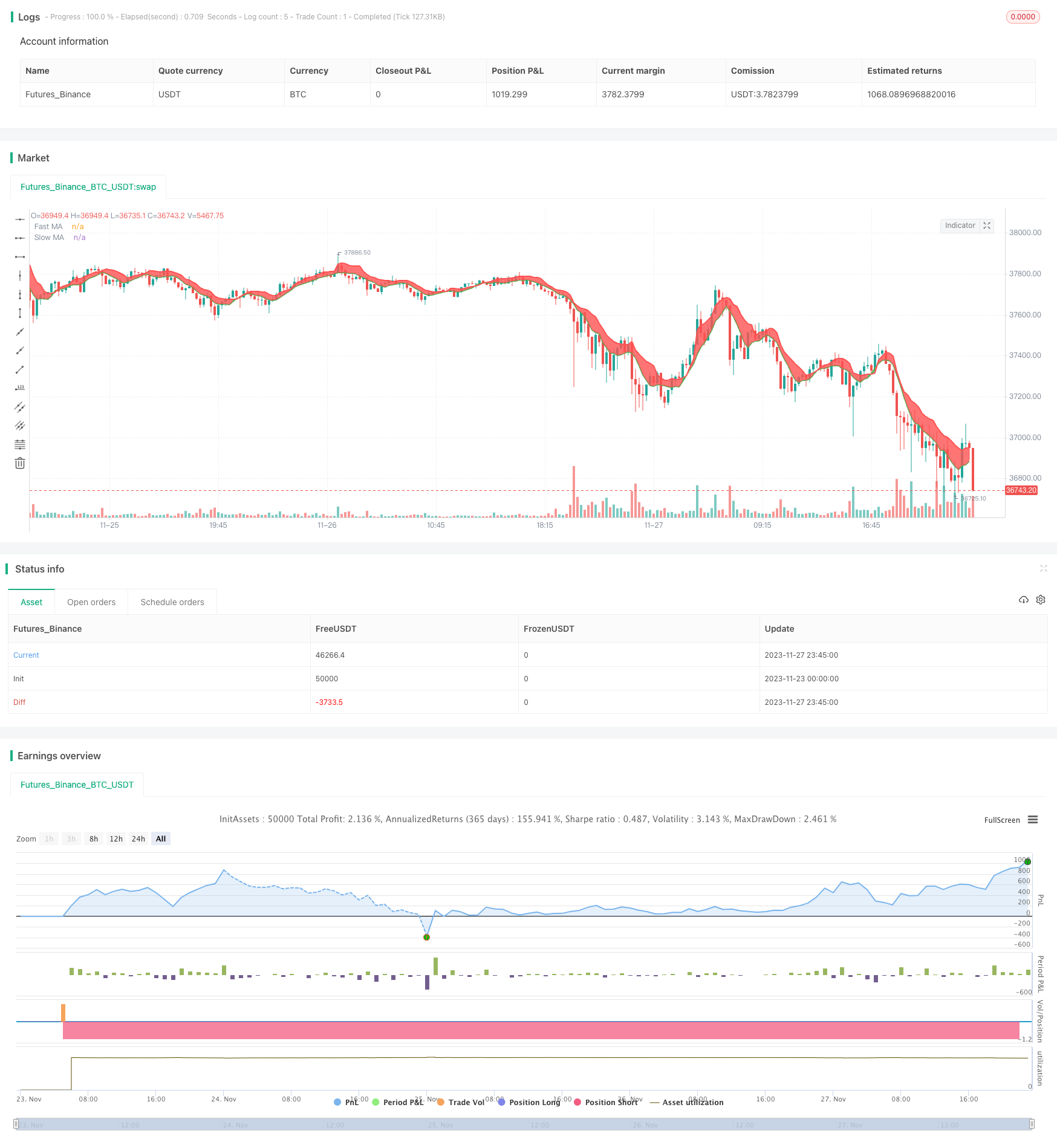

/*backtest

start: 2023-11-23 00:00:00

end: 2023-11-28 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//strategy(title="Bitlinc Entry v0.1 VWMA / SMA / MRSI SQQQ 94M", overlay=true, initial_capital=10000, currency='USD')

strategy(title="Bitlinc Entry v0.1 VWMA / SMA / MRSI SQQQ 94M", overlay=true)

// Credit goes to this developer for the "Date Range Code"

// https://www.tradingview.com/script/62hUcP6O-How-To-Set-Backtest-Date-Range/

// === GENERAL INPUTS ===

// short ma

maFastSource = input(defval = close, title = "Simple MA Source")

maFastLength = input(defval = 6, title = "Simple MA Length", minval = 1)

// long ma

maSlowSource = input(defval = high, title = "VW MA Source")

maSlowLength = input(defval = 7, title = "VW MA Period", minval = 1)

// === SERIES SETUP ===

// a couple of ma's...

maFast = sma(maFastSource, maFastLength)

maSlow = vwma(maSlowSource, maSlowLength)

// === PLOTTING ===

fast = plot(maFast, title = "Fast MA", color = color.green, linewidth = 2, style = plot.style_line, transp = 30)

slow = plot(maSlow, title = "Slow MA", color = color.red, linewidth = 2, style = plot.style_line, transp = 30)

// === INPUT BACKTEST RANGE ===

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2017)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2017)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

// === LOGIC ===

enterLong = crossover(maFast, maSlow)

exitLong = crossover(maSlow, maFast)

//enterLong = crossover(maSlow, maFast)

//exitLong = crossover(maFast, maSlow)

// Entry //

strategy.entry(id="Long Entry", long=true, when=window() and enterLong)

strategy.entry(id="Short Entry", long=false, when=window() and exitLong)

// === FILL ====

fill(fast, slow, color = maFast > maSlow ? color.green : color.red)

// === MRSI ===

//

//

basis = rsi(close, input(50))

ma1 = ema(basis, input(2))

ma2 = ema(basis, input(27))

oversold = input(32.6)

overbought = input(63)

//plot(ma1, title="RSI EMA1", color=blue)

//plot(ma2, title="RSI EMA2", color=yellow)

obhist = ma1 >= overbought ? ma1 : overbought

oshist = ma1 <= oversold ? ma1 : oversold

//plot(obhist, title="Overbought Highligth", style=columns, color=color.maroon, histbase=overbought)

//plot(oshist, title="Oversold Highligth", style=columns, color=color.yellow, histbase=oversold)

//i1 = hline(oversold, title="Oversold Level", color=white)

//i2 = hline(overbought, title="Overbought Level", color=white)

//fill(i1, i2, color=olive, transp=100)

// === LOGIC ===

enterLongMrsi = crossover(ma1, oversold)

exitLongMrsi = crossover(ma1, overbought)

// Entry //

strategy.entry(id="MRSI Long Entry", long=true, when=window() and enterLongMrsi)

strategy.entry(id="MRSI Short Entry", long=false, when=window() and exitLongMrsi)

//hline(50, title="50 Level", color=white)