گولڈن سیکشن اور رشتہ دار طاقت RSI حکمت عملی

جائزہ

سونے کی تقسیم اور نسبتا strong مضبوط اشارے (RSI) حکمت عملی ایک انٹرا ڈے (ڈسک کے اندر) ٹریڈنگ حکمت عملی ہے۔ یہ سونے کی تقسیم کے فبونیکی اصول کو آر ایس آئی اشارے کے ساتھ جوڑتا ہے تاکہ یہ فیصلہ کیا جاسکے کہ آیا آر ایس آئی خریدنے یا بیچنے کا اشارہ دینے کے لئے بہت زیادہ خرید یا فروخت ہے جب قیمت سونے کی تقسیم کے اہم مقام کے قریب ہے۔

حکمت عملی کا اصول

قیمتوں کا حساب لگانے کے لئے ایک خاص لمبائی کی K لائن کی بنیاد پر درمیانی محور۔

مرکزی محور اور معیاری فرق کے مطابق سونے کی تقسیم کے اہم نکات کا حساب لگایا گیا ، جس میں 0.618 اور 1 درجے شامل ہیں۔

جب قیمت سونے کی تقسیم کے اہم نقطہ کے قریب ہوتی ہے تو ، چیک کریں کہ آیا آر ایس آئی اشارے زیادہ خرید یا زیادہ فروخت والے علاقے میں داخل ہوا ہے۔

اگر سونے کی تقسیم کا قاعدہ اور آر ایس آئی کی شرائط ایک ساتھ ملیں تو ، خریدنے یا بیچنے کا اشارہ دیا جائے گا۔

خطرے کو کنٹرول کرنے کے لئے سٹاپ اور اسٹاپ سیٹ کریں۔

طاقت کا تجزیہ

متعدد اشارے کے ساتھ مل کر ، سگنل کے معیار کو بہتر بنایا جاسکتا ہے ، جعلی سگنل کو کم کیا جاسکتا ہے۔

سونے کی تقسیم کے اصول کی حمایت / مزاحمت کی خصوصیات کا استعمال کرتے ہوئے ، داخلے کے معیار کو بہتر بنائیں۔

RSI اشارے مارکیٹ کے نفسیاتی پہلو کا اندازہ لگانے کے لئے استعمال کیا جاتا ہے ، اور اس طرح انتہائی صورتحال کو تبدیل کرنے سے بچایا جاسکتا ہے۔

ہائی فریکوئینسی انٹرا ڈے ٹریڈنگ کے لئے موزوں ، منافع کئی چھوٹی تجارتوں کے ذریعے جمع کیا جاسکتا ہے۔

خطرے کا تجزیہ

سونے کی تقسیم کا قانون اس بات کی 100 فیصد ضمانت نہیں دیتا کہ قیمتیں الٹ جائیں گی۔

RSI اشارے ممکنہ طور پر گمراہ کن سگنل بھیج سکتے ہیں ، جس میں قیمتوں کے رجحانات کے ساتھ فیصلہ کرنے کی ضرورت ہے۔

اسٹاپ نقصان کی حد بہت کم ہے اور قیمت میں اتار چڑھاؤ سے متاثر ہوسکتی ہے۔

ہائی فریکوئینسی ٹریڈنگ میں زیادہ ٹرانزیکشن لاگت اور زیادہ سخت رسک کنٹرول کی ضرورت ہوتی ہے۔

حل:

اسٹاپ نقصان کے قواعد پر سختی سے عمل کریں ، اور انفرادی نقصانات پر قابو پالیں۔

RSI پیرامیٹرز کو مناسب طریقے سے نرمی سے چھوڑیں تاکہ غلط فہمیوں سے بچا جاسکے۔

نقصانات کو روکنے کے امکانات کو کم سے کم کرنے کے لئے نقصانات کو روکنے کے امکانات کو کم سے کم کرنے کے لئے.

اصلاح کی سمت

مختلف لمبائی کی مدت کے لئے پیرامیٹرز کی اصلاح کے نتائج کی جانچ پڑتال کریں.

سگنل کے معیار کو بہتر بنانے کے لئے دیگر اشارے جیسے MACD، برن بینڈ وغیرہ کے ساتھ کوشش کریں.

مختلف سٹاپ نقصان کی حکمت عملیوں کا مطالعہ کریں اور بہترین ترتیب تلاش کریں.

جائزہ لینے کے فوائد اور اخراجات کو متوازن کرنے کے لئے پوزیشن کے لئے بہترین مدت کا تعین.

خلاصہ کریں۔

سونے کی تقسیم اور آر ایس آئی حکمت عملی دوہری تصدیق کے ذریعہ کچھ شور کی تجارت کو فلٹر کرتی ہے۔ یہ ایک ہی اشارے کے استعمال کے مقابلے میں اعلی معیار کے تجارتی سگنل پیدا کرسکتا ہے۔ پیرامیٹرز کی اصلاح اور قواعد کی سخت پابندی کے ذریعہ ، یہ حکمت عملی ایک مؤثر انٹرا ڈے ٹریڈنگ ٹول بن سکتی ہے۔

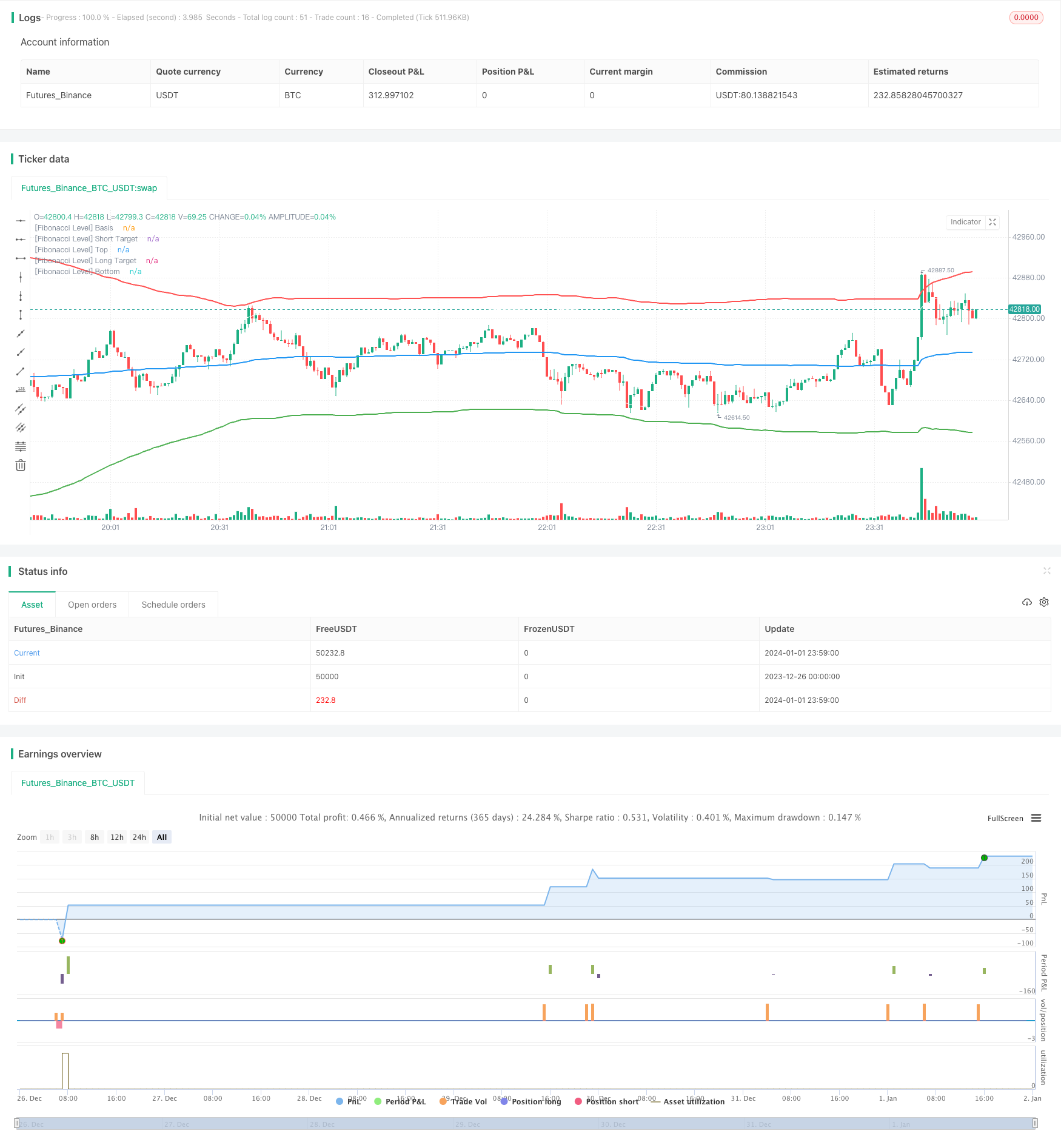

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MohamedYAbdelaziz

// Intraday Trading

// Best used for Short Timeframes [1-30 Minutes]

// If you have any modifications please tell me to update it

//@version=4

strategy(title="Fibonacci + RSI - Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, initial_capital=10000, currency=currency.USD)

// Inputs

timeFilter = year >= 2000

// Stop Loss %

loss_percent = input(title="Stop Loss (%)", minval=0.0, step=0.1, defval=2) * 0.001

// RSI Inputs

len = input(title="[RSI] Length", minval=0, step=1, defval=14)

overSold = input(title="[RSI] Over Sold %", defval=30)

overBought = input(title="[RSI] Over Bought %", defval=70)

// Fibonacci Levels

length = input(title="[Fibonacci] Length", defval=200, minval=1)

src = input(hlc3, title="[Fibonacci] Source")

mult = input(title="[Fibonacci] Multiplier", defval=3.0, minval=0.001, maxval=50)

level = input(title="[Fibonacci] Level", defval=764)

// Calculate Fibonacci

basis = vwma(src, length)

dev = mult * stdev(src, length)

fu764= basis + (0.001*level*dev)

fu1= basis + (1*dev)

fd764= basis - (0.001*level*dev)

fd1= basis - (1*dev)

// Calculate RSI

vrsi = rsi(close, len)

// Calculate the Targets

targetUp = fd764

targetDown = fu764

// Actual Targets

bought = strategy.position_size[0] > strategy.position_size[1]

exit_long = valuewhen(bought, targetUp, 0)

sold = strategy.position_size[0] < strategy.position_size[1]

exit_short = valuewhen(sold, targetDown, 0)

// Calculate Stop Losses

stop_long = strategy.position_avg_price * (1 - loss_percent)

stop_short = strategy.position_avg_price * (1 + loss_percent)

// Conditions to Open Trades

openLong = low < fd1 and crossover(vrsi[1], overSold)

openShort = high > fu1 and crossunder(vrsi[1], overBought)

// Conditions to Close Trades

closeLong = high > exit_long

closeShort = low < exit_short

// Plots

plot(basis, color=color.blue, linewidth=2, title="[Fibonacci Level] Basis")

plot(fu764, color=color.white, linewidth=1, title="[Fibonacci Level] Short Target")

plot(fu1, color=color.red, linewidth=2, title="1", title="[Fibonacci Level] Top")

plot(fd764, color=color.white, linewidth=1, title="[Fibonacci Level] Long Target")

plot(fd1, color=color.green, linewidth=2, title="1", title="[Fibonacci Level] Bottom")

// Strategy Orders

if timeFilter

// Entry Orders

strategy.entry(id="Long", long=true, when=openLong and high < targetUp, limit=close)

strategy.entry(id="Short", long=false, when=openShort and low > targetDown, limit=close)

// Exit Orders

strategy.exit(id="Long", when=closeLong and strategy.position_size > 0, limit=exit_long, stop=stop_long)

strategy.exit(id="Short", when=closeShort and strategy.position_size < 0, limit=exit_short, stop=stop_short)