ڈبل موونگ ایوریج اسٹریٹجی اور اسٹاکسٹک انڈیکیٹر کا امتزاج

جائزہ

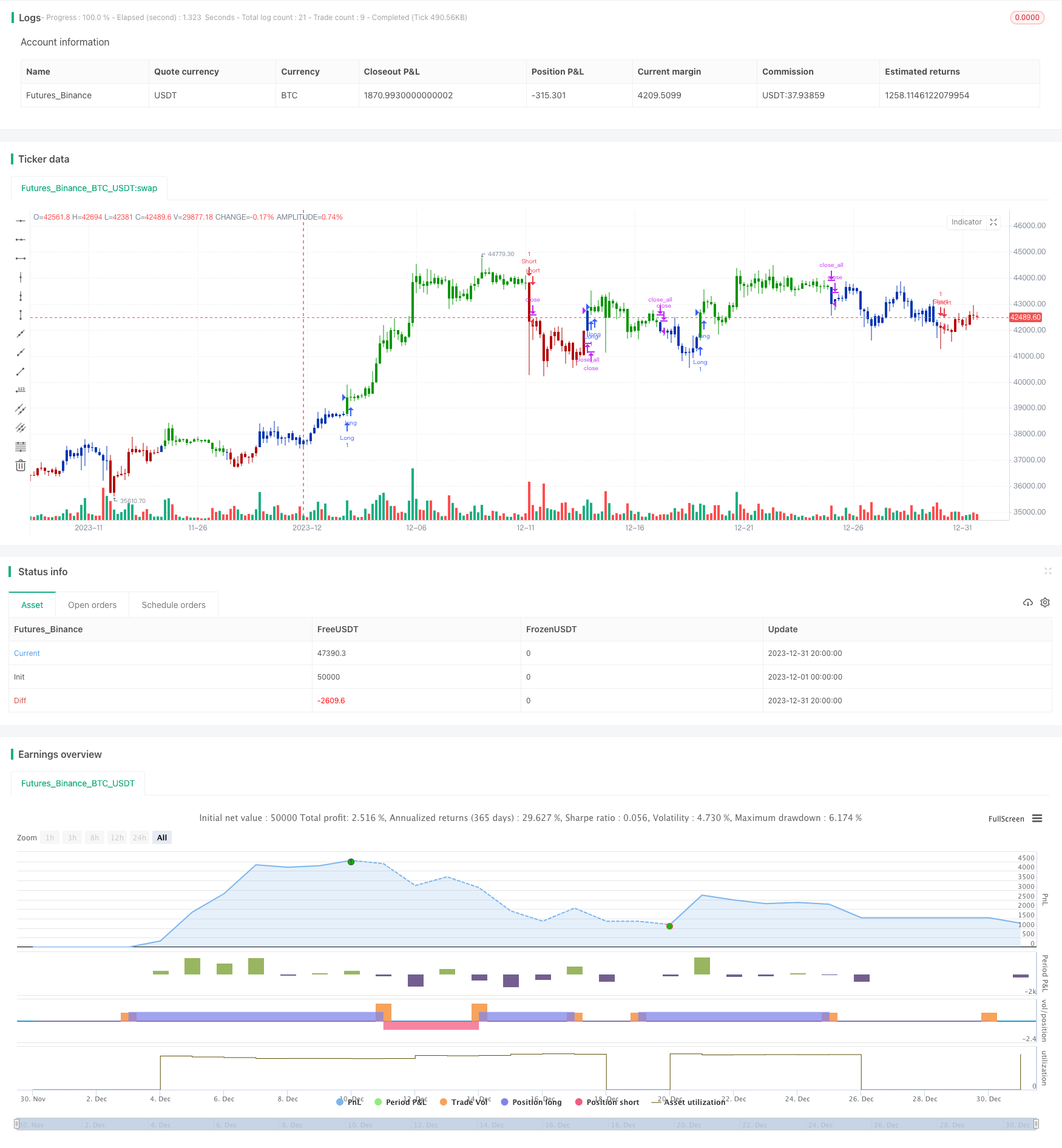

اس مضمون میں ایک مقداراتی تجارتی حکمت عملی کا تعارف کیا گیا ہے جس میں دوہری مساوی لائن کی حکمت عملی اور بے ترتیب اشارے کا استعمال کیا گیا ہے۔ اس حکمت عملی میں ٹریڈنگ سگنل بنانے کے لئے متحرک مساوی لائنوں کی رجحان سے باخبر رہنے کی صلاحیت اور بے ترتیب اشارے کی اوپری خرید اوپری فروخت کی خصوصیات کا استعمال کیا گیا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے دو حصے ہیں:

- دو طرفہ حکمت عملی

تیزی سے چلنے والی اوسط اور آہستہ آہستہ چلنے والی اوسط کا استعمال کرتے ہوئے گولڈ فورک خرید سگنل اور ڈیڈ فورک فروخت سگنل بنائیں۔ تیز اوسط قیمت میں تبدیلی کے رجحان کو زیادہ تیزی سے پکڑ سکتا ہے ، سست اوسط فلٹر جھوٹے سگنل۔

- بے ترتیب اشارے

بے ترتیب اشارے کی ہلچل کی خصوصیات کا استعمال کرتے ہوئے اوورلوڈ اور اوورلوڈ کی شناخت کریں۔ جب بے ترتیب اشارے لمبی لائن سے اوپر ہوں تو اوورلوڈ سگنل ، جب بے ترتیب اشارے لمبی لائن سے نیچے ہوں تو اوورلوڈ سگنل۔

دو حصوں کے اشارے کو جوڑنے کے بعد حتمی تجارتی سگنل تشکیل دیا گیا ہے۔ ڈبل مساوی لائن حکمت عملی اہم رجحانات کی پیروی کرتی ہے ، اور بے ترتیب اشارے منفی حالات سے بچنے میں معاون ہیں۔

حکمت عملی کا تجزیہ

- مجموعی طور پر دوہری اوسط اور بے ترتیب اشارے کے فوائد، زیادہ مستحکم

- اوسط رجحانات کی پیروی، بے ترتیب اشارے کی تصدیق، اچھی طرح سے کام کرتا ہے.

- اپنی مرضی کے مطابق پیرامیٹرز، مختلف مارکیٹ کے حالات کے مطابق.

حکمت عملی کے خطرے کا تجزیہ

- ڈبل مساوی لائن غلط سگنل پیدا کرنے کے لئے آسان ہے.

- بے ترتیب اشارے پیرامیٹرز کی غلط ترتیب سے رجحانات کو یاد کیا جاسکتا ہے۔

- پیرامیٹرز کو تبدیل کرنے کے لئے ایڈجسٹ کریں.

آپ کو آپٹمائزڈ پیرامیٹرز کے مجموعے کے ذریعے خطرے کو کم کرنے کے لئے، یا آپ کو روکنے کے نقصان کو کنٹرول کرنے کے لئے روکنے کے شامل کر سکتے ہیں.

حکمت عملی کی اصلاح کی سمت

یہ حکمت عملی مندرجہ ذیل پہلوؤں سے بہتر بنائی جا سکتی ہے۔

- حکمت عملی کے اثر و رسوخ پر مختلف اوسط پیرامیٹرز کے اثرات کی جانچ پڑتال کریں.

- حکمت عملی کے استحکام پر مختلف بے ترتیب اشارے پیرامیٹرز کے اثرات کی جانچ پڑتال کریں.

- رجحانات کو فلٹر کرنے والے اشارے کو شامل کرنے سے حکمت عملی کی جیت کی شرح میں اضافہ ہوتا ہے۔

- نقصان کو کنٹرول کرنے کے لئے متحرک ٹریکنگ سٹاپ نقصان کا نظام قائم کرنا۔

خلاصہ کریں۔

اس حکمت عملی میں دوہری مساوی لائن حکمت عملی اور بے ترتیب اشارے کی طاقت کا مجموعی استعمال کیا گیا ہے۔ مارکیٹ کے اہم رجحانات کی پیروی کرتے ہوئے ، منفی رجحانات کے الٹ سے بچنے کے لئے۔ پیرامیٹرز کے مجموعے کو بہتر بنانے کے ذریعہ بہتر حکمت عملی کا اثر حاصل کیا جاسکتا ہے۔ اسٹاپ نقصان اور رجحان فلٹر شامل کرنے سے حکمت عملی کو بہتر بنایا جاسکتا ہے۔

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 24/11/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// As the name suggests, High low bands are two bands surrounding the underlying’s

// price. These bands are generated from the triangular moving averages calculated

// from the underlying’s price. The triangular moving average is, in turn, shifted

// up and down by a fixed percentage. The bands, thus formed, are termed as High

// low bands. The main theme and concept of High low bands is based upon the triangular

// moving average.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

HLB(Length, PercentShift) =>

pos = 0.0

xTMA = sma(sma(close, Length), Length)

xHighBand = xTMA + (xTMA * PercentShift / 100)

xLowBand = xTMA - (xTMA * PercentShift / 100)

pos :=iff(close > xHighBand, 1,

iff(close <xLowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & High Low Bands", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Length_HLB = input(14, minval=1)

PercentShift = input(1, minval = 0.01, step = 0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posHLB = HLB(Length_HLB, PercentShift)

pos = iff(posReversal123 == 1 and posHLB == 1 , 1,

iff(posReversal123 == -1 and posHLB == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )