دوہری فیکٹر مومینٹم ٹریکنگ ریورسل حکمت عملی

جائزہ

اس حکمت عملی میں اسٹاک کی قیمت میں ردوبدل کے عوامل اور متحرک عوامل کا مجموعی استعمال کیا گیا ہے۔ اس حکمت عملی میں ایک دو عنصر ماڈل بنایا گیا ہے تاکہ مارکیٹ میں قلیل مدتی ردوبدل اور درمیانی طویل مدتی تسلسل کے مواقع کو پکڑ سکے۔ حکمت عملی نے پہلے 123 کی شکل کا استعمال کرتے ہوئے حالیہ قیمتوں میں ردوبدل کے اشارے کا تعین کیا ، پھر اس کے ساتھ مل کر لاگیر آر ایس آئی اشارے نے وسط طویل لائن کے رجحان کا تعین کیا ، اور آخر کار دو عنصر کے اشارے کا ایک موثر مجموعہ حاصل کیا۔

حکمت عملی کا اصول

اس حکمت عملی کے دو حصے ہیں:

- 123 فارمیٹ ریورس فیکٹر

اس حصے میں پچھلے دو دن کے اختتامی قیمت میں ہونے والی تبدیلیوں کا فیصلہ کرکے قیمتوں میں قلیل مدتی الٹ کے اشارے پائے جاتے ہیں۔ خاص طور پر ، اگر پچھلے دن کی اختتامی قیمت پچھلے دو دن سے کم ہے اور آج کی اختتامی قیمت پچھلے دن سے زیادہ ہے تو ، اس کو قیمت میں الٹ کے طور پر بڑھنے کا اشارہ سمجھا جاسکتا ہے۔ اسٹوک اشارے معاون فیصلے کے لئے استعمال کیے جاتے ہیں۔

- راگل فلٹر پر مبنی RSI فیکٹر

اس حصے میں ایک زیادہ حساس آر ایس آئی اشارے کی تعمیر کی گئی ہے۔ روایتی آر ایس آئی اشارے قیمت کی تبدیلیوں کے لئے کم حساس ہیں ، جبکہ لیگل فلٹرز اشارے کو کم تاریخی اعداد و شمار کے ساتھ تشکیل دے سکتے ہیں ، جس سے قیمت کی تبدیلیوں کے لئے حساسیت میں اضافہ ہوتا ہے۔ نئے آر ایس آئی اشارے کا استعمال وسط اور لمبی لائن کے رجحانات کا فیصلہ کرنے کے لئے کیا جاتا ہے۔

آخر کار ، حکمت عملی ان دونوں سگنلوں کو جوڑتی ہے ، اس بات کو یقینی بناتی ہے کہ مختصر مدت کے الٹ کے ساتھ ہی ، بڑے رجحان کو الٹ نہیں کیا جائے گا ، اور اس طرح باؤنس کے مواقع کو پکڑ لیا جائے گا۔

اسٹریٹجک فوائد

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اس میں ایک الٹ عنصر اور ایک رجحان عنصر کو کامیابی سے جوڑا گیا ہے۔ الٹ عنصر قلیل مدتی ایڈجسٹمنٹ کے بعد قیمت میں واپسی کے مواقع کو پکڑنے کے قابل ہے ، جبکہ رجحان عنصر اس بات کو یقینی بناتا ہے کہ بیعانہ / کم کرنے کی بڑی سمت میں کوئی تبدیلی نہیں ہوگی۔ ایک واحد الٹ یا متحرک ماڈل کے مقابلے میں ، یہ ڈبل فیکٹر ماڈل ، جھوٹے سگنل کو کم کرنے کے پیش نظر ، زیادہ بیعانہ کی درستگی کو بڑھا سکتا ہے۔

اس کے علاوہ، RSI اشارے کے شامل ہونے سے ماڈل کی قیمتوں میں تبدیلیوں کے لئے حساسیت میں اضافہ ہوا ہے، جو خاص طور پر ہائی فریکوئینسی ٹریڈنگ کے لئے اہم ہے.

خطرے کا تجزیہ

اس حکمت عملی کا بنیادی خطرہ یہ ہے کہ ڈبل فیکٹر سگنل میں اختلاف ہوسکتا ہے۔ خاص طور پر مارکیٹ میں ہلچل کی بحالی کے دوران ، قلیل مدتی قیمتوں میں بار بار الٹ جانے کے ساتھ ، درمیانی لمبی لائن کا رجحان بھی بدل سکتا ہے۔ اس وقت ، دونوں سگنلوں کے غلط امتزاج یا تاخیر کا امکان بہت زیادہ ہوتا ہے۔ اس سے حکمت عملی غلط سگنل پیدا کرنے کا سبب بنے گی ، جس سے بہترین انٹری ٹائمنگ سے محروم ہوجائے گی یا غیر ضروری نقصان ہوگا۔

اس کے علاوہ ، پیرامیٹرز کا غلط انتخاب بھی حکمت عملی کی خراب کارکردگی کا سبب بن سکتا ہے۔ ریورس فیکٹر اور ٹرینڈ فیکٹر کے مطابق تکنیکی اشارے کے پیرامیٹرز کو بالترتیب بہتر بنانے اور جانچنے کی ضرورت ہے ، اور پیرامیٹرز کا غلط مجموعہ حکمت عملی کی تاثیر کو بھی نقصان پہنچا سکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کی اگلی اصلاح کی سمت بنیادی طور پر سگنل فلٹرنگ اور پیرامیٹرز کے انتخاب پر مرکوز ہے۔ مزید فلٹرنگ شرائط کو شامل کرنے پر غور کیا جاسکتا ہے ، جب ڈبل فیکٹر سگنل میں اختلاف پیدا ہوتا ہے تو ، اس بات کو یقینی بنانا کہ صرف اعلی یقین کے منظرنامے کے تحت پوزیشن کھولی جائے۔ اس سے غلط سگنل کی شرح میں نمایاں کمی واقع ہوسکتی ہے۔

پیرامیٹرز کے انتخاب پر ، مشین لرننگ اور سائنسی تجربات کے طریقوں کو آزمائیں ، ہر پیرامیٹرز کے مجموعے کی سسٹم ٹیسٹ کریں ، اور بہترین پیرامیٹرز تلاش کریں۔ اس میں اعلی کمپیوٹنگ طاقت کی حمایت کی ضرورت ہے ، لیکن اس سے حکمت عملی کی استحکام میں نمایاں اضافہ ہوسکتا ہے۔

خلاصہ کریں۔

اس حکمت عملی میں کامیابی کے ساتھ ریورس اور ٹرینڈ فیکٹرز کا امتزاج کیا گیا ہے ، جس سے دو عنصر ماڈل کے ذریعہ قلیل مدتی ریبوز اور درمیانی اور طویل مدتی تسلسل کے مواقع پر گرفت کی جاسکتی ہے۔ شامل کردہ ریگل آر ایس آئی فلٹر نے بھی ماڈل کی قیمت میں تبدیلی کی حساسیت کو بہتر بنایا ہے۔ اگلے مرحلے میں ، حکمت عملی کی تاثیر کو مزید بڑھانے کے لئے سگنل فلٹرنگ اور پیرامیٹرز کی اصلاح پر توجہ دی جائے گی۔

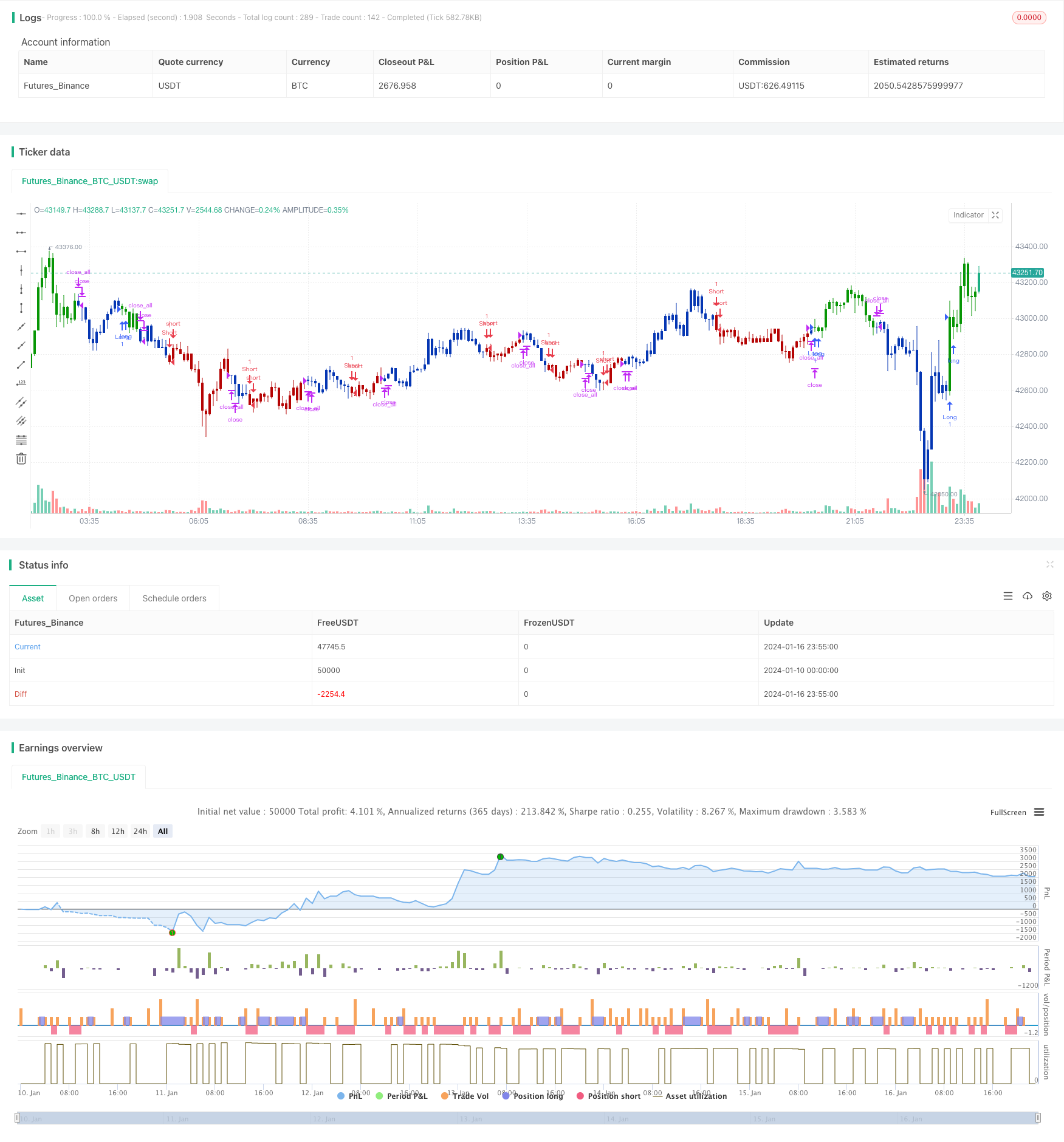

/*backtest

start: 2024-01-10 00:00:00

end: 2024-01-17 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 21/01/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This is RSI indicator which is more sesitive to price changes.

// It is based upon a modern math tool - Laguerre transform filter.

// With help of Laguerre filter one becomes able to create superior

// indicators using very short data lengths as well. The use of shorter

// data lengths means you can make the indicators more responsive to

// changes in the price.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

LB_RSI(gamma,BuyBand,SellBand) =>

pos = 0.0

xL0 = 0.0

xL1 = 0.0

xL2 = 0.0

xL3 = 0.0

xL0 := (1-gamma) * close + gamma * nz(xL0[1], 1)

xL1 := - gamma * xL0 + nz(xL0[1], 1) + gamma * nz(xL1[1], 1)

xL2 := - gamma * xL1 + nz(xL1[1], 1) + gamma * nz(xL2[1], 1)

xL3 := - gamma * xL2 + nz(xL2[1], 1) + gamma * nz(xL3[1], 1)

CU = (xL0 >= xL1 ? xL0 - xL1 : 0) + (xL1 >= xL2 ? xL1 - xL2 : 0) + (xL2 >= xL3 ? xL2 - xL3 : 0)

CD = (xL0 >= xL1 ? 0 : xL1 - xL0) + (xL1 >= xL2 ? 0 : xL2 - xL1) + (xL2 >= xL3 ? 0 : xL3 - xL2)

nRes = iff(CU + CD != 0, CU / (CU + CD), 0)

pos := iff(nRes > BuyBand, 1,

iff(nRes < SellBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Laguerre-based RSI", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

gamma = input(0.5, minval=-0.1, maxval = 0.9)

BuyBand = input(0.8, step = 0.01)

SellBand = input(0.2, step = 0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posLB_RSI = LB_RSI(gamma,BuyBand,SellBand)

pos = iff(posReversal123 == 1 and posLB_RSI == 1 , 1,

iff(posReversal123 == -1 and posLB_RSI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )