Watkins Snake Kiss Storm Quantitative Strategy

جائزہ

واکنز سانپ بوسہ بادل بادل کی پیمائش کی حکمت عملی بنیادی طور پر ایک کلاؤڈ چارٹ اشارے اور بے ترتیب اشارے آر ایس آئی کو جوڑتی ہے ، دونوں اشارے کے سگنل کے فیصلے پر وزن ڈال کر ، ایک مقداری تجارتی حکمت عملی سگنل کی تعمیر کرتی ہے ، جس سے سیکیورٹیز کی قسم پر خودکار تجارت کی جاسکتی ہے۔ اس حکمت عملی میں مختلف شدت کے ایک کلاؤڈ چارٹ اشارے سگنل اور اسٹچ آر ایس آئی اشارے سگنل کو مدنظر رکھا گیا ہے ، جس سے تجارت کے فیصلے کو زیادہ ہموار اور مستحکم بنایا جاسکتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا استعمال کرتے ہوئے ایک بادل چارٹ میں تبدیلی کی لائن، بیس لائن، لیڈر 1 اور لیڈر 2 جیسے اشارے کے ساتھ StochRSI میں K لائن اور D لائنوں کے ساتھ مجموعہ. ایک بادل چارٹ حصہ، اگر تبدیلی کی لائن کی بنیاد کی لائن سے زیادہ ہے اور لیڈر 1 لیڈر 2 سے زیادہ ہے تو ایک مضبوط سگنل کے طور پر زیادہ سگنل، اگر تبدیلی کی لائن کی بنیاد کی لائن سے کم ہے اور لیڈر 1 لیڈر 2 سے کم ہے تو ایک مضبوط خالی سگنل. اس کے علاوہ، تبدیلی کی لائن کی بنیاد کی لائن سے اوپر یا اس سے کم کمزور سگنل پیدا کرتا ہے جو زیادہ یا خالی ہوسکتا ہے.

طاقت کا تجزیہ

یہ حکمت عملی ایک کلاؤڈ گراف اور اسٹچ آر ایس آئی دونوں اشارے کا استعمال کرتے ہوئے ، ایک ہی وقت میں رجحان کی سمت اور اوور بیئر اوور سیل کی صورتحال کا فیصلہ کرنے کے قابل ہے ، سگنل زیادہ جامع اور قابل اعتماد ہے۔ کسی ایک اشارے کا واحد استعمال کرنے کے مقابلے میں ، غلط سگنل کی پیداوار کو کم کیا جاسکتا ہے۔ ایک کلاؤڈ گراف اشارے درمیانی لمبی لائن رجحان کا فیصلہ کرنے کے لئے زیادہ درست ہے ، اسٹچ آر ایس آئی اشارے قلیل مدتی اوور بیئر اوور سیل کے رجحان کی پیمائش کرسکتا ہے ، دونوں کا امتزاج حکمت عملی کو مختلف ادوار کے لئے موزوں بناتا ہے۔ حکمت عملی کے وزن میں شامل ہونے کا ڈیزائن حکمت عملی کے سگنل کو زیادہ مستحکم اور قابل اعتماد بناتا ہے۔ مجموعی طور پر ، یہ حکمت عملی خود بخود مارکیٹ کے رجحان میں تبدیلی کا فیصلہ کرسکتی ہے ، اور تجارتی سگنل پیدا کرتی ہے ، جس میں آسان آپریشن ، وسیع پیمانے پر استعمال ، سگنل استحکام اور دیگر فوائد ہیں۔

خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ ایک کلاؤڈ گراف اور اسٹوچ آر ایس آئی دونوں اشارے غلط سگنل پیدا کرسکتے ہیں ، خاص طور پر زلزلے کے حالات میں ، جس سے غیر ضروری تجارت کی تعداد میں اضافہ ہوتا ہے۔ اس کے علاوہ ، وزن اور پیرامیٹر کی قیمت کی ترتیب بھی حکمت عملی کے اثر پر بہت زیادہ اثر ڈال سکتی ہے۔ اگر وزن کی ترتیب غلط ہے تو ، اہم سگنل سے محروم ہوسکتے ہیں یا بہت سے غلط سگنل پیدا ہوسکتے ہیں۔ کچھ اہم پیرامیٹرز جیسے آر ایس آئی کی لمبائی ، اسٹوچ کی لمبائی وغیرہ کو بھی مختلف اقسام اور مارکیٹ کے ماحول کے لئے جانچ اور اصلاح کی ضرورت ہے ، ورنہ حکمت عملی کی تاثیر کو متاثر کرے گی۔ آخر میں ، اعداد و شمار کا مسئلہ بھی حکمت عملی کا خطرہ بن سکتا ہے ، اور اگر اعداد و شمار کا معیار خراب ہے تو ، اشارے اور سگنل میں بھی انحراف پیدا ہوگا۔

اصلاح کی سمت

اس حکمت عملی میں بہت زیادہ اصلاح کی گنجائش بھی ہے۔ پہلی ، سگنل کے فیصلے کو زیادہ جامع بنانے کے لئے مزید اشارے ، جیسے برن لائن ، کے ڈی اشارے وغیرہ کو شامل کرنے پر غور کیا جاسکتا ہے۔ دوسری ، حکمت عملی کو زیادہ ذہین اور موافقت پذیر بنانے کے لئے مستقل پیرامیٹرز کے بجائے مشین لرننگ یا جینیاتی الگورتھم جیسے طریقوں کا استعمال کرکے پیرامیٹرز کو خود بخود بہتر بنایا جاسکتا ہے۔ تیسری ، غلط سگنل کی پیداوار کو کم کرنے کے لئے اشارے کے الگورتھم کو بہتر بنانے کے بارے میں تحقیق کی جاسکتی ہے۔ چوتھا ، وزن میں اضافے کے طریقہ کار کو مزید بہتر بنایا جاسکتا ہے ، جیسے مضبوط سگنل کا وزن بڑھانا۔

خلاصہ کریں۔

واکنز سانپ بوسہ بادل کی پیمائش کی حکمت عملی ایک بادل چارٹ اور اسٹچ آر ایس آئی دونوں اشارے کا استعمال کرتے ہوئے ، وزن اور پیرامیٹرز کے ڈیزائن کے ذریعہ تجارتی سگنل تشکیل دیتی ہے ، جو مارکیٹ میں رجحان کی تبدیلی کو خود بخود پکڑ سکتی ہے ، جو مختلف نسلوں اور ادوار کے لئے اچھی طرح سے موافقت پذیر ہے ، یہ ایک پیمائش کی حکمت عملی ہے جو گہری تحقیق اور اطلاق کے قابل ہے۔ اس حکمت عملی میں مزید توسیع اور اصلاح کی بھی صلاحیت ہے ، جیسے کہ مزید اشارے اور تکنیکی ذرائع متعارف کرانے ، جس سے بہتر تجارتی اثر حاصل کرنے کی امید ہے۔

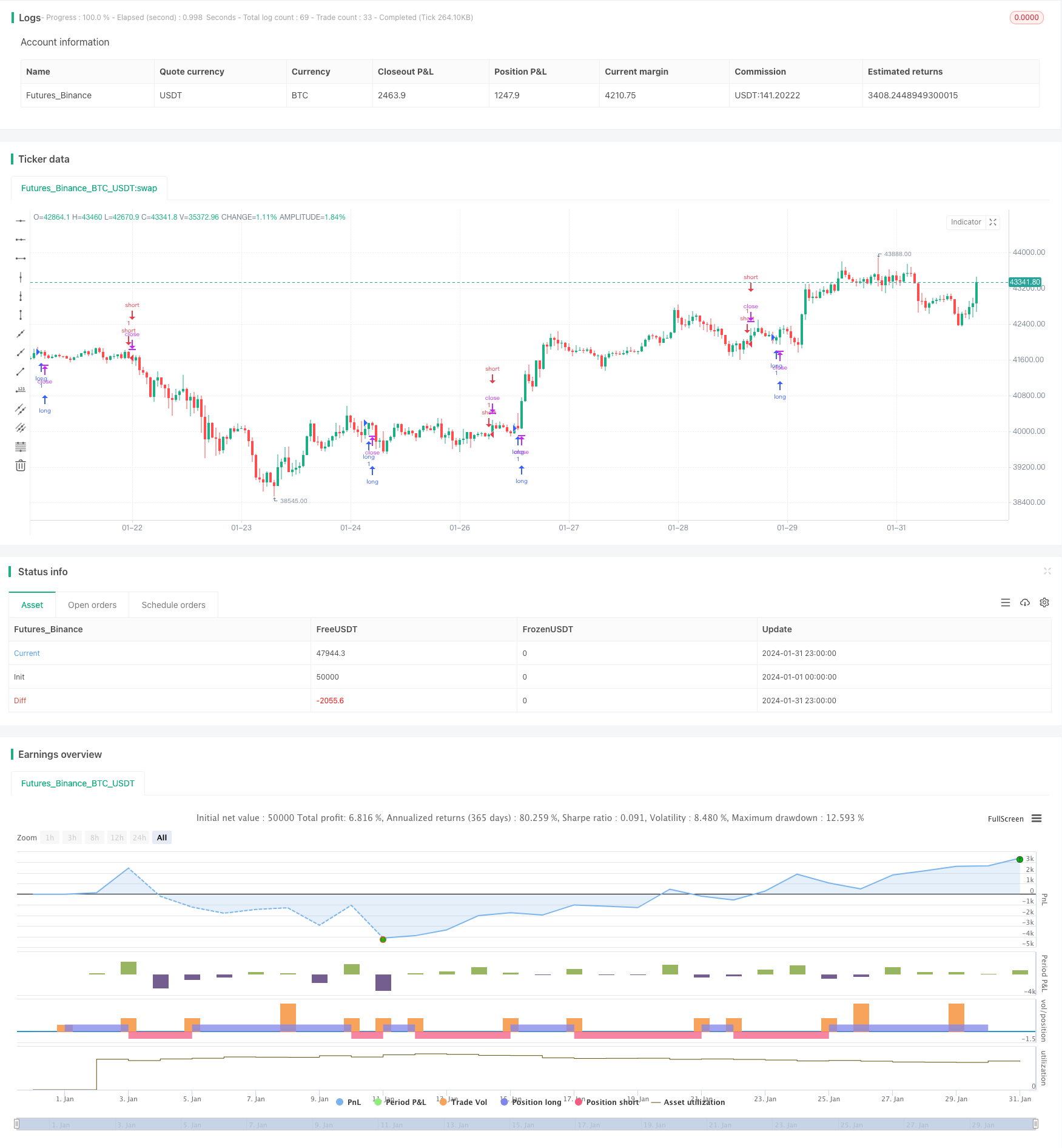

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Baracuda Ichimoku/StochRSI Strategy", overlay=true)

DecisionWeight = input(50, minval = 0, title="BUY/SELL decision weight")

ichimokuStrong = input(35, minval = 0, title="Ichimoku strong weight")

ichimokuStandard = input(20, minval = 0, title="Ichimoku standard weight")

ichimokuWeak = input(20, minval = 0, title="Ichimoku weak weight")

stochRSIWweak = input(30, minval = 0, title="Stoch RSI weight")

conversionPeriods = input(9, minval=1, title="Conversion Line Periods")

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods")

displacement = input(5, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

lengthRSI = input(8, minval=8) //14

lengthStoch = input(5, minval=5)//14

smoothK = input(3,minval=3)

smoothD = input(3,minval=3)

OverSold = input(20)

OverBought = input(80)

rsi1 = rsi(close, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

stronglong = conversionLine > baseLine and leadLine1 > leadLine2

strongshort = conversionLine < baseLine and leadLine1 < leadLine2

weaklong = conversionLine > baseLine

weakshort = conversionLine < baseLine

RSIlong = k > d and k < OverSold and d < OverSold

RSIshort = k < d and k > OverBought and d > OverBought

long=(((stronglong ? 1:0)*ichimokuStrong) + ((weaklong? 1:0)*ichimokuWeak) + ((RSIlong? 1:0)*stochRSIWweak)) > DecisionWeight

short=(((strongshort? 1:0)*ichimokuStrong) + ((weakshort? 1:0)*ichimokuWeak) + ((RSIshort? 1:0)*stochRSIWweak)) > DecisionWeight

strategy.entry("long", strategy.long, when=long)

strategy.entry("short", strategy.short, when=short)