Chiến lược đa xu hướng

Tổng quan

Chiến lược này sử dụng nhiều chỉ số để xác định xu hướng, sử dụng phương pháp theo dõi xu hướng để nắm bắt cơ hội xu hướng trên đường ngắn giữa. Chiến lược được thiết kế đặc biệt để theo dõi xu hướng, nhằm tăng tỷ lệ thắng và giảm sự rút lui.

Nguyên tắc chiến lược

Sử dụng chỉ số WVAP để xác định tỷ lệ giá;

Chỉ số RSI đánh giá hoạt động không khí;

Chỉ số QQE nhận diện sự phá vỡ giá;

Chỉ số ADX đánh giá cường độ của xu hướng;

Chỉ số xu hướng san hô (Coral Trend Indicator) đánh giá xu hướng cơ bản.

Chỉ số LSMA hỗ trợ đánh giá xu hướng;

Kết hợp nhiều tín hiệu chỉ số phát ra tín hiệu giao dịch.

Chiến lược này chủ yếu dựa vào nhiều chỉ số để xác định hướng và cường độ của xu hướng, bao gồm RSI, QQE, ADX, và sử dụng đường cong của Coral Trend Indicator làm tiêu chuẩn định hướng cơ bản. Khi các chỉ số như RSI phát ra tín hiệu mua, nếu Coral Trend Indicator cũng hiển thị đường cong tăng, thì chiến lược sẽ chọn mua. Các chỉ số như WVAP được sử dụng chủ yếu để xác định mức giá có hợp lý hay không, tránh mua ở điểm cao.

Lợi thế chiến lược

Các nhà nghiên cứu cho rằng:

Nhấn mạnh vào việc theo dõi xu hướng và tăng khả năng lợi nhuận;

Các nhà nghiên cứu đã nghiên cứu và phát triển các phương pháp phân tích thị trường trong các lĩnh vực như:

Kết hợp các chỉ số cơ bản để tránh giao dịch ngược;

Thời gian giao dịch và số giờ được thiết lập hợp lý, giảm rủi ro;

Các chiến lược được xây dựng rõ ràng, dễ hiểu và tối ưu hóa.

Lợi thế lớn nhất của chiến lược này là đánh giá kết hợp nhiều chỉ số, có thể làm giảm tỷ lệ sai lầm của chỉ số đơn lẻ và tăng độ chính xác của phán đoán. Đồng thời nhấn mạnh vào việc theo dõi xu hướng và tư duy đột phá, có ích cho việc lọc các cơ hội đường ngắn trong bảng điểm. Ngoài ra, chiến lược bao gồm các chỉ số cơ bản, có thể tránh hoạt động ngược.

Rủi ro chiến lược

Có một số trường hợp, người chơi có thể bị trễ thời gian và bỏ lỡ thời gian tốt nhất để vào sân.

Không có sự kiểm soát hoàn hảo về việc rút lui và có nguy cơ rút lui cao hơn.

Khi cơ bản thay đổi, chiến lược có thể bỏ lỡ tín hiệu.

Không tính chi phí giao dịch, lợi nhuận có nguy cơ giảm khi thực hiện.

Rủi ro lớn nhất của chiến lược này là kết hợp nhiều chỉ số có thể bị trì hoãn, dẫn đến việc bỏ lỡ thời điểm nhập cảnh tốt nhất, do đó ảnh hưởng đến không gian lợi nhuận. Ngoài ra, kiểm soát rút lui của chiến lược là không lý tưởng, có nguy cơ rút lui lớn. Khi cơ bản thị trường thay đổi và chỉ số chưa được phản ánh, nó dễ bị tổn thất. Khi thực tế, chi phí giao dịch cũng sẽ ảnh hưởng đến thu nhập.

Hướng tối ưu hóa chiến lược

Tham gia chiến lược dừng lỗ và tối ưu hóa kiểm soát rút tiền;

Tối ưu hóa thiết lập tham số, giảm độ trễ của chỉ số;

Tăng cường sử dụng các chỉ số cơ bản và cải thiện độ chính xác;

Kết hợp các thuật toán học máy để tối ưu hóa tham số động.

Các trọng tâm tối ưu hóa của chiến lược này nên xem xét kiểm soát rút lui, có thể kết hợp với chiến lược dừng lỗ di động để khóa lợi nhuận, giảm rút lui. Đồng thời, có thể tối ưu hóa cài đặt tham số, giảm độ trễ của chỉ số, tăng khả năng nhạy cảm của chiến lược với sự thay đổi của thị trường. Ngoài ra, có thể tăng thêm các chỉ số phán đoán cơ bản, tăng độ chính xác.

Tóm tắt

Chiến lược này tổng hợp nhiều chỉ số để đánh giá xu hướng, sử dụng thiết kế theo dõi xu hướng, nhằm mục đích nâng cao độ chính xác của phán đoán, tăng tỷ lệ lợi nhuận. Chiến lược có kết hợp các chỉ số phán đoán, nhấn mạnh theo dõi xu hướng, kết hợp các nguyên tắc cơ bản, nhưng cũng có các vấn đề như sai lầm khi trì trệ, rút lui kiểm soát thiếu. Trong tương lai có thể được cải thiện bằng cách thiết lập tham số tối ưu hóa, hoàn thiện chiến lược dừng lỗ, tăng các chỉ số cơ bản, để chiến lược đạt hiệu quả tốt hơn trong ứng dụng thực tế.

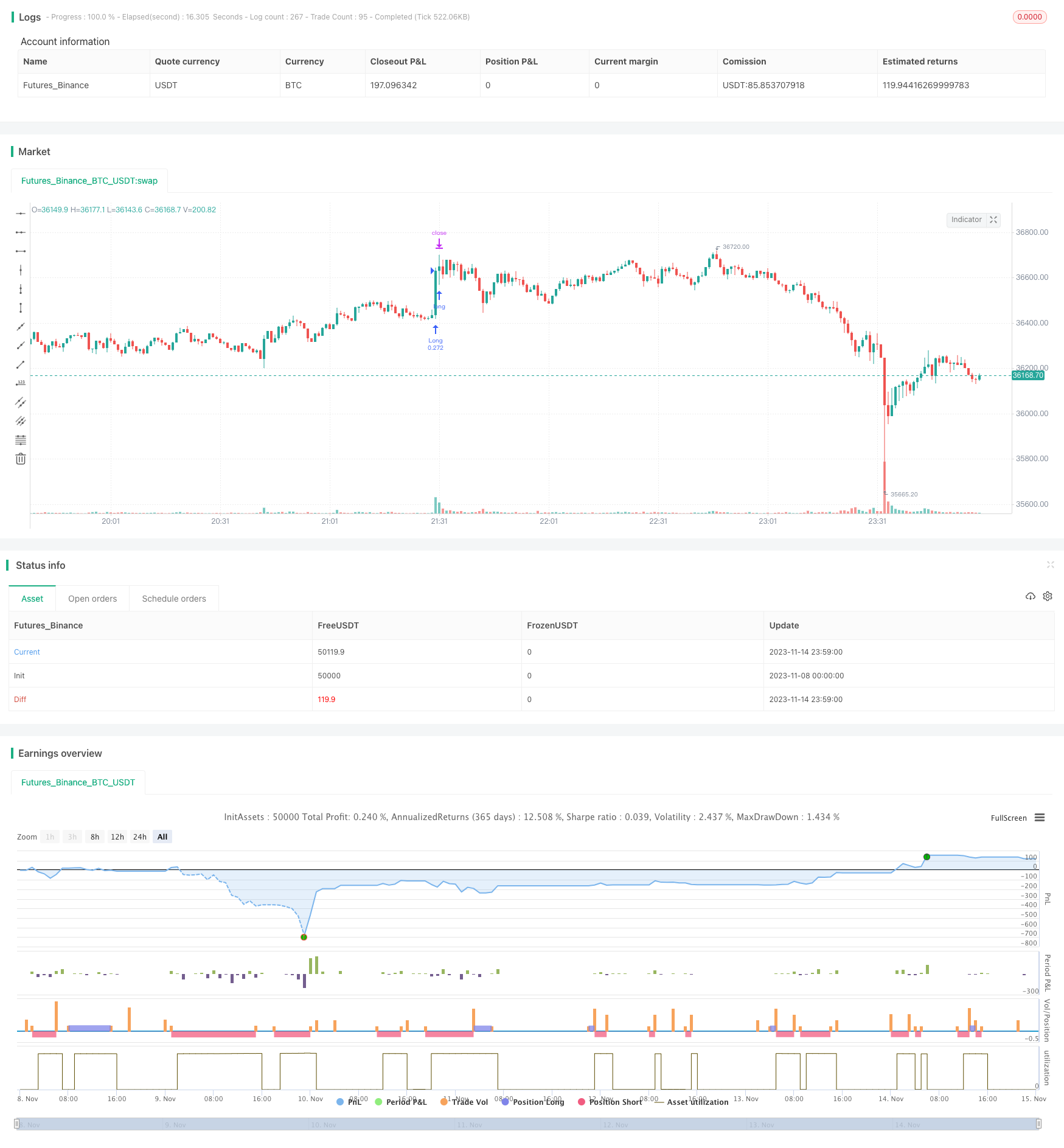

/*backtest

start: 2023-11-08 00:00:00

end: 2023-11-15 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RolandoSantos

//@version=4

strategy(title = "VWAP Candles Strategy", overlay=true, shorttitle = "VWAP Cndl", default_qty_type=strategy.cash, default_qty_value=10000, initial_capital=10000)

//Make inputs that set the take profit %

longProfitPerc = input(title="Take Long Profit % ", minval=0.0, step=0.1, defval=0.3) / 100

shortProfitPerc = input(title="Take Short Profit % ", minval=0.0, step=0.1, defval=0.95) / 100

tp = input(100, "Take Profit % QTY (How much profit you want to take after take profit target is triggered)")

// Figure out take profit price

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

//Use NYSE for Copp Curve entries and exits//

security = input("", title="Change this if you want to see Copp Curve calculated for current ticker. All Copp Curve calculations are base on NYSE Composite")

ticker = security(security,"", close)

///Copp Curve////

period_ = input(21, title="Length", minval=1)

isCentered = input(false, title="Centered")

barsback = period_/2 + 1

ma = sma(close, period_)

dpo = isCentered ? close[barsback] - ma : close - ma[barsback]

instructions =input(title="Standard Copp settings are (10, 14, 11) however, DOUBLE these lengths as alternate settings to (20,28,22) and you will find it may produce better results, but less trades", defval="-")

wmaLength = input(title="WMA Length (Experiment changing this to longer lengths for less trades, but higher win %)", type=input.integer, defval=20)

longRoCLength = input(title="Long RoC Length", type=input.integer, defval=28)

shortRoCLength = input(title="Short RoC Length", type=input.integer, defval=22)

source = ticker

curve = wma(roc(source, longRoCLength) + roc(source, shortRoCLength), wmaLength)

//////////// QQE////////////QQE///////////////////QQE////////////////////////

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © KivancOzbilgic

//@version=4

src=input(close)

length = input(25,"RSI Length", minval=1)

SSF=input(9, "SF RSI SMoothing Factor", minval=1)

showsignals = input(title="Show Crossing Signals?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off ?", type=input.bool, defval=true)

RSII=ema(rsi(src,length),SSF)

TR=abs(RSII-RSII[1])

wwalpha = 1/ length

WWMA = 0.0

WWMA := wwalpha*TR + (1-wwalpha)*nz(WWMA[1])

ATRRSI=0.0

ATRRSI := wwalpha*WWMA + (1-wwalpha)*nz(ATRRSI[1])

QQEF=ema(rsi(src,length),SSF)

QUP=QQEF+ATRRSI*4.236

QDN=QQEF-ATRRSI*4.236

QQES=0.0

QQES:=QUP<nz(QQES[1]) ? QUP : QQEF>nz(QQES[1]) and QQEF[1]<nz(QQES[1]) ? QDN : QDN>nz(QQES[1]) ? QDN : QQEF<nz(QQES[1]) and QQEF[1]>nz(QQES[1]) ? QUP : nz(QQES[1])

//QQF=plot(QQEF,"FAST",color.maroon,2)

//QQS=plot(QQES,"SLOW",color=color.blue, linewidth=1)

buySignalr = crossover(QQEF, QQES)

sellSignalr = crossunder(QQEF, QQES)

buyr = QQEF > QQES

////QQE////////////////QQE/////////////////QQE/////////////////

//////////////LSMA//////////////////////////

// LSMA 1 Settings & Plot

lsma1Length = input(100, minval=1, title="LSMA 1")

lsma1Offset = input(title="LSMA 1 Offset", type=input.integer, defval=0)

lsma1Source = input(close, title="LSMA 1 Source")

lsma1 = linreg(lsma1Source, lsma1Length, lsma1Offset)

lsma1_std_dev = stdev(abs(lsma1[1] - lsma1), lsma1Length)

//plot(lsma1, color=(lsma1 > lsma1[1] ? color.yellow : color.blue), title="LSMA 1", linewidth=2, transp=0)

////////////LSMA///////////////////

//////////////////ADX////////////////////

len = input(14)

th = input(20)

TrueRange = max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

DirectionalMovementPlus = high-nz(high[1]) > nz(low[1])-low ? max(high-nz(high[1]), 0): 0

DirectionalMovementMinus = nz(low[1])-low > high-nz(high[1]) ? max(nz(low[1])-low, 0): 0

SmoothedTrueRange = 0.0

SmoothedTrueRange := nz(SmoothedTrueRange[1]) - (nz(SmoothedTrueRange[1])/len) + TrueRange

SmoothedDirectionalMovementPlus = 0.0

SmoothedDirectionalMovementPlus := nz(SmoothedDirectionalMovementPlus[1]) - (nz(SmoothedDirectionalMovementPlus[1])/len) + DirectionalMovementPlus

SmoothedDirectionalMovementMinus = 0.0

SmoothedDirectionalMovementMinus := nz(SmoothedDirectionalMovementMinus[1]) - (nz(SmoothedDirectionalMovementMinus[1])/len) + DirectionalMovementMinus

DIPlus = SmoothedDirectionalMovementPlus / SmoothedTrueRange * 100

DIMinus = SmoothedDirectionalMovementMinus / SmoothedTrueRange * 100

DX = abs(DIPlus-DIMinus) / (DIPlus+DIMinus)*100

ADX = sma(DX, len)

///////////////////ADX/////////////////////

/////////////sqz momentum/////////////////////////

//

// @author LazyBear & ChrisMoody complied by GIS_ABC

//

lengthBB = input(20, title="BB Length")

mult = input(2.0,title="BB MultFactor")

lengthKC=input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

useTrueRange = input(true, title="Use TrueRange (KC)")

// Calculate BB

sourceBB = close

basis = sma(sourceBB, lengthBB)

dev = multKC * stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

maKC = sma(sourceBB, lengthKC)

rangeKC = useTrueRange ? tr : (high - low)

rangema = sma(rangeKC, lengthKC)

upperKC = maKC + rangema * multKC

lowerKC = maKC - rangema * multKC

sqzOn = (lowerBB > lowerKC) and (upperBB < upperKC)

sqzOff = (lowerBB < lowerKC) and (upperBB > upperKC)

noSqz = (sqzOn == false) and (sqzOff == false)

val = linreg(source - avg(avg(highest(high, lengthKC), lowest(low, lengthKC)),sma(close,lengthKC)),lengthKC,0)

////////////////////////////

/////// RSI on EMA/////////////////

lenrsi = input(13, minval=1, title="Length")

srcrsi = linreg(hlc3,100,0)

up = rma(max(change(srcrsi), 0), lenrsi)

down = rma(-min(change(srcrsi), 0), lenrsi)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

rsicolor = rsi > rsi[1] ? color.green : color.red

//plot(rsi,color = rsicolor)

//hline(20,color=color.green)

//hline(80,color=color.red)

vwaprsi = rsi(vwap(hlc3),13)

vwaprsicolor = vwaprsi > vwaprsi[1] ? color.blue : color.yellow

emarsi = ema(rsi,13)

emarsicolor = emarsi > emarsi[1] ? color.green : color.red

//plot(emarsi,color=emarsicolor)

//plot(vwaprsi,color=vwaprsicolor)

/////// RSI on VWMA/////////////////

lenrsiv = input(23, minval=1, title="Length RSI VWMA")

srcrsiv = vwma(linreg(close,23,0),23)

upv = rma(max(change(srcrsiv), 0), lenrsiv)

downv = rma(-min(change(srcrsiv), 0), lenrsiv)

rsiv = downv == 0 ? 100 : upv == 0 ? 0 : 100 - (100 / (1 + upv / downv))

rsicolorv = rsiv > rsiv[1] ? color.green : color.red

/////////////////////////////////////

/////////////////////////////////////

////////////////coral trend////////////////////

//

// @author LazyBear

// List of all my indicators:

// https://docs.google.com/document/d/15AGCufJZ8CIUvwFJ9W-IKns88gkWOKBCvByMEvm5MLo/edit?usp=sharing

//

//study(title="Coral Trend Indicator [LazyBear]", shorttitle="CTI_LB", overlay=true)

srcCT=close

i1 = 1.0

i2 = 1.0

i3 = 1.0

i4 = 1.0

i5 = 1.0

i6 = 1.0

sm =input(21, title="Smoothing Period")

cd = input(0.4, title="Constant D")

ebc=input(false, title="Color Bars")

ribm=input(false, title="Ribbon Mode")

di = (sm - 1.0) / 2.0 + 1.0

c1 = 2 / (di + 1.0)

c2 = 1 - c1

c3 = 3.0 * (cd * cd + cd * cd * cd)

c4 = -3.0 * (2.0 * cd * cd + cd + cd * cd * cd)

c5 = 3.0 * cd + 1.0 + cd * cd * cd + 3.0 * cd * cd

i1 := c1*srcCT + c2*nz(i1[1])

i2 := c1*i1 + c2*nz(i2[1])

i3 := c1*i2 + c2*nz(i3[1])

i4 := c1*i3 + c2*nz(i4[1])

i5 := c1*i4 + c2*nz(i5[1])

i6 := c1*i5 + c2*nz(i6[1])

bfr = -cd*cd*cd*i6 + c3*(i5) + c4*(i4) + c5*(i3)

// --------------------------------------------------------------------------

// For the Pinescript coders: Determining trend based on the mintick step.

// --------------------------------------------------------------------------

//bfrC = bfr - nz(bfr[1]) > syminfo.mintick ? green : bfr - nz(bfr[1]) < syminfo.mintick ? red : blue

//bfrC = bfr > nz(bfr[1]) ? green : bfr < nz(bfr[1]) ? red : blue

//tc=ebc?gray:bfrC

//plot(ribm?na:bfr, title="Trend", linewidth=3)

//bgcolor(ribm?bfrC:na, transp=50)

//barcolor(ebc?bfrC:na)

////////////////////////////////////////////////////////////////

///////////////////VWAP///////////////////

//------------------------------------------------

//------------------------------------------------

NormalVwap=vwap(hlc3)

H = vwap(high)

L = vwap(low)

O = vwap(open)

C = vwap(close)

left = 30

left_low = lowest(left)

left_high = highest(left)

newlow = low <= left_low

newhigh = high >= left_high

q = barssince(newlow)

w = barssince(newhigh)

col2 = q < w ? #8B3A3A : #9CBA7F

col2b=O > C?color.red:color.lime

AVGHL=avg(H,L)

AVGOC=avg(O,C)

col=AVGHL>AVGOC?color.lime:color.red

col3=open > AVGOC?color.lime:color.red

//plotcandle(O,H,L,C,color=col2b)

//plot(H, title="VWAP", color=red)

//plot(L, title="VWAP", color=lime)

//plot(O, title="VWAP", color=blue)

//plot(C, title="VWAP", color=black)

//plot(NormalVwap, color=col2b)

/////////////////////////////////////////////////////////////////////////////

///Trade Conditions///

t = time(timeframe.period, "0930-1500")

long = vwaprsi > vwaprsi[1] and rsi>rsi[1] and vwaprsi < 20 //vwaprsi > 98 and rsi > 50 and rsi[1] < rsi and rsi[1] < rsi[2] //crossover(rsi,20)//O<C and O > linreg(hlc3,100,0) and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

close_long = crossover(vwaprsi,99.8) //C < O // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

close_short = rsiv > rsiv[1] and rsiv[2] > rsiv[1]//vwaprsi > vwaprsi[1] or rsi > rsi[1] // vwaprsi > 99 and rsi > 99 and rsi > rsi[1] and vwaprsi > vwaprsi[1]//vwaprsi > vwaprsi[1] and rsi>rsi[1] and vwaprsi < 20 //vwaprsi > 98 and rsi > 50 and rsi[1] < rsi and rsi[1] < rsi[2] //crossover(rsi,20)//O<C and O > linreg(hlc3,100,0) and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

short = rsiv > 95 and rsiv < rsiv[1] and rsiv[2] < rsiv[1] //vwaprsi < 1 and rsi < 1 and rsi < rsi[1] and vwaprsi < vwaprsi[1] and t //crossover(vwaprsi,99.8) //C < O // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

//long = vwaprsi > vwaprsi[1] and emarsi > emarsi[1] and emarsi[2] > emarsi[1] and ADX > 25//O<C and O > linreg(hlc3,100,0) and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

//close_long = vwaprsi < vwaprsi[1] or emarsi < emarsi[1]//C < O // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

//close_long = O>C or lsma1 < H // or O > linreg(hlc3,100,0) //and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

//long = rsi > rsi[1] and rsi[1] >rsi[2] and lsma1 > lsma1[1] and bfr > bfr[1] and O<C and lsma1 > L and close > close[1] and ADX > ADX[1] and ADX[1] > ADX[2] and ADX > 20 and rsi > rsi[1] and t // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

//close_short = O<C or lsma1 > H // or O > linreg(hlc3,100,0) //and linreg(hlc3,100,0) > linreg(hlc3,100,0)[1] and AVGHL>AVGOC and t //O < C and close > vwap(hlc3) and ADX > ADX[1] //and val > nz(val[1]) and close > vwap(hlc3) and open > sma(close,23) and close > vwap(hlc3) and t //and rsi > rsi[1] and open > ema(close,13) and open > bfr and bfr > bfr[1]

//short = rsi < rsi[1] and rsi[1] <rsi[2] and lsma1 < lsma1[1] and bfr < bfr[1] and O>C and lsma1 < L and close < close[1] and ADX > ADX[1] and ADX[1] > ADX[2] and ADX > 20 and rsi < rsi[1] and t // linreg(hlc3,100,0) and linreg(hlc3,100,0) < linreg(hlc3,100,0)[1] //O > C and val < nz(val[1]) // and close < vwap(hlc3)

/// Start date

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2021, minval=1800, maxval=2100)

// See if this bar's time happened on/after start date

afterStartDate = true

///Entries and Exits//

if (long and afterStartDate)

strategy.entry("Long", strategy.long, comment = "Open Long")

// strategy.close("Short", strategy.short,qty_percent=100, comment = "close Short")

if (short and afterStartDate)

strategy.entry("Short", strategy.short, comment = "Open Short")

if (close_long and afterStartDate )

strategy.close("Long", strategy.long, qty_percent=100, comment="close Long")

// strategy.entry("Short", strategy.short, comment="Open Short")

if (close_short and afterStartDate )

strategy.close("Short", strategy.short, qty_percent=100, comment="close Long")

if ( hour(time) == 15 and minute(time) > 15 )

strategy.close_all()

//Submit exit orders based on take profit price

if (strategy.position_size > 0 and afterStartDate)

strategy.exit(id="Long", qty_percent=tp, limit=longExitPrice)

if (strategy.position_size < 0 and afterStartDate)

strategy.exit(id="Short", qty_percent=tp, limit=shortExitPrice)