Chiến lược giao dịch cặp đường trung bình động Bollinger Band

Tổng quan

Chiến lược giao dịch cặp đường trung bình của Bollinger Bands là một chiến lược theo dõi xu hướng hoạt động theo giá thị trường. Nó sử dụng giao thoa giữa các đường trung bình và đường trung bình di chuyển như một tín hiệu giao dịch, thực hiện một chiến lược định lượng có thể tự động xác định xu hướng thị trường và giao dịch theo quy tắc dừng lỗ.

Nguyên tắc chiến lược

Chiến lược này được giao dịch dựa trên tín hiệu chéo của chỉ số Brin và moving average. Cụ thể, nó sử dụng đồng thời các đường trung tâm Brin, đường trên Brin và 7 đường trung bình di chuyển với độ dài từ 5 đến 200 ngày.

Ngoài ra, chiến lược này cũng giới thiệu các chỉ số phán đoán đa không gian của moveToFract. Chỉ số này phán đoán xu hướng thị trường hiện tại là lên hoặc xuống bằng cách tính toán các trường hợp sắp xếp theo thứ tự của đường trung bình di chuyển ngắn hạn và dài hạn, do đó tránh tạo ra tín hiệu sai trong tình huống biến động. Cuối cùng, kết hợp với các quy tắc dừng lỗ có thể cấu hình, tạo thành một chiến lược giao dịch theo dõi xu hướng hoàn chỉnh hơn.

Phân tích lợi thế

- Tính linh hoạt cấu hình, có thể tùy chỉnh sự kết hợp các tham số để phù hợp với các môi trường thị trường khác nhau

- Kết hợp hai chỉ số khác nhau làm bộ lọc, có thể giảm tín hiệu sai

- Các chỉ số đánh giá xu hướng có thể giúp tránh thị trường bị chấn động.

- Theo dõi Stop Loss để tối đa hóa lợi nhuận

Phân tích rủi ro

- Cần điều chỉnh các tham số phù hợp với các chu kỳ khác nhau để tránh giao dịch quá mức

- Theo dõi dừng lỗ có thể mở rộng tổn thất trong một sự sụt giảm nhanh

- Cần đảm bảo tài chính đầy đủ, nếu không bạn không thể chịu được rủi ro mất mát liên tục

Hướng tối ưu hóa

- Thêm một hình ảnh của một cây thập tự vàng, một cái móc chết, để tối ưu hóa hơn nữa.

- Các tham số khác nhau của các giống khác nhau, có thể xem xét các tham số tốt nhất để đào tạo máy học

- Kết hợp với chỉ số biến động, đánh giá xu hướng dao động tăng cường kiểm soát gió

Tóm tắt

Chiến lược này nói chung là một chiến lược theo dõi xu hướng rất thực tế. Nó sử dụng các chỉ số chéo để đưa ra quyết định, và thêm vào mô-đun phán đoán xu hướng, có thể loại bỏ hiệu quả các tín hiệu sai. Sau khi thiết lập dừng dừng, bạn có thể theo dõi xu hướng đầy đủ để giao dịch và thu được lợi nhuận tốt hơn. Bằng cách điều chỉnh các tham số và thêm nhiều bộ lọc, chiến lược này có thể được tối ưu hóa hơn nữa, thích nghi với nhiều môi trường thị trường, có rất nhiều cải tiến và triển vọng ứng dụng.

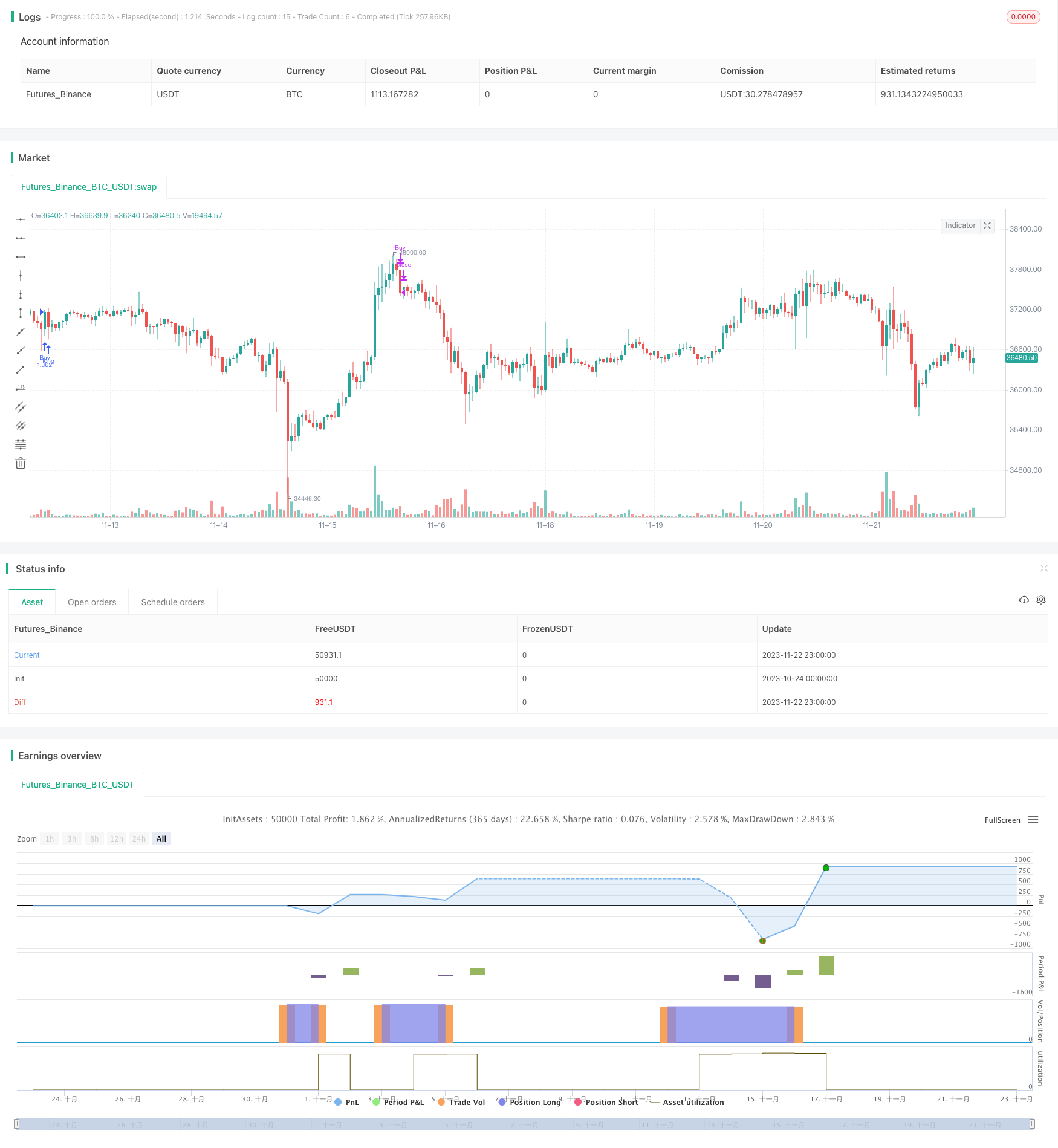

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HeWhoMustNotBeNamed

//@version=4

strategy("BuyTheDip", overlay=true, initial_capital = 100000, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type = strategy.commission.percent, pyramiding = 1, commission_value = 0.01, calc_on_order_fills = true)

MAType = input(title="Moving Average Type", defval="sma", options=["ema", "sma", "hma", "rma", "vwma", "wma"])

exitType = input(title="Exit Strategy", defval="Signal", options=["Signal", "TrailingStop", "Both"])

LookbackPeriod = input(30, minval=10,step=10)

BBStdDev = input(2, minval=1, maxval=10, step=0.5)

BBLength = input(60, minval=5, step=5)

atrLength = input(22)

atrMult = input(6)

tradeDirection = input(title="Trade Direction", defval=strategy.direction.all, options=[strategy.direction.all, strategy.direction.long, strategy.direction.short])

backtestYears = input(10, minval=1, step=1)

includePartiallyAligned = true

f_getMovingAverage(source, MAType, length)=>

ma = sma(source, length)

if(MAType == "ema")

ma := ema(source,length)

if(MAType == "hma")

ma := hma(source,length)

if(MAType == "rma")

ma := rma(source,length)

if(MAType == "vwma")

ma := vwma(source,length)

if(MAType == "wma")

ma := wma(source,length)

ma

f_getTrailingStop(atr, atrMult)=>

stop = close - atrMult*atr

stop := strategy.position_size > 0 ? max(stop, stop[1]) : stop

stop

f_getMaAlignment(MAType, includePartiallyAligned)=>

ma5 = f_getMovingAverage(close,MAType,5)

ma10 = f_getMovingAverage(close,MAType,10)

ma20 = f_getMovingAverage(close,MAType,20)

ma30 = f_getMovingAverage(close,MAType,30)

ma50 = f_getMovingAverage(close,MAType,50)

ma100 = f_getMovingAverage(close,MAType,100)

ma200 = f_getMovingAverage(close,MAType,200)

upwardScore = 0

upwardScore := close > ma5? upwardScore+1:upwardScore

upwardScore := ma5 > ma10? upwardScore+1:upwardScore

upwardScore := ma10 > ma20? upwardScore+1:upwardScore

upwardScore := ma20 > ma30? upwardScore+1:upwardScore

upwardScore := ma30 > ma50? upwardScore+1:upwardScore

upwardScore := ma50 > ma100? upwardScore+1:upwardScore

upwardScore := ma100 > ma200? upwardScore+1:upwardScore

upwards = close > ma5 and ma5 > ma10 and ma10 > ma20 and ma20 > ma30 and ma30 > ma50 and ma50 > ma100 and ma100 > ma200

downwards = close < ma5 and ma5 < ma10 and ma10 < ma20 and ma20 < ma30 and ma30 < ma50 and ma50 < ma100 and ma100 < ma200

upwards?1:downwards?-1:includePartiallyAligned ? (upwardScore > 5? 0.5: upwardScore < 2?-0.5:upwardScore>3?0.25:-0.25) : 0

inDateRange = time >= timestamp(syminfo.timezone, year(timenow) - backtestYears, 01, 01, 0, 0)

exitBySignal = exitType == "Signal" or exitType == "Both"

exitByTrailingStop = exitType == "TrailingStop" or exitType == "Both"

maAlignment = f_getMaAlignment(MAType,includePartiallyAligned)

atr = atr(atrLength)

trailingStop = f_getTrailingStop(atr, atrMult)

maAligned = highest(maAlignment,LookbackPeriod)

[middle, upper, lower] = bb(close, BBLength, BBStdDev)

buyCondition = maAligned == 1 and (crossover(close, lower) or crossover(close, middle))

buyExitCondition = crossunder(close, upper)

strategy.entry("Buy", strategy.long, when=buyCondition and inDateRange, oca_name="oca_buy")

strategy.close("Buy", when=buyExitCondition and exitBySignal)

strategy.exit("ExitBuy", "Buy", stop = trailingStop, when=exitByTrailingStop )