Chiến lược đột phá độ trễ trung bình động kép

Tổng quan

“Chiến lược phá vỡ trễ hai đường trung bình” là một chiến lược giao dịch phân tích kỹ thuật thường được sử dụng. Chiến lược này kết hợp hai chỉ số trung bình di chuyển đơn giản (SMA) và trung bình sóng thực (ATR) của hai chu kỳ khác nhau, nhằm mục đích nắm bắt các điểm biến động của xu hướng thị trường và thực hiện giao dịch có lợi nhuận cao có rủi ro thấp. Ý tưởng cốt lõi của nó là sử dụng sự chậm trễ của đường trung bình và biến động của thị trường để tạo ra tín hiệu giao dịch khi giá phá vỡ đường trung bình và biến động trong phạm vi có thể kiểm soát được.

Nguyên tắc chiến lược

Các nguyên tắc chính của chiến lược này là:

- Tính toán trung bình di chuyển đơn giản (SMA) của hai chu kỳ khác nhau, với chu kỳ mặc định là 14 và 50.

- Tính toán chỉ số ATR, được sử dụng để đo lường tỷ lệ biến động của thị trường, với chu kỳ mặc định là 14.

- Hình vẽ ATR trên và dưới đường ray, như là một phạm vi tham chiếu cho biến động giá. đường ray trên được lấy từ giá cao nhất cộng với ATR nhân với nhân số ((đặc định 1.5)), đường ray dưới được lấy từ giá thấp nhất trừ ATR nhân với nhân số.

- Khi giá đóng cửa vượt qua đường trung bình ngắn hạn và đường trung bình ngắn hạn trên đường trung bình dài hạn, tạo ra tín hiệu đa và vẽ mũi tên lên dưới đường K.

- Khi giá đóng cửa vượt qua đường trung bình ngắn hạn và đường trung bình ngắn hạn nằm dưới đường trung bình dài hạn, một tín hiệu giảm giá được tạo ra và một mũi tên xuống được vẽ trên đường K.

- Thiết lập dừng lỗ và dừng lỗ, dừng lỗ là giá thấp nhất trừ ATR nhân đôi, dừng lỗ là giá mở vị trí cộng với ((giá mở vị trí - dừng lỗ) nhân đôi.

Từ các nguyên tắc trên, có thể thấy rằng chiến lược này kết hợp với phán đoán xu hướng của hệ thống đường thẳng và đo lường tỷ lệ biến động của chỉ số ATR, chủ yếu theo dõi xu hướng, đồng thời kiểm soát rủi ro rút lui, là một chiến lược theo xu hướng.

Phân tích lợi thế

Chiến lược phá vỡ chậm trễ hai đường đều có những lợi thế sau:

- Theo dõi xu hướng: Xác định hướng xu hướng thông qua hệ thống đường thẳng, nắm bắt xu hướng thị trường lớn, tuân theo thị trường.

- Kiểm soát rủi ro: Sử dụng chỉ số ATR để đo lường sự biến động của thị trường, đặt mức dừng lỗ hợp lý, kiểm soát rút lui trong phạm vi chấp nhận được.

- Các tham số linh hoạt: các tham số như chu kỳ đường trung bình, chu kỳ ATR và số nhân có thể được tối ưu hóa và điều chỉnh theo các thị trường và giống khác nhau, có tính phổ biến nhất định.

- Dấu hiệu giao dịch rất đơn giản và rõ ràng, phù hợp với các nhà đầu tư ở mọi cấp độ.

Phân tích rủi ro

Mặc dù chiến lược này có một số lợi thế, nhưng nó cũng có những rủi ro:

- Giao dịch thường xuyên: Chiến lược này có thể tạo ra các tín hiệu giao dịch thường xuyên, làm tăng chi phí giao dịch khi thị trường biến động lớn và xu hướng không rõ ràng.

- Sự chậm trễ: Hệ thống thống tuyến tính có một sự chậm trễ nhất định, có thể có một sự rút lui nhất định trong giai đoạn đầu của thị trường.

- Tối ưu hóa tham số: Cài đặt tham số khác nhau có ảnh hưởng lớn đến hiệu suất chiến lược, cần tối ưu hóa tham số cho các thị trường và giống khác nhau, làm tăng độ khó thực hiện.

Đối với các rủi ro trên, có thể tối ưu hóa và cải thiện các khía cạnh sau:

- Tiếp theo, bạn có thể sử dụng một bộ lọc xu hướng để xác định xu hướng của chu kỳ lớn trước khi tạo ra tín hiệu giao dịch, và chỉ giao dịch khi xu hướng chu kỳ lớn rõ ràng, giảm giao dịch thường xuyên.

- Tối ưu hóa dừng lỗ: Có thể xem xét việc giới thiệu các phương thức dừng động như dừng di chuyển, dừng biến động, và điều chỉnh vị trí dừng tùy theo biến động của thị trường, tăng tính linh hoạt của chiến lược.

- Tối ưu hóa kết hợp: kết hợp chiến lược với các chỉ số kỹ thuật hoặc các yếu tố cơ bản khác để tăng cường sức mạnh của chiến lược.

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa theo các khía cạnh sau:

- Tối ưu hóa tự thích ứng các tham số: cho các giống và chu kỳ khác nhau, tự động tìm kiếm kết hợp tham số tối ưu, giảm công việc điều chỉnh tham số bằng tay. Có thể sử dụng các thuật toán di truyền, tìm kiếm lưới và các phương pháp tối ưu hóa.

- Bộ lọc tín hiệu: Sau khi tạo ra tín hiệu giao dịch, có thể thêm các chỉ số kỹ thuật hoặc các yếu tố cơ bản khác để xác nhận tín hiệu lần thứ hai, cải thiện chất lượng tín hiệu. Ví dụ: thêm chỉ số khối lượng giao dịch, đánh giá cường độ của xu hướng; thêm dữ liệu kinh tế vĩ mô, đánh giá xem môi trường chung có thuận lợi cho xu hướng tiếp tục hay không.

- Quản lý vị trí: Khi mở vị trí, bạn có thể điều chỉnh kích thước vị trí theo các yếu tố như biến động của thị trường, rủi ro tài khoản, kiểm soát rủi ro giao dịch đơn lẻ. Ví dụ: sử dụng phương pháp quản lý vị trí bằng phương thức Kelly, quy luật tỷ lệ cố định.

- Giảm dừng di chuyển: Giảm dừng ban đầu là cố định, và khi giá di chuyển theo hướng thuận lợi, bạn có thể xem xét di chuyển điểm dừng lại theo hướng thuận lợi, giảm rút lui, cải thiện hiệu quả sử dụng vốn.

Các tối ưu hóa trên có thể cải thiện khả năng thích ứng, ổn định và lợi nhuận của chiến lược, nhưng cần lưu ý rằng tối ưu hóa quá mức có thể dẫn đến sự phù hợp của đường cong chiến lược, hoạt động kém bên ngoài mẫu, do đó cần xác minh phản hồi đầy đủ trong và ngoài mẫu.

Tóm tắt

Chiến lược phá vỡ chậm trễ hai đường bằng phẳng là một chiến lược theo dõi xu hướng cổ điển, đánh giá xu hướng bằng hệ thống bằng phẳng, sử dụng chỉ số ATR để kiểm soát rủi ro và quản lý rủi ro trong khi nắm bắt xu hướng. Mặc dù có một số vấn đề về chậm trễ và giao dịch thường xuyên, nhưng bằng cách tối ưu hóa dừng lỗ, giới thiệu bộ lọc tín hiệu, tùy biến thích nghi, tối ưu hóa, quản lý vị trí, các phương pháp khác, có thể nâng cao hiệu suất của chiến lược, làm cho nó trở thành một chiến lược giao dịch định lượng thực tế.

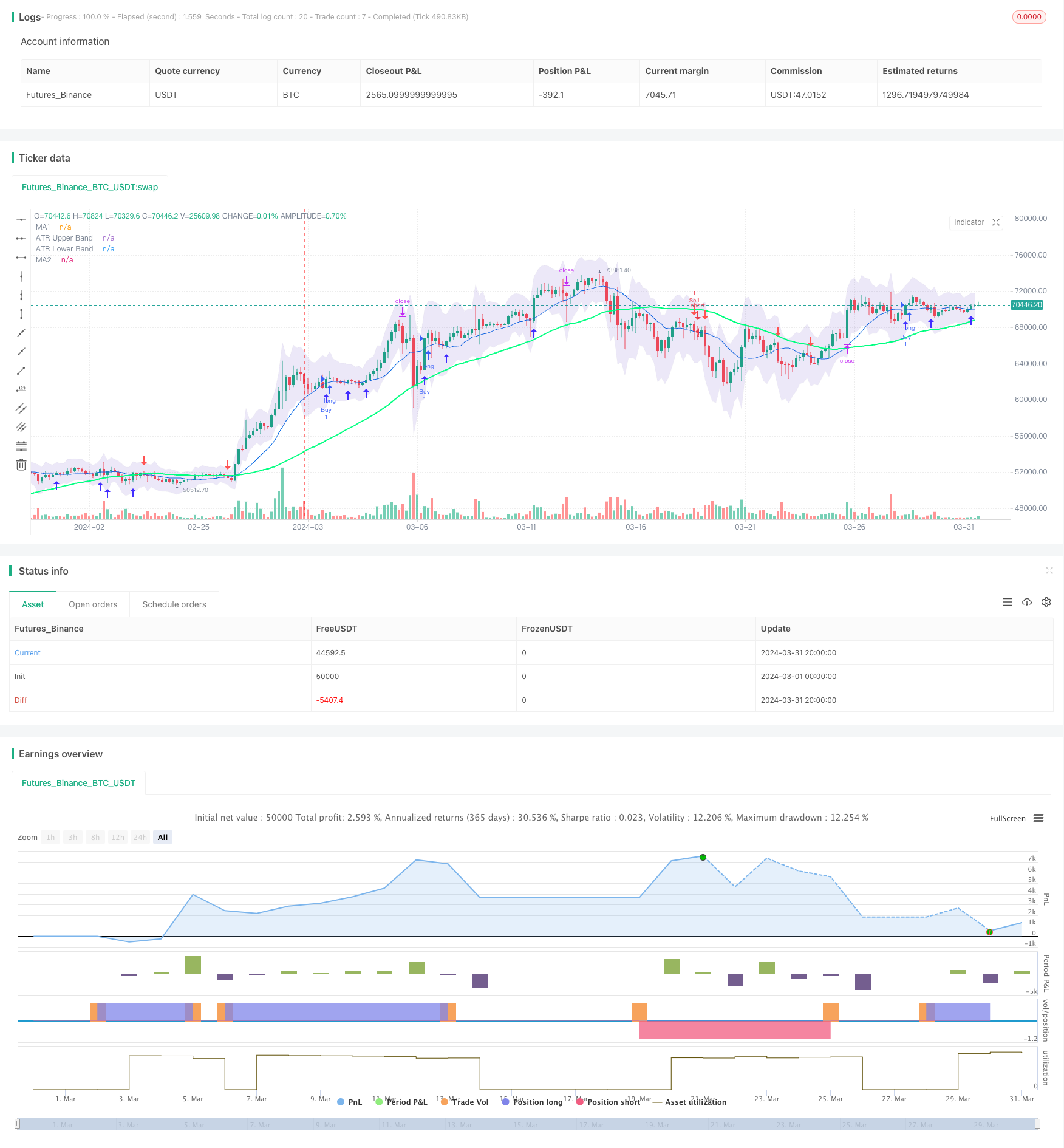

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="2 Moving Averages", shorttitle="2MA", overlay=true)

// Moving Averages

len = input(14, minval=1, title="Length MA1")

src = input(close, title="Source MA1")

ma1 = sma(src, len)

len2 = input(50, minval=1, title="Length MA2")

src2 = input(close, title="Source MA2")

ma2 = sma(src2, len2)

// Plotting Moving Averages

plot(ma1, color=#0b6ce5, title="MA1")

plot(ma2, color=#00ff80, linewidth=2, title="MA2")

// ATR Bands

atrLength = input(14, title="ATR Length")

atrMultiplier = input(1.5, title="ATR Multiplier")

upperBand = high + atr(atrLength) * atrMultiplier

lowerBand = low - atr(atrLength) * atrMultiplier

u =plot(upperBand, color=color.rgb(217, 220, 223, 84), title="ATR Upper Band")

l = plot(lowerBand, color=color.rgb(217, 220, 223, 84), title="ATR Lower Band")

fill(u, l, color=#471eb821, title="ATR Background")

// Conditions for plotting arrows

upArrowCondition = ma1 > ma2 and crossover(close, ma1)

downArrowCondition = ma1 < ma2 and crossunder(close, ma1)

// Plotting arrows

plotshape(upArrowCondition, style=shape.arrowup, color=color.rgb(66, 45, 255), size=size.normal, location=location.belowbar, title="Up Arrow")

plotshape(downArrowCondition, style=shape.arrowdown, color=color.red, size=size.normal, location=location.abovebar, title="Down Arrow")

// Checkbox for trade execution

showTrades = input(true, title="Hiển thị giao dịch")

// Buy Condition

if (upArrowCondition and showTrades)

strategy.entry("Buy", strategy.long)

// Sell Condition

if (downArrowCondition and showTrades)

strategy.entry("Sell", strategy.short)

// Stop Loss and Take Profit

stopLossBuy = low - atr(14) * atrMultiplier

takeProfitBuy = close + (close - stopLossBuy) * 2

stopLossSell = high + atr(14) * atrMultiplier

takeProfitSell = close - (stopLossSell - close) * 2

strategy.exit("Exit Buy", "Buy", stop=stopLossBuy, limit=takeProfitBuy)

strategy.exit("Exit Sell", "Sell", stop=stopLossSell, limit=takeProfitSell)