ডুয়াল পাওয়ার ইন্ডিকেটর কৌশল

ওভারভিউ

এই কৌশলটি দুটি শক্তির সূচক ব্যবহার করে, একটি মুভিং এভারেজ ক্লাসিফিকেশন সূচক (এমএসিডি) এবং একটি আপেক্ষিক দুর্বলতা সূচক (আরএসআই) । এটি শেয়ারের দামের বিপরীত হওয়ার সুযোগগুলি ধরার জন্য ক্রয় এবং বিক্রয় শর্ত নির্ধারণ করে।

কৌশল নীতি

MACD সূচক গণনা করুন, যার মধ্যে রয়েছে ফাস্ট লাইন, ধীর লাইন এবং সিগন্যাল লাইন। ফাস্ট লাইন এবং ধীর লাইন ক্রস করা একটি ক্রয়-বিক্রয় সংকেত।

আরএসআই সূচক গণনা করুন, ওভারবই অঞ্চল এবং ওভারসোল্ড অঞ্চল থ্রেশহোল্ড সেট করুন। আরএসআই সূচকটি ওভারবই ওভারসোল্ড পরিস্থিতি নির্ধারণ করতে পারে।

MACD সূচক এবং RSI সূচক দ্বারা প্রাপ্ত ওভারবয় ওভারসেল জোনের সংকেতকে একত্রিত করে, ক্রয় এবং বিক্রয়ের শর্তগুলি নির্ধারণ করুনঃ

ক্রয় শর্তাবলীঃ MACD দ্রুত লাইনের উপর একটি ধীর লাইন কেটে একটি গোল্ডফোর্ক তৈরি করে এবং RSI সূচকটি ওভারসোল্ড অঞ্চল থেকে সবেমাত্র ফিরে এসেছে, একটি বিপরীত সংকেত রয়েছে;

বিক্রির শর্তঃ MACD দ্রুত লাইনের নিচে ধীর লাইনের মধ্য দিয়ে একটি মৃত ফর্ক গঠন করে, আরএসআই সূচকটি ওভার-বই অঞ্চলে প্রবেশ করে, যার বিপরীত সংকেত রয়েছে।

- এইভাবে, আপনি একই সময়ে দুটি শক্তিশালী সূচকের সুবিধা নিতে পারেন, সঠিকভাবে বিপরীত বিন্দুতে ক্রয় এবং বিক্রয় করতে পারেন।

সামর্থ্য বিশ্লেষণ

MACD সূচকটি শেয়ারের দামের প্রবণতা এবং ক্রয়-বিক্রয়ের সময় নির্ধারণ করতে পারে। RSI সূচকটি ওভার-বিক্রয় ওভার-বিক্রয়ের সময় নির্ধারণ করতে পারে। এই দুটি সংমিশ্রণটি ক্রয়-বিক্রয়ের নির্ভুলতা বাড়িয়ে তুলতে পারে।

একই সময়ে দুটি সূচক ফিল্টার সংকেত ব্যবহার করে, আপনি একটি একক সূচক দ্বারা উত্পন্ন মিথ্যা সংকেত এড়াতে পারেন।

ম্যাকড আরএসআই এর সাথে মিলিত হয়, যা বিপরীত হওয়ার আগে কেনা যায় এবং বিপরীত হওয়ার পরে বিক্রি করা যায়, বিপরীত হওয়ার সুযোগ ধরা যায়।

এই কৌশলটি মাঝারি ফ্রিকোয়েন্সিতে কাজ করে, এটি প্রবণতা অনুসরণ করতে পারে এবং বিপরীতটি ধরতে পারে।

ঝুঁকি বিশ্লেষণ

MACD সূচকগুলি অস্থিরতার মধ্যে মিথ্যা সংকেত তৈরি করতে পারে। RSI সূচকের প্যারামিটার সেটিংটি অনুকূলিতকরণের প্রয়োজন, অন্যথায় মিথ্যা সংকেত দেখা দিতে পারে।

শেয়ারের দাম স্বল্পমেয়াদে তীব্র ওঠানামা হতে পারে, এবং কৌশলটি হ্রাসের স্টপ লস ক্ষতিগ্রস্থ হতে পারে।

আরএসআই এবং এমএসিডি এর প্যারামিটার সেটিং অপ্টিমাইজ করা দরকার, অন্যথায় অতিরিক্ত বা কম সংকেত দেখা দিতে পারে।

এই ব্যবসায়ের জন্য কঠোর তহবিল ব্যবস্থাপনা এবং ঝুঁকি নিয়ন্ত্রণ প্রয়োজন।

অপ্টিমাইজেশান দিক

MACD প্যারামিটারগুলির দ্রুত এবং ধীর গড়-রেখার সেটিংটি অপ্টিমাইজ করুন এবং সর্বোত্তম প্যারামিটার সমন্বয় খুঁজুন।

আরএসআই-এর ওভার-বই ওভার-সোড থ্রেশহোল্ডের অপ্টিমাইজেশান, যাতে ভুয়া সংকেত তৈরি না হয়।

একক ক্ষতি নিয়ন্ত্রণের জন্য একটি ক্ষতি-নিয়ন্ত্রণ ব্যবস্থায় যোগদান করুন

অন্যান্য সূচক যেমন ব্রিন ব্যান্ড, কেডিজে ইত্যাদি যোগ করার কথা বিবেচনা করা যেতে পারে, যাতে একাধিক ফিল্টার তৈরি হয়।

আপনি বিভিন্ন ক্রয়-বিক্রয় কৌশল পরীক্ষা করতে পারেন, যেমন বিভাজন কৌশল, ট্রেন্ড ট্র্যাকিং কৌশল ইত্যাদি।

সারসংক্ষেপ

এই কৌশলটি একই সাথে MACD এবং RSI দুটি শক্তির সূচক ব্যবহার করে, বিপরীত বিন্দুতে কেনা বেচা করে, এর শক্তিশালী বাস্তবিক মূল্য রয়েছে। তবে রিয়েল-সার্কেটে ভাল প্রভাব অর্জনের জন্য প্যারামিটার সেটগুলি ক্রমাগত অপ্টিমাইজ করা এবং তহবিল পরিচালনার কঠোরভাবে করা প্রয়োজন। এই কৌশলটি সামগ্রিকভাবে নমনীয়, বিভিন্ন পরিস্থিতিতে অভিযোজিত হতে পারে, যা রিয়েল-সার্কেটে যাচাই এবং দীর্ঘমেয়াদী ট্র্যাকিংয়ের জন্য উপযুক্ত।

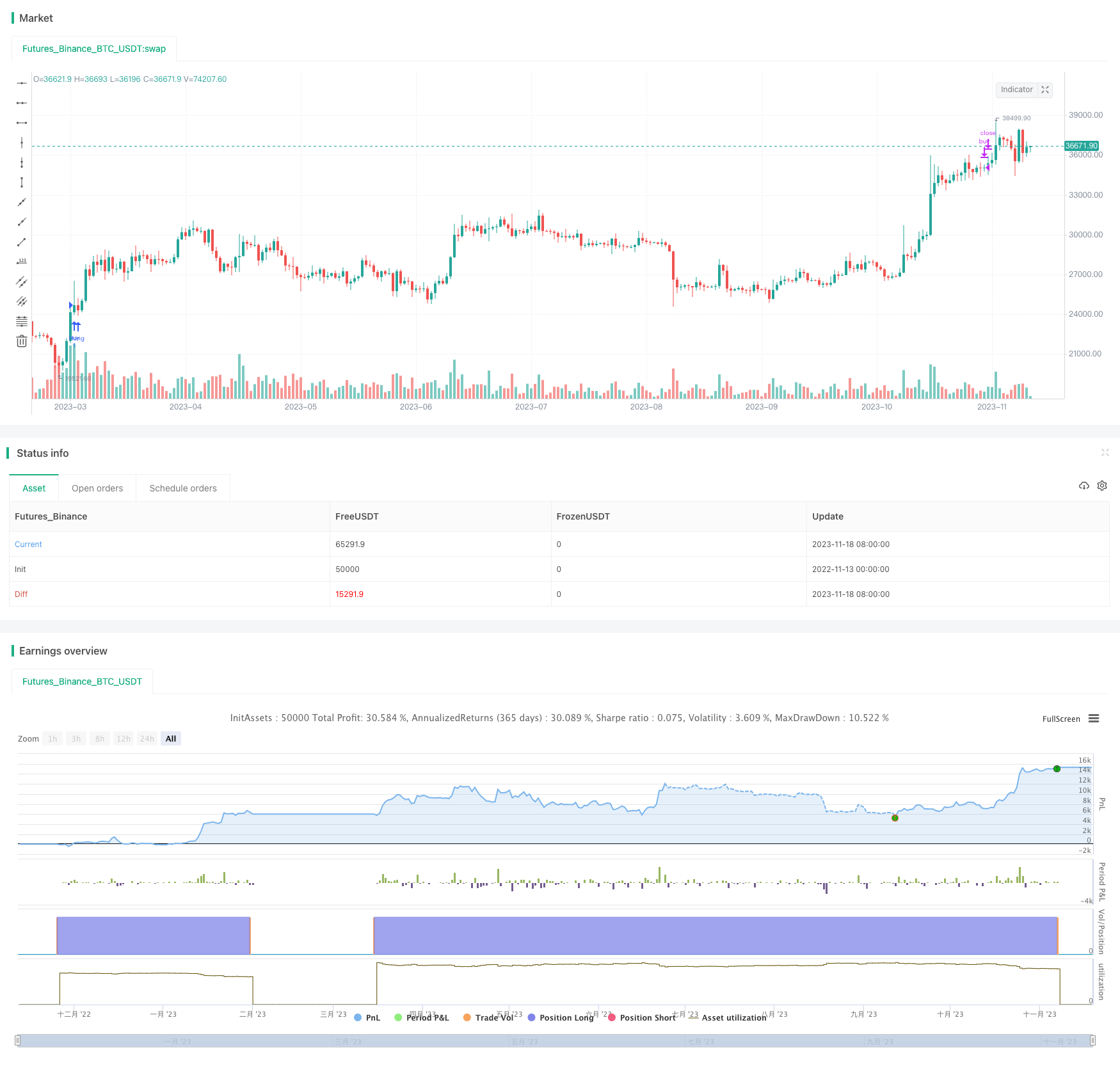

/*backtest

start: 2022-11-13 00:00:00

end: 2023-11-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// © sabirt

strategy(title='MACD and RSI', overlay=true, shorttitle='MACD&RSI')

//MACD Settings

fastMA = input.int(title='Fast moving average', defval=12, minval=1)

slowMA = input.int(title='Slow moving average', defval=26, minval=1)

signalLength = input.int(9, minval=1)

//RSI settings

RSIOverSold = input.int(35, minval=1)

RSIOverBought = input.int(80, minval=1)

src = close

len = input.int(14, minval=1, title='Length')

up = ta.rma(math.max(ta.change(src), 0), len)

down = ta.rma(-math.min(ta.change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

wasOversold = rsi[0] <= RSIOverSold or rsi[1] <= RSIOverSold or rsi[2] <= RSIOverSold or rsi[3] <= RSIOverSold or rsi[4] <= RSIOverSold or rsi[5] <= RSIOverSold

wasOverbought = rsi[0] >= RSIOverBought or rsi[1] >= RSIOverBought or rsi[2] >= RSIOverBought or rsi[3] >= RSIOverBought or rsi[4] >= RSIOverBought or rsi[5] >= RSIOverBought

[currMacd, _, _] = ta.macd(close[0], fastMA, slowMA, signalLength)

[prevMacd, _, _] = ta.macd(close[1], fastMA, slowMA, signalLength)

signal = ta.ema(currMacd, signalLength)

avg_1 = math.avg(currMacd, signal)

crossoverBear = ta.cross(currMacd, signal) and currMacd < signal ? avg_1 : na

avg_2 = math.avg(currMacd, signal)

crossoverBull = ta.cross(currMacd, signal) and currMacd > signal ? avg_2 : na

strategy.entry('buy', strategy.long, when=crossoverBull and wasOversold)

strategy.close('buy', when=crossoverBear and wasOverbought)