তরঙ্গ প্রবণতার উপর ভিত্তি করে পরিমাণগত ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটি তরঙ্গ প্রবণতা সূচকগুলির উপর ভিত্তি করে ডিজাইন করা হয়েছে। তরঙ্গ প্রবণতা সূচকগুলি মূল্যের চ্যানেল এবং গড়ের সাথে মিলিত হয়, যা কার্যকরভাবে বাজার প্রবণতা সনাক্ত করতে পারে, ক্রয় এবং বিক্রয় সংকেত প্রেরণ করে। এই কৌশলটি তরঙ্গ প্রবণতার উপর ওভারপাইড ওভারপাইড লাইন স্থাপন করে, যখন সূচক লাইনটি সমালোচনামূলক লাইনটি ভেঙে দেয়, তখন ক্রয় বা বিক্রয় অপারেশন করে।

কৌশল নীতি

- দামের ত্রিভুজীয় চলমান গড় ap, এবং ap এর সূচকীয় চলমান গড় esa。

- AP এবং ESA এর পরম পার্থক্যের সূচকীয় চলমান গড় d ≠

- এই সূচকটি হলো:

- সিআই এর n2 পর্যায়ের গড় গণনা করে, তরঙ্গ প্রবণতা সূচক wt1 পাওয়া যায়।

- ওভারবই লাইন এবং ওভারসেল লাইন সেট করুন।

- WT1 এর উপরে ওভারসেল লাইন অতিক্রম করার সময়, অতিরিক্ত করুন; WT1 এর নীচে ওভার কিনে লাইন অতিক্রম করার সময়, খালি করুন।

সামর্থ্য বিশ্লেষণ

- তরঙ্গ প্রবণতা সূচকটি ওভার-বই ওভার-সেল লাইনকে অতিক্রম করে, বাজারের প্রবণতার বিপরীত দিকগুলিকে কার্যকরভাবে ক্যাপচার করে, সঠিকভাবে ক্রয়-বিক্রয় সিদ্ধান্ত নিতে পারে।

- মূল্য চ্যানেল এবং সমান্তরাল তত্ত্বের সাথে মিলিত, সূচকটি খুব বেশি বারবার সংকেত দেয় না।

- বিভিন্ন ধরণের লেনদেনের জন্য ব্যবহারযোগ্য।

- ব্যবহারকারীর অভিজ্ঞতা ভালো।

ঝুঁকি ও সমাধান

- বিপুল অস্থিরতার বাজারে, সূচকগুলি ভুল সংকেত তৈরি করতে পারে, ঝুঁকি বেশি। অবস্থান ধারণের সময়কাল যথাযথভাবে সংক্ষিপ্ত করা যেতে পারে, বা অন্যান্য সূচক ফিল্টার সংকেতগুলির সাথে মিলিত হতে পারে।

- পজিশন ম্যানেজমেন্ট এবং স্টপ লস ম্যানেজমেন্টের জন্য কোন অ্যাকাউন্ট নেই। আপনি পজিশন স্কেল এবং স্টপ লস ম্যানেজমেন্টের জন্য পজিশন স্কেল এবং স্টপ লস ম্যানেজমেন্ট ব্যবহার করতে পারেন।

অপ্টিমাইজেশান দিক

- কৌশলগত স্থিতিশীলতা বাড়ানোর জন্য অন্যান্য সূচক যেমন কেডিজে, এমএসিডি ইত্যাদির সাথে পোর্টফোলিও ব্যবহার করা যেতে পারে।

- স্বয়ংক্রিয় ক্ষতি বন্ধ করার ব্যবস্থা যেমন ট্র্যাকিং ক্ষতি, টার্ন লাইন ক্ষতি ইত্যাদি ডিজাইন করা যেতে পারে, একক ক্ষতি নিয়ন্ত্রণ করতে।

- ডিপ লার্নিং অ্যালগরিদমের সাথে যুক্ত হয়ে, এটি স্বয়ংক্রিয়ভাবে প্যারামিটারগুলিকে অনুকূলিতকরণ করে এবং কৌশলগত সাফল্যের হার বাড়িয়ে তোলে।

সারসংক্ষেপ

এই কৌশলটি তরঙ্গ প্রবণতা সূচকের উপর ভিত্তি করে, ওভারব্লু ওভারসোলের পরিস্থিতি সনাক্ত করার জন্য একটি কার্যকর প্রবণতা ট্র্যাকিং কৌশল। স্বল্পমেয়াদী সূচকের তুলনায়, তরঙ্গ প্রবণতা সূচকটি ভুল সংকেত হ্রাস করতে পারে এবং স্থিতিশীলতা বাড়িয়ে তুলতে পারে। পজিশন পরিচালনা এবং স্টপ লস সহ, কৌশলটি স্থিতিশীল আয় অর্জন করতে পারে। প্যারামিটার এবং মডেল অপ্টিমাইজেশনের মাধ্যমে কৌশলটির কার্যকারিতা আরও বাড়ানো যেতে পারে।

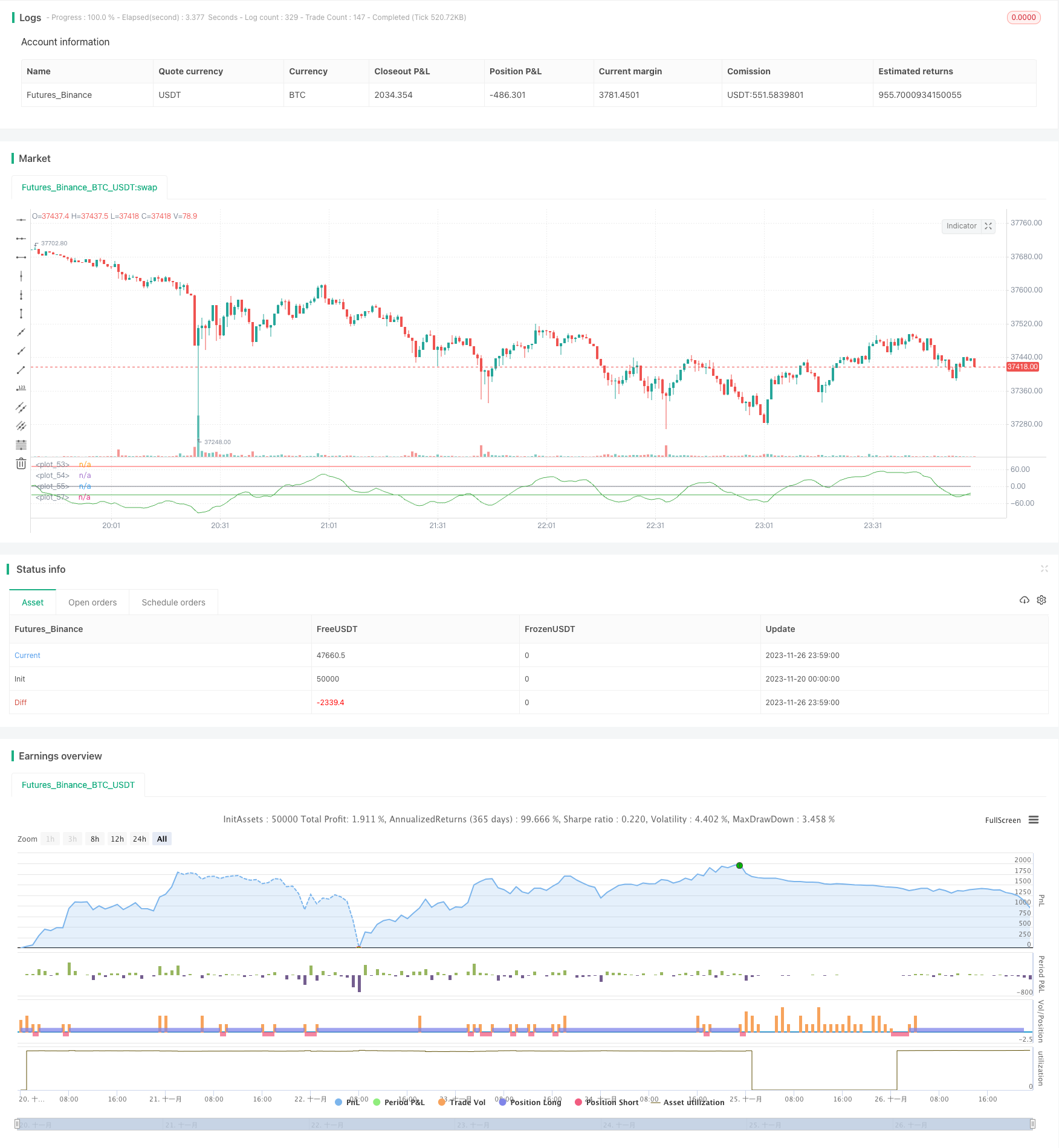

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@author SoftKill21

//@version=4

strategy(title="WaveTrend strat", shorttitle="WaveTrend strategy")

n1 = input(10, "Channel Length")

n2 = input(21, "Average Length")

Overbought = input(70, "Over Bought")

Oversold = input(-30, "Over Sold ")

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2001, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true //and (london or newyork)

ap = hlc3

esa = ema(ap, n1)

d = ema(abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ema(ci, n2)

wt1 = tci

wt2 = sma(wt1,4)

plot(0, color=color.gray)

plot(Overbought, color=color.red)

plot(Oversold, color=color.green)

plot(wt1, color=color.green)

longButton = input(title="Long", type=input.bool, defval=true)

shortButton = input(title="Short", type=input.bool, defval=true)

if(longButton==true)

strategy.entry("long",1,when=crossover(wt1,Oversold) and time_cond)

strategy.close("long",when=crossunder(wt1, Overbought))

if(shortButton==true)

strategy.entry("short",0,when=crossunder(wt1, Overbought) and time_cond)

strategy.close("short",when=crossover(wt1,Oversold))

//strategy.close_all(when= not (london or newyork),comment="time")

if(dayofweek == dayofweek.friday)

strategy.close_all(when= timeinrange(timeframe.period, "1300-1400"), comment="friday")