মাল্টি-টাইম ফ্রেম মুভিং এভারেজ ক্রসিং কৌশল

ওভারভিউ

মাল্টি টাইমফ্রেম মুভিং এভারেজ ক্রসওভার কৌশল হল একটি অ্যালগরিদমিক ট্রেডিং কৌশল যা বিভিন্ন সময়কালের চলমান গড়ের মধ্যে ক্রস সংকেত ব্যবহার করে প্রবণতার দিক নির্ধারণ করে। এই কৌশলটি প্রবণতা সূচক, গতিশীলতা সূচক এবং ওঠানামা সূচকগুলির সমন্বয় ব্যবহার করে, যা কৌশল সংকেতকে আরও নির্ভরযোগ্য করে তোলে।

কৌশল নীতি

এই কৌশলটি মার্কেটের প্রবণতার দিকটি নির্ধারণ করে বিভিন্ন সময়কালের সিসিআই সূচকগুলি গণনা করে, তারপরে ম্যাকড সূচকগুলির সাথে মিলিত হয়ে গোল্ড ফর্ক ডাই ফর্ক সংকেত সন্ধান করে এবং শেষ পর্যন্ত এটিআর সূচকের সাহায্যে স্টপ লস স্টপ সেট করে, যার ফলে কম কেনা বেচাকেনা করা যায়।

বিশেষ করে, প্রথমে ২০ চক্রের সিসিআই সূচক গণনা করা হয়, যাতে বাজারের প্রবণতা নির্ধারণের জন্য এর ধনাত্মক এবং নেতিবাচক দিকের উপর ভিত্তি করে; তারপরে MACD সূচকের ধীর গড় লাইনটি ক্রস হয় কিনা তা গণনা করা হয়, যাতে ক্রয়-বিক্রয় সংকেত তৈরি হয় কিনা তা নির্ধারণ করা হয়; তারপরে এটিআর সূচকটি ব্যবহার করে ট্র্যাকিং স্টপ লস মেশিন তৈরি করা হয়, যাতে আরও বেশি মুনাফা লক করা যায়; অবশেষে, উপরের একাধিক সূচকের সংকেত সংহত করে চূড়ান্ত ক্রয়-বিক্রয় কৌশল সংকেত তৈরি করা হয়।

কৌশলগত সুবিধা

- মাল্টিমিটার প্যাকেজ, সংকেত নির্ভুলতা বৃদ্ধি

এই কৌশলটি CCI, MACD এবং ATR এর তিনটি সূচকের সমন্বয় ব্যবহার করে বাজারের প্রবণতা, গতিশীলতা এবং অস্থিরতার বিষয়ে সমন্বিতভাবে বিচার করে, যা কৌশলগত সংকেতকে আরও নির্ভুল এবং নির্ভরযোগ্য করে তোলে।

- মাল্টিটাইম ফ্রেম বিশ্লেষণ, বাজারের গতি

বিভিন্ন চক্রের সিসিআই ব্যবহার করে বাজারের সামগ্রিক প্রবণতা নির্ধারণ করুন, উচ্চ চক্রের এমএসিডি-র সাথে কম ও উচ্চ বিক্রয় নোড খুঁজুন, বাজারের বৃহত্তর প্রবণতার গতি ধরে রাখতে সক্ষম হবেন।

- এটিআর ক্ষতি ট্র্যাকিং, ঝুঁকি নিয়ন্ত্রণ

এটিআর সূচক দ্বারা উত্পন্ন স্টপ লস ব্যবহার করে, বাজারের ওঠানামা অনুযায়ী যুক্তিসঙ্গত স্টপ লস সেট করা যেতে পারে, এবং স্টপ লস ট্র্যাকিং ফাংশন রয়েছে, যা কৌশলটির ঝুঁকি নিয়ন্ত্রণ করতে পারে।

কৌশলগত ঝুঁকি

- প্যারামিটার অপ্টিমাইজ করার জন্য সীমিত স্থান

এই কৌশলটির বেশিরভাগ প্যারামিটারের জন্য সামঞ্জস্যের জায়গা খুব বেশি নয়, এটি কার্যকারিতার সীমাতে পৌঁছানো সহজ, যা কৌশলটির কার্যকারিতা আরও বাড়িয়ে তোলে।

- মাল্টিমিটার পোর্টফোলিওর ফলে কম্পিউটারের লোড বৃদ্ধি পায়

যেহেতু কৌশলটি একাধিক সূচক ব্যবহার করে সমন্বয় অপারেশনের জন্য, কৌশলটির গণনা বোঝা কিছুটা বৃদ্ধি পায়। উচ্চ-ফ্রিকোয়েন্সি ব্যবসায়ের ক্ষেত্রে কার্টনের সমস্যা হতে পারে।

- সংকেত ঘন, ঝুঁকি নিয়ন্ত্রণ সীমিত

কৌশলগত সংকেতগুলি আরও ঘন ঘন হতে পারে, এবং ঝুঁকি নিয়ন্ত্রণ মূলত এটিআর সূচকের স্টপ লস ট্র্যাকিংয়ের উপর নির্ভর করে, চরম পরিস্থিতির জন্য ঝুঁকি নিয়ন্ত্রণ অসম্পূর্ণ।

কৌশল অপ্টিমাইজেশন

- মেশিন লার্নিং অ্যালগরিদম ব্যবহার করে প্যারামিটার অপ্টিমাইজেশনের দক্ষতা বাড়ানো

কিছু মেশিন লার্নিং সুপারপ্যারামিটার অপ্টিমাইজেশান অ্যালগরিদম যেমন বেয়েস অপ্টিমাইজেশন, জেনেটিক অ্যালগরিদম ইত্যাদি ব্যবহার করে প্যারামিটারগুলিকে আরও স্মার্ট এবং দক্ষ করে তোলার চেষ্টা করা যেতে পারে।

- কর্মক্ষমতা বৃদ্ধি এবং কৌশলগত স্থিতিশীলতা বৃদ্ধি

কিছু অন্যান্য কার্যকরী সূচক, যেমন অস্থিরতা সূচক, পরিমাণগত সূচক, আবেগ সূচক ইত্যাদি যোগ করার কথা বিবেচনা করা যেতে পারে, যা কৌশলগুলির অভিযোজনযোগ্যতা এবং স্থিতিশীলতা বাড়িয়ে তুলতে পারে।

- রিস্ক ম্যানেজমেন্ট মডিউল, কন্ট্রোল স্ট্র্যাটেজি রিস্ক

স্টপ লস নীতিটি আরও বৈজ্ঞানিকভাবে ডিজাইন করা যেতে পারে, বা পজিশন কন্ট্রোল বা তহবিল পরিচালনার মডিউল যুক্ত করা যেতে পারে, যাতে চরম পরিস্থিতির ঝুঁকিগুলি আরও ভালভাবে প্রতিরোধ করা যায় এবং কৌশলটির স্থিতিশীলতা নিশ্চিত করা যায়।

সারসংক্ষেপ

CCI, MACD এবং ATR এর তিনটি প্রধান সূচকের সমন্বয় ব্যবহার করে একাধিক সময় ফ্রেমওয়ার্কের সমান্তরাল কৌশলটি আরও নির্ভরযোগ্য প্রবণতা বিচার এবং দক্ষ ঝুঁকি নিয়ন্ত্রণের জন্য। এই কৌশলটি প্রবণতা, গতিশীলতা এবং ওঠানামার তিনটি মাত্রা বিবেচনা করে, উচ্চ সংকেত নির্ভুলতা, বাজারের গতি এবং কার্যকর নিয়ন্ত্রণের ঝুঁকির সুবিধা রয়েছে। অবশ্যই, কৌশলটি একটি নির্দিষ্ট প্যারামিটার অপ্টিমাইজেশন স্পেস, সীমিত গণনা বোঝা এবং ঝুঁকি নিয়ন্ত্রণের উন্নতির মতো সমস্যা রয়েছে। আরও সূচক প্রবর্তন, আরও ভাল প্যারামিটার অপ্টিমাইজেশন পদ্ধতি ব্যবহার এবং আরও শক্তিশালী ঝুঁকি নিয়ন্ত্রণ মডিউল ডিজাইন করে এই কৌশলটি আরও উন্নত এবং অপ্টিমাইজ করা যেতে পারে।

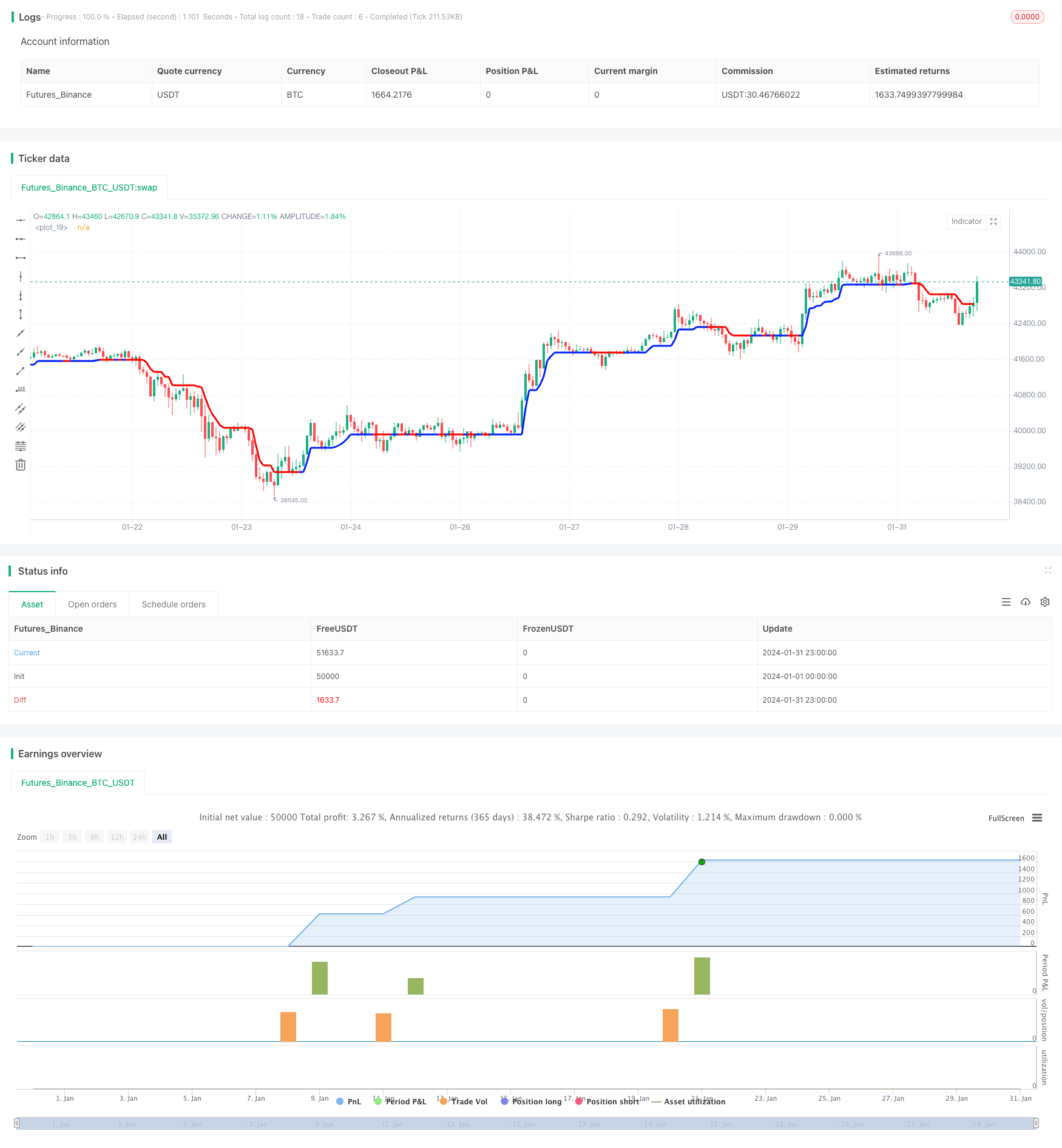

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('smplondonclinic Strategy', shorttitle='SMPLC Strategy', overlay=true, pyramiding = 0, process_orders_on_close = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

direction = input.string(title='Entry Direction', defval='Long', options=['Long', 'Short', 'Both'],group = "Strategy Entry Direction")

TPPerc = input.float(title='Take Profit (%)', minval=0.0, step=0.1, defval=0.5, group='Strategy TP & SL')

SLPerc = input.float(title='Stop Loss (%)', minval=0.0, step=0.1, defval=0.5, group='Strategy TP & SL')

period = input(20, 'CCI period',group = "TREND MAGIC")

coeff = input(1, 'ATR Multiplier',group = "TREND MAGIC")

AP = input(5, 'ATR Period',group = "TREND MAGIC")

ATR = ta.sma(ta.tr, AP)

srctm = close

upT = low - ATR * coeff

downT = high + ATR * coeff

MagicTrend = 0.0

MagicTrend := ta.cci(srctm, period) >= 0 ? upT < nz(MagicTrend[1]) ? nz(MagicTrend[1]) : upT : downT > nz(MagicTrend[1]) ? nz(MagicTrend[1]) : downT

color1 = ta.cci(srctm, period) >= 0 ? #0022FC : #FC0400

plot(MagicTrend, color=color1, linewidth=3)

tmb = ta.cci(srctm, period) >= 0 and close>MagicTrend

tms = ta.cci(srctm, period) <= 0 and close<MagicTrend

//MACD

res = input.timeframe("", "Indicator TimeFrame", group = "MACD")

fast_length = input.int(title="Fast Length", defval=12, group = "MACD")

slow_length = input.int(title="Slow Length", defval=26, group = "MACD")

src = input.source(title="Source", defval=close, group = "MACD")

signal_length = input.int(title="Signal Smoothing", minval = 1, maxval = 999, defval = 9, group = "MACD")

sma_source = input.string(title="Oscillator MA Type", defval="EMA", options=["SMA", "EMA"], group = "MACD")

sma_signal = input.string(title="Signal Line MA Type", defval="EMA", options=["SMA", "EMA"], group = "MACD")

fast_ma = request.security(syminfo.tickerid, res, sma_source == "SMA" ? ta.sma(src, fast_length) : ta.ema(src, fast_length))

slow_ma = request.security(syminfo.tickerid, res, sma_source == "SMA" ? ta.sma(src, slow_length) : ta.ema(src, slow_length))

macd = fast_ma - slow_ma

signal = request.security(syminfo.tickerid, res, sma_signal == "SMA" ? ta.sma(macd, signal_length) : ta.ema(macd, signal_length))

hist = macd - signal

trend_up = macd > signal

trend_dn = macd < signal

cross_UP = signal[1] >= macd[1] and signal < macd

cross_DN = signal[1] <= macd[1] and signal > macd

cross_UP_A = (signal[1] >= macd[1] and signal < macd) and macd > 0

cross_DN_B = (signal[1] <= macd[1] and signal > macd) and macd < 0

//UT Bot

srcut = close

showut = input.bool(false, 'Show UT Bot Labels', group = "UT BOT")

keyvalue = input.float(2, title='Key Vaule. \'This changes the sensitivity\'', step=.5, group = "UT BOT")

atrperiod = input(7, title='ATR Period', group = "UT BOT")

xATR = ta.atr(atrperiod)

nLoss = keyvalue * xATR

xATRTrailingStop = 0.0

iff_1 = srcut > nz(xATRTrailingStop[1], 0) ? srcut - nLoss : srcut + nLoss

iff_2 = srcut < nz(xATRTrailingStop[1], 0) and srcut[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), srcut + nLoss) : iff_1

xATRTrailingStop := srcut > nz(xATRTrailingStop[1], 0) and srcut[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), srcut - nLoss) : iff_2

pos = 0

iff_3 = srcut[1] > nz(xATRTrailingStop[1], 0) and srcut < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := srcut[1] < nz(xATRTrailingStop[1], 0) and srcut > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

//plot(xATR, color=xcolor, title='Trailing Stop')

buy = ta.crossover(srcut, xATRTrailingStop)

sell = ta.crossunder(srcut, xATRTrailingStop)

barcolor = srcut > xATRTrailingStop

plotshape(showut ? buy:na, title='Buy', text='Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(showut ? sell:na, title='Sell', text='Sell', style=shape.labeldown, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

//barcolor(barcolor ? color.green : color.red)

goLong = buy and tmb and cross_UP

goShort = sell and tms and cross_DN

plotshape(goLong, location=location.bottom, style=shape.triangleup, color=color.lime, size=size.small)

plotshape(goShort, location=location.top, style=shape.triangledown, color=color.red, size=size.small)

percentAsPoints(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100.0 * strategy.position_avg_price / syminfo.mintick) : float(na)

percentAsPrice(pcnt) =>

strategy.position_size != 0 ? (pcnt / 100.0 + 1.0) * strategy.position_avg_price : float(na)

current_position_size = math.abs(strategy.position_size)

initial_position_size = math.abs(ta.valuewhen(strategy.position_size[1] == 0.0, strategy.position_size, 0))

TP = strategy.position_avg_price + percentAsPoints(TPPerc) * syminfo.mintick * strategy.position_size / math.abs(strategy.position_size)

SL = strategy.position_avg_price - percentAsPoints(SLPerc) * syminfo.mintick * strategy.position_size / math.abs(strategy.position_size)

var long = false

var short = false

if direction == 'Long'

long := goLong

short := false

if direction == 'Short'

short := goShort

long := false

if direction == 'Both'

long := goLong

short := goShort

if long and strategy.opentrades == 0

strategy.entry(id='Long', direction=strategy.long)

if short and strategy.opentrades == 0

strategy.entry(id='Short', direction=strategy.short)

if strategy.position_size > 0

strategy.exit('TPSL', from_entry='Long', qty=initial_position_size, limit=TP, stop=SL)

if strategy.position_size < 0

strategy.exit('TPSL2', from_entry='Short', qty=initial_position_size, limit=TP, stop=SL)