Quantitative Handelsstrategie basierend auf Wellentrend

Überblick

Diese Strategie basiert auf der Entwicklung von Wellen-Trend-Indikatoren. Die Wellen-Trend-Indikatoren kombinieren die Preiskanäle mit den Durchschnittswerten, um die Markttrends effektiv zu identifizieren und ein Kauf- und Verkaufssignal auszusenden. Die Strategie führt Kauf- oder Verkaufshandlungen durch, indem sie eine Überkauf-Überverkauflinie für Wellen-Trends einrichtet, wenn die Indikatorlinie die Schlüssellinie durchbricht.

Strategieprinzip

- Berechnen Sie den Dreiecksbewegungsdurchschnitt des Preises ap, sowie den Indexbewegungsdurchschnitt des Preises esa.

- Der Indikator für die absolute Differenz zwischen AP und ESA wird als Moving Average berechnet.

- Die Schwankungsindikatoren werden als ci ermittelt.

- Berechnen Sie den n2-Zyklus-Durchschnitt von ci und erhalten Sie den Wellen-Trend-Indikator wt1.

- Setzen Sie Überkauf- und Überverkaufslinien ein.

- Wenn sie die Überverkaufslinie auf wt1 überschreiten, machen sie mehr; wenn sie die Überkaufslinie unter wt1 überschreiten, machen sie leere.

Analyse der Stärken

- Der Wave Trend Indicator durchbricht die Überkauf-Überverkauf-Linie und kann die Wendepunkte der Markttrends effektiv erfassen, um Kauf- und Verkaufsentscheidungen zu treffen.

- In Kombination mit dem Preiskanal und der Gleichlinientheorie erzeugt der Indikator keine häufigen Signale.

- Die Verwendung eines beliebigen Zeitrahmens für verschiedene Handelsarten.

- Die Benchmarkparameter sind einstellbar und die Benutzererfahrung ist gut.

Risiken und Lösungen

- In stark bewegten Märkten kann der Indikator ein falsches Signal erzeugen, was ein hohes Risiko darstellt. Die Haltedauer kann angemessen verkürzt werden oder in Kombination mit anderen Indikatoren Filtersignale.

- Ohne Berücksichtigung von Positionsmanagement und Stop-Loss-Mechanismen besteht ein Verlustrisiko. Die Positionsgröße und der mobile Stop-Loss können eingestellt werden, um das Risiko zu kontrollieren.

Optimierungsrichtung

- Es kann in Kombination mit anderen Indikatoren wie KDJ, MACD usw. verwendet werden, um ein Handelsportfolio zu bilden und die Strategie zu stabilisieren.

- Automatische Stop-Loss-Mechanismen, wie Tracking-Stops, Stop-Loss-Schaltlinien usw., können entworfen werden, um einzelne Verluste zu kontrollieren.

- Die Algorithmen können mit Deep Learning kombiniert werden, um die Erfolgsrate der Strategie zu erhöhen, indem die Parameter automatisch optimiert werden.

Zusammenfassen

Diese Strategie basiert auf Wellen-Trend-Indikatoren, die überkaufte und überverkaufte Trends erkennen. Sie ist eine effektive Trend-Tracking-Strategie. Im Vergleich zu kurzfristigen Indikatoren reduzieren Wellen-Trend-Indikatoren die Fehlsignale und erhöhen die Stabilität. In Kombination mit Positionsverwaltung und Stop-Loss kann die Strategie einen stabilen Ertrag erzielen.

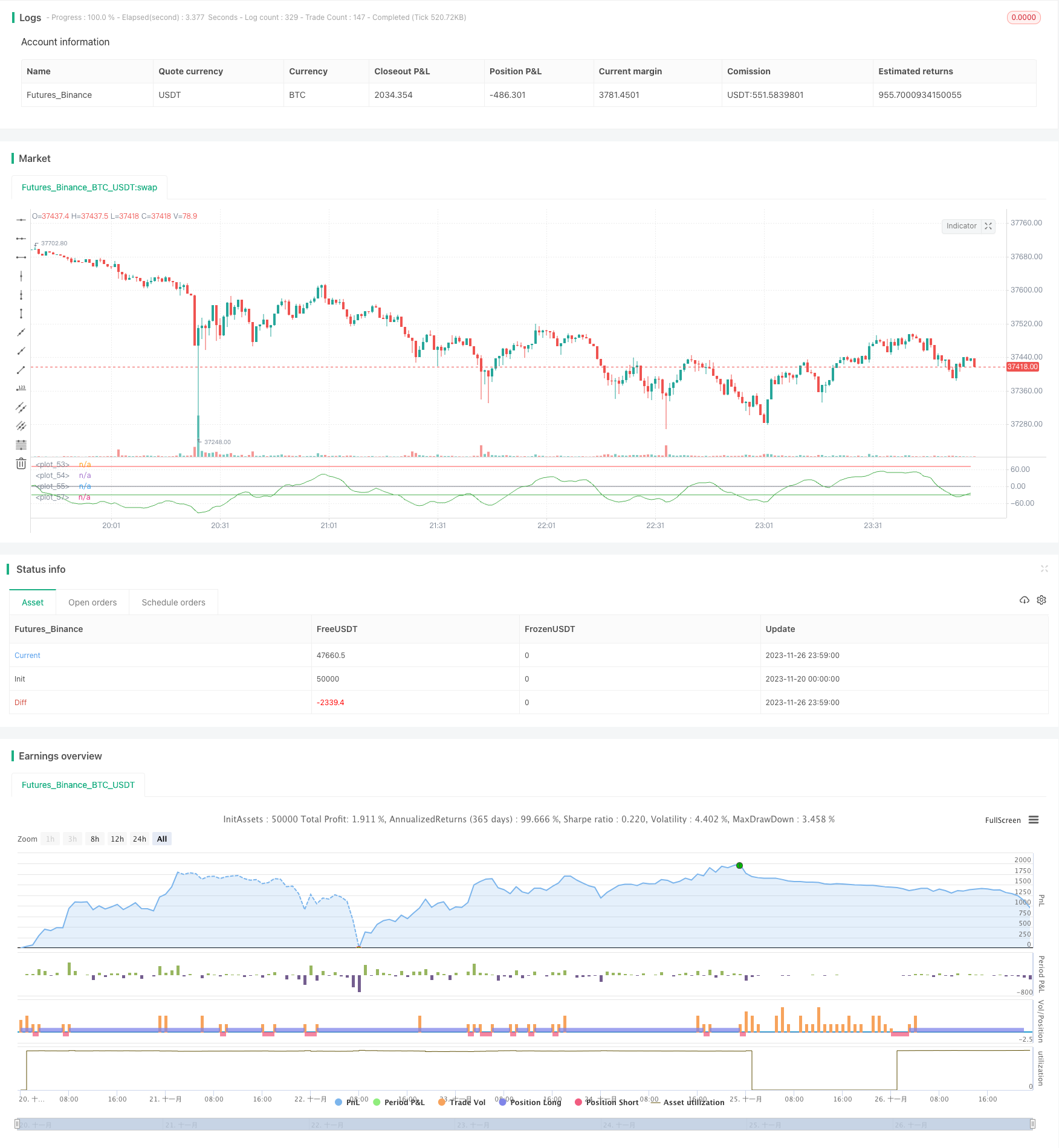

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@author SoftKill21

//@version=4

strategy(title="WaveTrend strat", shorttitle="WaveTrend strategy")

n1 = input(10, "Channel Length")

n2 = input(21, "Average Length")

Overbought = input(70, "Over Bought")

Oversold = input(-30, "Over Sold ")

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2001, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true //and (london or newyork)

ap = hlc3

esa = ema(ap, n1)

d = ema(abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ema(ci, n2)

wt1 = tci

wt2 = sma(wt1,4)

plot(0, color=color.gray)

plot(Overbought, color=color.red)

plot(Oversold, color=color.green)

plot(wt1, color=color.green)

longButton = input(title="Long", type=input.bool, defval=true)

shortButton = input(title="Short", type=input.bool, defval=true)

if(longButton==true)

strategy.entry("long",1,when=crossover(wt1,Oversold) and time_cond)

strategy.close("long",when=crossunder(wt1, Overbought))

if(shortButton==true)

strategy.entry("short",0,when=crossunder(wt1, Overbought) and time_cond)

strategy.close("short",when=crossover(wt1,Oversold))

//strategy.close_all(when= not (london or newyork),comment="time")

if(dayofweek == dayofweek.friday)

strategy.close_all(when= timeinrange(timeframe.period, "1300-1400"), comment="friday")