Dynamische Trendverfolgungsstrategie

Überblick

Die Hauptidee dieser Strategie ist es, die Markttrends dynamisch zu verfolgen, zu kaufen, wenn die Tendenz aufwärts geht, und zu verkaufen, wenn die Tendenz abwärts geht. Sie beurteilt die Richtung der Tendenz durch die Berechnung einer Kombination aus mehreren Indikatoren, z. B. lineare Regression, modifizierter Hull Moving Average usw.

Strategieprinzip

Diese Strategie verwendet mehrere technische Indikatoren, um die Richtung des Trends zu bestimmen. Zuerst berechnet sie einen Bereichskanal, dessen obere und untere Grenze auf Basis eines einfachen Moving Averages von close und eines Eingabeparameters berechnet wird. Dann berechnet sie einen modifizierten Hull Moving Average, der den Trend vermutlich genauer abbildet.

Um falsche Signale zu reduzieren, wurden auch mehrere Filter für die Strategie entwickelt. Zum Beispiel wird die EMA verwendet, um zu beurteilen, ob es sich um einen Abwärtstrend handelt, und ein Fensterindikator wird verwendet, um zu beurteilen, ob sich der RSI verändert hat. Diese Filter verhindern die Erzeugung von Handelssignalen in einem bewegten Umfeld.

In Bezug auf den Einstieg und den Stop-Loss zeichnet die Strategie den letzten Eröffnungspreis auf und legt einen Stop-Loss-Prozentsatz fest. Wenn beispielsweise der Preis für die letzte Eröffnung der Position 100 US-Dollar beträgt, wird ein Stop-Target von 102 US-Dollar und ein Stop-Loss-Preis von 95 US-Dollar festgelegt. Dies ermöglicht eine dynamische Verfolgung.

Analyse der Stärken

Diese Strategie hat folgende Vorteile:

- Es ist auch möglich, Trends dynamisch zu verfolgen, um die Richtung der längeren Linien zu erfassen.

- Die Verwendung von mehreren Filtern reduziert den Lärm und verhindert den häufigen Handel bei Erschütterungen.

- Automatische Anpassung der Stop-Loss-Position, um Trendverfolgung zu ermöglichen;

- Die optimale Parameterkombination kann automatisch durch Parameteroptimierung gefunden werden.

Risikoanalyse

Die Strategie birgt auch einige Risiken:

- Es ist immer noch nicht möglich, die Gefahr der Ausbeutung vollständig zu vermeiden. Wenn sich der Trend umkehrt, kann es zu großen Verlusten kommen.

- Die falsche Einstellung der Parameter kann zu einer schlechten Strategieleistung führen. Die optimale Kombination der Parameter muss durch Optimierung gefunden werden.

- Zu lange Datenverarbeitungszeiten können zu Signalverzögerungen führen. Die Berechnung der Kennzahlen muss optimiert werden, um sie so realistisch wie möglich zu machen.

Um Risiken zu kontrollieren, können Sie Stop-Loss, Trail Stop oder Optionen einsetzen, um Gewinne zu sperren. Darüber hinaus müssen Sie die Parameterkombinationen wiederholt testen, um einen zuverlässigen Parameterbereich zu finden. Schließlich müssen Sie sich auch auf die Zeit konzentrieren, in der der Indikator berechnet wird, um die Echtzeit des Signals zu erreichen.

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

- Es wird eine Kombination aus mehr Indikatoren getestet, um zuverlässigere Trends zu erkennen.

- Die Parameter werden angepasst, um die optimalen Parameter zu finden.

- Optimierung der Signalfilter, um eine Balance zwischen Geräuschminderung und Verzögerung zu finden;

- Versuchen Sie, die Regeln automatisch zu generieren, z. B. durch maschinelles Lernen.

In der Optimierung muss die Rückmessung und die Simulation der Transaktionen genutzt werden, um die Signalqualität und die Strategie-Stabilität zu bewerten. Nur nachgewiesene Optimierungssysteme können in der Praxis eingesetzt werden.

Zusammenfassen

Diese Strategie ist insgesamt eine gute Trend-Tracking-Strategie. Sie verwendet mehrere Indikatoren, um Trends zu beurteilen, setzt Filter ein, um Fehlsignale zu reduzieren, und kann automatisch die Stop-Loss-Tracking-Trends anpassen. Wenn die Parameter richtig eingestellt sind, kann sie den mittleren Longline-Trend erfolgreich erfassen.

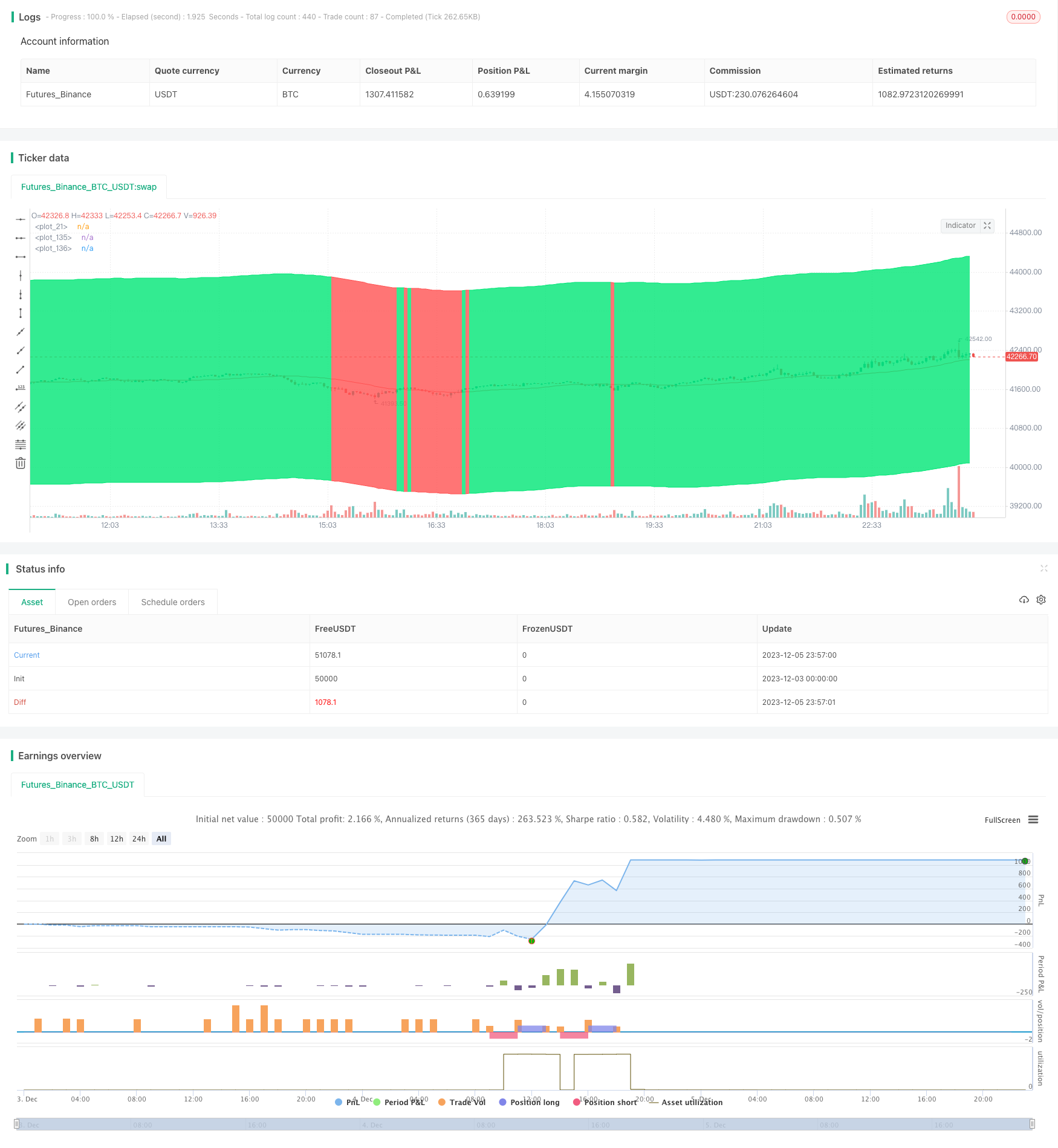

/*backtest

start: 2023-12-03 00:00:00

end: 2023-12-06 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RafaelZioni

//@version=4

strategy(title = " BTC 15 min", overlay = true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 20, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.075)

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

price = close

length8 = input(30,title = 'length of channel')

upmult = input(title = 'upper percent',type=input.float, step=0.1, defval=5)

lowmult = input(title = 'lower percent',type=input.float, step=0.1, defval=5)

basis = sma(close, length8)

vup = upmult * price / 100

vlow = lowmult * price / 100

upper = basis + vup

lower = basis - vlow

plot(basis, color=color.red)

//

fastLength = input(3, title="Fast filter length ", minval=1)

slowLength = input(21,title="Slow filter length", minval=1)

source=close

v1=ema(source,fastLength)

v2=ema(source,slowLength)

//

leng=1

p1=close[1]

len55 = 10

//taken from https://www.tradingview.com/script/Ql1FjjfX-security-free-MTF-example-JD/

HTF = input("1D", type=input.resolution)

ti = change( time(HTF) ) != 0

T_c = fixnan( ti ? close : na )

vrsi = rsi(cum(change(T_c) * volume), leng)

pp=wma(vrsi,len55)

d=(vrsi[1]-pp[1])

len100 = 10

x=ema(d,len100)

//

zx=x/-1

col=zx > 0? color.lime : color.orange

//

tf10 = input("1", title = "Timeframe", type = input.resolution, options = ["1", "5", "15", "30", "60","120", "240","360","720", "D", "W"])

length = input(50, title = "Period", type = input.integer)

shift = input(1, title = "Shift", type = input.integer)

hma(_src, _length)=>

wma((2 * wma(_src, _length / 2)) - wma(_src, _length), round(sqrt(_length)))

hma3(_src, _length)=>

p = length/2

wma(wma(close,p/3)*3 - wma(close,p/2) - wma(close,p),p)

b =security(syminfo.tickerid, tf10, hma3(close[1], length)[shift])

//plot(a,color=color.gray)

//plot(b,color=color.yellow)

close_price = close[0]

len = input(25)

linear_reg = linreg(close_price, len, 0)

buy=crossover(linear_reg, b)

sell=crossunder(linear_reg, b) or crossunder(close[1],upper)

//

src2=low

src3=high

Min =input(15)

leni = timeframe.isintraday and timeframe.multiplier >= 1 ?

Min / timeframe.multiplier * 7 :

timeframe.isintraday and timeframe.multiplier < 60 ?

60 / timeframe.multiplier * 24 * 7 : 7

l1 = wma(src2,leni)

h1 = wma(src3,leni)

//

m=(h1+l1)/2

//

len5 = 100

src5=m

//

multi = 2

mean = ema(src5, len5)

stddev = multi * stdev(src5, len5)

b5 = mean + stddev

s5 = mean - stddev

var bool long = na

var bool short = na

long :=crossover(src5, s5)

short := crossunder(src5, b5)

var float last_open_long = na

var float last_open_short = na

last_open_long := long ? close : nz(last_open_long[1])

last_open_short := short ? close : nz(last_open_short[1])

entry_value =last_open_long

entry_value1=last_open_short

r=100

//

highb = highest(entry_value1, r)

lowb = lowest(entry_value, r)

d5 = highb - lowb

me = (highb + lowb) / 2

h4 = highb - d5 * 0.236

c3 = highb - d5 * 0.382

c4 = highb - d5 * 0.618

l4 = highb - d5 * 0.764

//

col2 = close >= me ? color.lime : color.red

p5 = plot(upper, color=col2)

p2 = plot(lower, color=col2)

fill(p5, p2,color=col2)

// Conditions

longCond = bool(na)

shortCond = bool(na)

longCond := crossover(zx,0) or buy

shortCond := sell

// Count your long short conditions for more control with Pyramiding

sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

if longCond

sectionLongs := sectionLongs + 1

sectionShorts := 0

sectionShorts

if shortCond

sectionLongs := 0

sectionShorts := sectionShorts + 1

sectionShorts

// Pyramiding

pyrl = 1

// These check to see your signal and cross references it against the pyramiding settings above

longCondition = longCond and sectionLongs <= pyrl

shortCondition = shortCond and sectionShorts <= pyrl

// Get the price of the last opened long or short

last_open_longCondition = float(na)

last_open_shortCondition = float(na)

last_open_longCondition := longCondition ? open : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? open : nz(last_open_shortCondition[1])

// Check if your last postion was a long or a short

last_longCondition = float(na)

last_shortCondition = float(na)

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

// Take profit

isTPl = true

//isTPs = input(false, "Take Profit Short")

tp = input(2, "Exit Profit %", type=input.float)

long_tp = isTPl and crossover(high, (1 + tp / 100) * last_open_longCondition) and longCondition == 0 and in_longCondition == 1

//short_tp = isTPs and crossunder(low, (1 - tp / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

// Stop Loss

isSLl = input(true,"buy Loss Long")

//isSLs = input(false, "buy Loss Short")

sl = 0.0

sl := input(5, " rebuy %", type=input.float)

long_sl = isSLl and crossunder(low, (1 - sl / 100) * last_open_longCondition) and

longCondition == 0 and in_longCondition == 1

//short_sl = isSLs and crossover(high, (1 + sl / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

//

// Conditions

longCond5 = bool(na)

shortCond5 = bool(na)

longCond5 := longCondition

shortCond5 := long_tp

//

sectionLongs5 = 0

sectionLongs5 := nz(sectionLongs5[1])

sectionShorts5 = 0

sectionShorts5 := nz(sectionShorts5[1])

if longCond5

sectionLongs5 := sectionLongs5 + 1

sectionShorts5 := 0

sectionShorts5

if shortCond5

sectionLongs5 := 0

sectionShorts5 := sectionShorts5 + 1

sectionShorts5

//

pyr5 = 1

longCondition5 = longCond5 and sectionLongs5 <= pyr5

shortCondition5 = shortCond5 and sectionShorts5 <= pyr5

// Get the price of the last opened long or short

last_open_longCondition5 = float(na)

last_open_shortCondition5 = float(na)

last_open_longCondition5 := longCondition5 ? open : nz(last_open_longCondition5[1])

last_open_shortCondition5 := shortCondition5 ? open : nz(last_open_shortCondition5[1])

last_longCondition5 = float(na)

last_shortCondition5 = float(na)

last_longCondition5 := longCondition5 ? time : nz(last_longCondition5[1])

last_shortCondition5 := shortCondition5 ? time : nz(last_shortCondition5[1])

in_longCondition5 = last_longCondition5 > last_shortCondition5

in_shortCondition5 = last_shortCondition5 > last_longCondition5

//

filter=input(true)

g(v, p) => round(v * (pow(10, p))) / pow(10, p)

risk = input(100)

leverage = input(1)

c = g((strategy.equity * leverage / open) * (risk / 100), 4)

//

l =(v1 > v2 or filter == false ) and longCondition or long_sl

//

//l = longCondition or long_sl

s=shortCondition5

if l

strategy.entry("buy", strategy.long,c)

if s

strategy.entry("sell", strategy.short,c)

per(pcnt) =>

strategy.position_size != 0 ? round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

stoploss=input(title=" stop loss", defval=5, minval=0.01)

los = per(stoploss)

q1=input(title=" qty_percent1", defval=50, minval=1)

q2=input(title=" qty_percent2", defval=50, minval=1)

tp10=input(title=" Take profit1", defval=1, minval=0.01)

tp20=input(title=" Take profit2", defval=2, minval=0.01)

strategy.exit("x1", qty_percent = q1, profit = per(tp10), loss = los)

strategy.exit("x2", qty_percent = q2, profit = per(tp20), loss = los)