Double MA Momentum Breakout-Strategie

Überblick

Die Doppel-MA-Dynamik-Breakout-Strategie ist eine quantitative Handelsstrategie, die eine Kombination aus zwei Moving Averages und RSI-Indikatoren enthält. Durch die Berechnung von schnellen Moving Averages, langsamen Moving Averages und RSI-Indikatoren wird die Overshopping- und Overselling-Schwelle für den Moving Average-Indikator RSI festgelegt, um die Trendbewegungen des Marktes zu erfassen.

Strategieprinzip

Die Strategie für einen Doppel-MA-Durchbruch basiert hauptsächlich auf zwei Moving Averages und RSI-Indikatoren. Zuerst werden zwei Moving Averages schnell und langsam berechnet, der Fast ist ein 10-Tage-Gewogen-Moving Average, der Slow ist ein 100-Tage-Linear-Adaptive Moving Average. Dann wird der 14-Tage-RSI berechnet und eine Überkauf-Überverkauf-Schwelle festgelegt.

Wenn der RSI-Indikator zu diesem Zeitpunkt über der Überkauflinie liegt, wird eine Überkopplung eröffnet. Wenn der RSI-Indikator unter der Überverkauflinie liegt, wird eine Überkopplung eröffnet. Nach der Eröffnung erfolgt eine Umkehrung, wenn ein Handelssignal auftritt.

Strategische Vorteile

Die Double MA Dynamic Breakout Strategie kombiniert die beiden MA und RSI Indikatoren, um Markttrends effektiv zu identifizieren und die RSI Indikatoren zu nutzen, um falsche Durchbrüche zu filtern und so die Zuverlässigkeit des Handelssignals zu erhöhen. Im Vergleich zu einem einzigen MA-System kann die Strategie das Auftreten von ungültigen Geschäften erheblich reduzieren. Darüber hinaus bietet die Optimierung der Parameter des RSI-Indikators Flexibilität für die Strategie.

Strategisches Risiko

Eine Strategie, die den doppelten MA durchbricht, birgt auch Risiken. Ein doppelter MA-System ist sehr empfindlich gegenüber Parametern und muss eine sorgfältige Parameterkombination für verschiedene Märkte testen. Darüber hinaus kann ein unzulässiger RSI-Trenchwert zu fehlenden Handelsmöglichkeiten führen.

Strategieoptimierung

Die Strategie des Durchbruchs der doppelten MA-Dynamik kann in folgenden Aspekten optimiert werden:

- Optimierung der Parameter des schnellen und langsamen MA, um die optimale Kombination zu finden;

- Die RSI-Parameter werden optimiert, um die Überkauf- und Überverkaufsschwellen zu korrigieren.

- Erhöhung der Anpassungsfähigkeit der mobilen Stop-Loss-Mechanismen zur Risikokontrolle;

- Erweiterung der Optimierungsmodule für die Eröffnung von Lagerstätten, um die Effizienz der Kapitalnutzung zu verbessern.

Zusammenfassen

Die Doppel-MA-Dynamik-Breakout-Strategie, die die Richtung des Trends durch die Doppel-MA-Systems beurteilt und die Schwachstellen des einzelnen MA-Systems mit Hilfe des RSI-Indikators filtert, kann effektiv verbessert werden. Die Strategie hat viel Raum für die Optimierung der Parameter und kann sich anpassen.

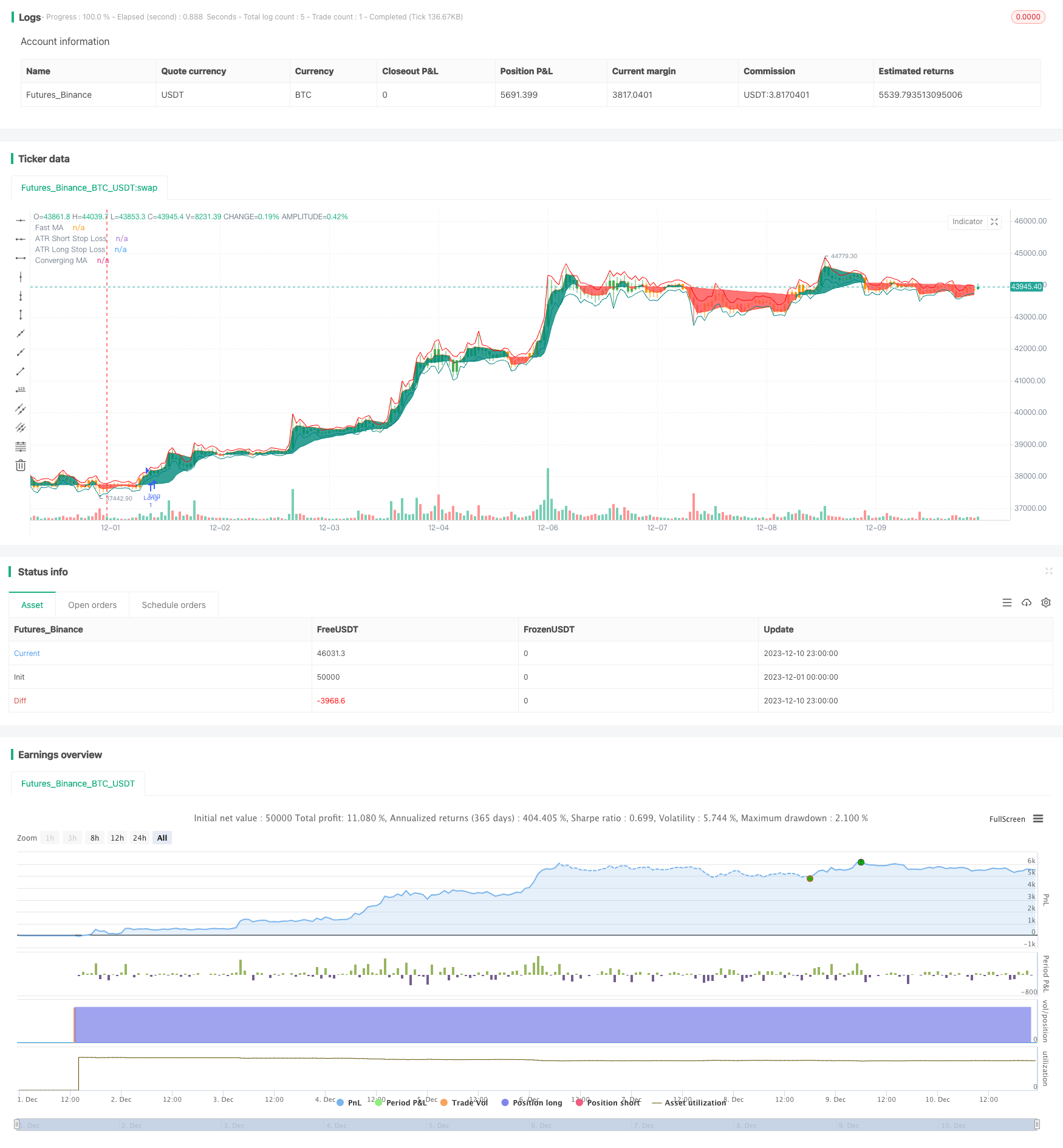

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-10 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This work is licensed under a Attribution-NonCommercial-ShareAlike 4.0 International (CC BY-NC-SA 4.0) https://creativecommons.org/licenses/by-nc-sa/4.0/

// © Salman4sgd

//@version=5

strategy("MAConverging + QQE Threshold Strategy", overlay = true)

//------------------------------------------------------------------------------

//Settings

//-----------------------------------------------------------------------------{

length = input(100)

incr = input(10, "Increment")

fast = input(10)

src = input(close)

//-----------------------------------------------------------------------------}

//Calculations

//-----------------------------------------------------------------------------{

var ma = 0.

var fma = 0.

var alpha = 0.

var k = 1 / incr

upper = ta.highest(length)

lower = ta.lowest(length)

init_ma = ta.sma(src, length)

cross = ta.cross(src,ma)

alpha := cross ? 2 / (length + 1)

: src > ma and upper > upper[1] ? alpha + k

: src < ma and lower < lower[1] ? alpha + k

: alpha

ma := nz(ma[1] + alpha[1] * (src - ma[1]), init_ma)

fma := nz(cross ? math.avg(src, fma[1])

: src > ma ? math.max(src, fma[1]) + (src - fma[1]) / fast

: math.min(src, fma[1]) + (src - fma[1]) / fast,src)

//-----------------------------------------------------------------------------}

//Plots

//-----------------------------------------------------------------------------{

css = fma > ma ? color.teal : color.red

plot0 = plot(fma, "Fast MA"

, color = #ff5d00

, transp = 100)

plot1 = plot(ma, "Converging MA"

, color = css)

fill(plot0, plot1, css

, "Fill"

, transp = 80)

//-----------------------------------------------------------------------------}

RSI_Period = input(14, title='RSI Length')

SF = input(5, title='RSI Smoothing')

QQE = input(4.238, title='Fast QQE Factor')

ThreshHold = input(10, title='Thresh-hold')

//

sQQEx = input(false, title='Show Smooth RSI, QQE Signal crosses')

sQQEz = input(false, title='Show Smooth RSI Zero crosses')

sQQEc = input(false, title='Show Smooth RSI Thresh Hold Channel Exits')

ma_type = input.string(title='MA Type', defval='EMA', options=['ALMA', 'EMA', 'DEMA', 'TEMA', 'WMA', 'VWMA', 'SMA', 'SMMA', 'HMA', 'LSMA', 'PEMA'])

lsma_offset = input.int(defval=0, title='* Least Squares (LSMA) Only - Offset Value', minval=0)

alma_offset = input.float(defval=0.85, title='* Arnaud Legoux (ALMA) Only - Offset Value', minval=0, step=0.01)

alma_sigma = input.int(defval=6, title='* Arnaud Legoux (ALMA) Only - Sigma Value', minval=0)

inpDrawBars = input(true, title='color bars?')

ma(type, src, len) =>

float result = 0

if type == 'SMA' // Simple

result := ta.sma(src, len)

result

if type == 'EMA' // Exponential

result := ta.ema(src, len)

result

if type == 'DEMA' // Double Exponential

e = ta.ema(src, len)

result := 2 * e - ta.ema(e, len)

result

if type == 'TEMA' // Triple Exponential

e = ta.ema(src, len)

result := 3 * (e - ta.ema(e, len)) + ta.ema(ta.ema(e, len), len)

result

if type == 'WMA' // Weighted

result := ta.wma(src, len)

result

if type == 'VWMA' // Volume Weighted

result := ta.vwma(src, len)

result

if type == 'SMMA' // Smoothed

w = ta.wma(src, len)

result := na(w[1]) ? ta.sma(src, len) : (w[1] * (len - 1) + src) / len

result

if type == 'HMA' // Hull

result := ta.wma(2 * ta.wma(src, len / 2) - ta.wma(src, len), math.round(math.sqrt(len)))

result

if type == 'LSMA' // Least Squares

result := ta.linreg(src, len, lsma_offset)

result

if type == 'ALMA' // Arnaud Legoux

result := ta.alma(src, len, alma_offset, alma_sigma)

result

if type == 'PEMA'

// Copyright (c) 2010-present, Bruno Pio

// Copyright (c) 2019-present, Alex Orekhov (everget)

// Pentuple Exponential Moving Average script may be freely distributed under the MIT license.

ema1 = ta.ema(src, len)

ema2 = ta.ema(ema1, len)

ema3 = ta.ema(ema2, len)

ema4 = ta.ema(ema3, len)

ema5 = ta.ema(ema4, len)

ema6 = ta.ema(ema5, len)

ema7 = ta.ema(ema6, len)

ema8 = ta.ema(ema7, len)

pema = 8 * ema1 - 28 * ema2 + 56 * ema3 - 70 * ema4 + 56 * ema5 - 28 * ema6 + 8 * ema7 - ema8

result := pema

result

result

src := input(close, title='RSI Source')

//

//

Wilders_Period = RSI_Period * 2 - 1

Rsi = ta.rsi(src, RSI_Period)

RsiMa = ma(ma_type, Rsi, SF)

AtrRsi = math.abs(RsiMa[1] - RsiMa)

MaAtrRsi = ma(ma_type, AtrRsi, Wilders_Period)

dar = ma(ma_type, MaAtrRsi, Wilders_Period) * QQE

longband = 0.0

shortband = 0.0

trend = 0

DeltaFastAtrRsi = dar

RSIndex = RsiMa

newshortband = RSIndex + DeltaFastAtrRsi

newlongband = RSIndex - DeltaFastAtrRsi

longband := RSIndex[1] > longband[1] and RSIndex > longband[1] ? math.max(longband[1], newlongband) : newlongband

shortband := RSIndex[1] < shortband[1] and RSIndex < shortband[1] ? math.min(shortband[1], newshortband) : newshortband

cross_1 = ta.cross(longband[1], RSIndex)

trend := ta.cross(RSIndex, shortband[1]) ? 1 : cross_1 ? -1 : nz(trend[1], 1)

FastAtrRsiTL = trend == 1 ? longband : shortband

//

// Find all the QQE Crosses

QQExlong = 0

QQExlong := nz(QQExlong[1])

QQExshort = 0

QQExshort := nz(QQExshort[1])

QQExlong := sQQEx and FastAtrRsiTL < RSIndex ? QQExlong + 1 : 0

QQExshort := sQQEx and FastAtrRsiTL > RSIndex ? QQExshort + 1 : 0

// Zero cross

QQEzlong = 0

QQEzlong := nz(QQEzlong[1])

QQEzshort = 0

QQEzshort := nz(QQEzshort[1])

QQEzlong := sQQEz and RSIndex >= 50 ? QQEzlong + 1 : 0

QQEzshort := sQQEz and RSIndex < 50 ? QQEzshort + 1 : 0

//

// Thresh Hold channel Crosses give the BUY/SELL alerts.

QQEclong = 0

QQEclong := nz(QQEclong[1])

QQEcshort = 0

QQEcshort := nz(QQEcshort[1])

QQEclong := sQQEc and RSIndex > 50 + ThreshHold ? QQEclong + 1 : 0

QQEcshort := sQQEc and RSIndex < 50 - ThreshHold ? QQEcshort + 1 : 0

// // QQE exit from Thresh Hold Channel

// plotshape(sQQEc and QQEclong == 1 ? RsiMa - 50 : na, title='QQE XC Over Channel', style=shape.diamond, location=location.absolute, color=color.new(color.olive, 0), size=size.small, offset=0)

// plotshape(sQQEc and QQEcshort == 1 ? RsiMa - 50 : na, title='QQE XC Under Channel', style=shape.diamond, location=location.absolute, color=color.new(color.red, 0), size=size.small, offset=0)

// // QQE crosses

// plotshape(sQQEx and QQExlong == 1 ? FastAtrRsiTL[1] - 50 : na, title='QQE XQ Cross Over', style=shape.circle, location=location.absolute, color=color.new(color.lime, 0), size=size.small, offset=-1)

// plotshape(sQQEx and QQExshort == 1 ? FastAtrRsiTL[1] - 50 : na, title='QQE XQ Cross Under', style=shape.circle, location=location.absolute, color=color.new(color.blue, 0), size=size.small, offset=-1)

// // Signal crosses zero line

// plotshape(sQQEz and QQEzlong == 1 ? RsiMa - 50 : na, title='QQE XZ Zero Cross Over', style=shape.square, location=location.absolute, color=color.new(color.aqua, 0), size=size.small, offset=0)

// plotshape(sQQEz and QQEzshort == 1 ? RsiMa - 50 : na, title='QQE XZ Zero Cross Under', style=shape.square, location=location.absolute, color=color.new(color.fuchsia, 0), size=size.small, offset=0)

// hcolor = RsiMa - 50 > ThreshHold ? color.green : RsiMa - 50 < 0 - ThreshHold ? color.red : color.orange

// plot(FastAtrRsiTL - 50, color=color.new(color.blue, 0), linewidth=2)

// p1 = plot(RsiMa - 50, color=color.new(color.orange, 0), linewidth=2)

// plot(RsiMa - 50, color=hcolor, style=plot.style_columns, transp=50)

// hZero = hline(0, color=color.black, linestyle=hline.style_dashed, linewidth=1)

// hUpper = hline(ThreshHold, color=color.green, linestyle=hline.style_dashed, linewidth=2)

// hLower = hline(0 - ThreshHold, color=color.red, linestyle=hline.style_dashed, linewidth=2)

// fill(hUpper, hLower, color=color.new(color.gray, 80))

//EOF

length := input.int(title='ATR Length', defval=14, minval=1)

smoothing = input.string(title='ATR Smoothing', defval='RMA', options=['RMA', 'SMA', 'EMA', 'WMA'])

m = input(0.3, 'ATR Multiplier')

src1 = input(high)

src2 = input(low)

pline = input(true, 'Show Price Lines')

col1 = input(color.blue, 'ATR Text Color')

col2 = input.color(color.teal, 'Low Text Color', inline='1')

col3 = input.color(color.red, 'High Text Color', inline='2')

collong = input.color(color.teal, 'Low Line Color', inline='1')

colshort = input.color(color.red, 'High Line Color', inline='2')

ma_function(source, length) =>

if smoothing == 'RMA'

ta.rma(source, length)

else

if smoothing == 'SMA'

ta.sma(source, length)

else

if smoothing == 'EMA'

ta.ema(source, length)

else

ta.wma(source, length)

a = ma_function(ta.tr(true), length) * m

s_sl = ma_function(ta.tr(true), length) * m + src1

l_sl = src2 - ma_function(ta.tr(true), length) * m

p1 = plot(s_sl, title='ATR Short Stop Loss', color=colshort, trackprice=pline ? true : false, transp=20)

p2 = plot(l_sl, title='ATR Long Stop Loss', color=collong, trackprice=pline ? true : false, transp=20)

bgc = RsiMa - 50 > ThreshHold ? color.green : Rsi - 50 < 0 - ThreshHold ? color.red : color.orange

barcolor(inpDrawBars ? bgc : na)

prebuy = RsiMa - 50 > ThreshHold

buy=prebuy and not(prebuy[1]) and fma > ma

var long_tp=0.0

var long_sl=0.0

var short_tp=0.0

var short_sl=0.0

if prebuy

strategy.close("Short")

if buy and strategy.position_size<=0

strategy.entry("Long", strategy.long)

long_sl:=l_sl

long_tp:=close+(close-long_sl)*2

//if strategy.position_size>0

strategy.exit("L_SL","Long",stop=long_sl)

//strategy.exit("L_SL","Long",stop=long_sl)

// if low<long_sl[1]

// strategy.close("Long")

presell=RsiMa - 50 < 0 - ThreshHold // RsiMa - 50 < 0 - ThreshHold

sell= presell and not(presell[1]) and fma < ma

//plotshape(presell)

if presell

strategy.close("Long")

if sell and strategy.position_size>=0

strategy.entry("Short", strategy.short)

short_sl:=s_sl

short_tp:=close-(short_sl-close)*2

//if strategy.position_size<0

strategy.exit("S_SL","Short",stop=short_sl)

//strategy.exit("S_SL","Short",stop=short_sl)