Estrategia de seguimiento de perfil de oscilación adaptativo en múltiples escalas temporales

Descripción general

La estrategia utiliza el filtro Hodrick-Prescott, HP para suavizar el precio, extraer la línea de tendencia del precio. Luego, se calcula un precio medio ponderado personalizado basado en un intervalo de tiempo definido por el usuario.

Principio de estrategia

El filtro HP extrae las líneas de tendencia del precio. El filtro HP extrae los componentes de tendencia a largo plazo del precio mediante métodos de optimización, eliminando las interferencias de fluctuación a corto plazo.

El VWAP se calcula en función de un rango de tiempo personalizado por el usuario. El VWAP refleja con mayor precisión el precio promedio en diferentes períodos.

Cuando el precio está por encima de la línea de tendencia de HP, se cumple la condición de hacer más; cuando el precio está por debajo de la línea de tendencia de HP, se cumple la condición de hacer menos. De esta manera, se puede capturar un avance de precios desde abajo o desde arriba hacia abajo.

La suspensión de pérdidas de ATR se combina con la asunción de riesgos razonables para evitar pérdidas excesivas.

Análisis de las ventajas

El uso de filtros HP para extraer la tendencia de los precios es más suave en comparación con indicadores como el MA y evita ser engañado por las fluctuaciones de precios a corto plazo.

Clasificación del ciclo VWAP para una mayor flexibilidad en los cambios de ciclo del mercado.

El comercio de acuerdo con la dirección de la tendencia, en consonancia con la filosofía de comercio de tendencia, tiene una mayor probabilidad de ganar.

ATR para controlar las pérdidas individuales y evitar pérdidas excesivas.

Se puede ajustar el espacio de varios parámetros y optimizarlos para diferentes mercados.

Riesgos y contramedidas

En la clasificación de la placa de vibración, el stop loss puede ser golpeado con frecuencia. Se puede relajar el rango de stop loss adecuadamente.

ClientRawResponse al final de la tendencia a menudo presenta brechas de detección de reajuste que hacen que la estrategia se ajuste. Se debe combinar con otros indicadores para determinar el final de la tendencia y la liquidación oportuna.

Si el ciclo VWAP no está configurado correctamente, puede perderse una oportunidad de negociación más eficiente. Se debe ajustar el ciclo VWAP de acuerdo con la dinámica del indicador de tendencia.

Dirección de optimización

El parámetro del filtro HP λ puede ajustar la intensidad del suavizado. La línea de tendencia de la hora grande es más suave y más favorable para capturar la tendencia de la línea larga; La hora de la hora de la hora es más sensible a los cambios en el precio y más adecuada para capturar oportunidades de la línea corta.

El multiplicador de ATR puede ajustar el rango de pérdidas. Puede ser compatible con la optimización de los parámetros de λ, y los valores de λ pueden ampliarse adecuadamente para ampliar el rango de pérdidas. Los valores de λ pueden reducirse para bloquear más ganancias.

El RR influye directamente en la tasa de ganancias y pérdidas. Se puede probar el control de retroceso y la rentabilidad en diferentes contextos multiplicativos.

Resumir

La estrategia en su conjunto adopta el diseño de la idea de seguimiento de la tendencia. A través de varios parámetros de configuración se puede optimizar para diferentes períodos de tiempo, tanto largos como cortos, con una alta probabilidad de éxito y rentabilidad. También se ha tenido en cuenta el control de riesgos para garantizar que las pérdidas individuales no sean demasiado grandes. En general, la estrategia utiliza un método más científico para extraer las características de la tendencia de los precios, y luego combina las características de mayor espacio para optimizar los parámetros.

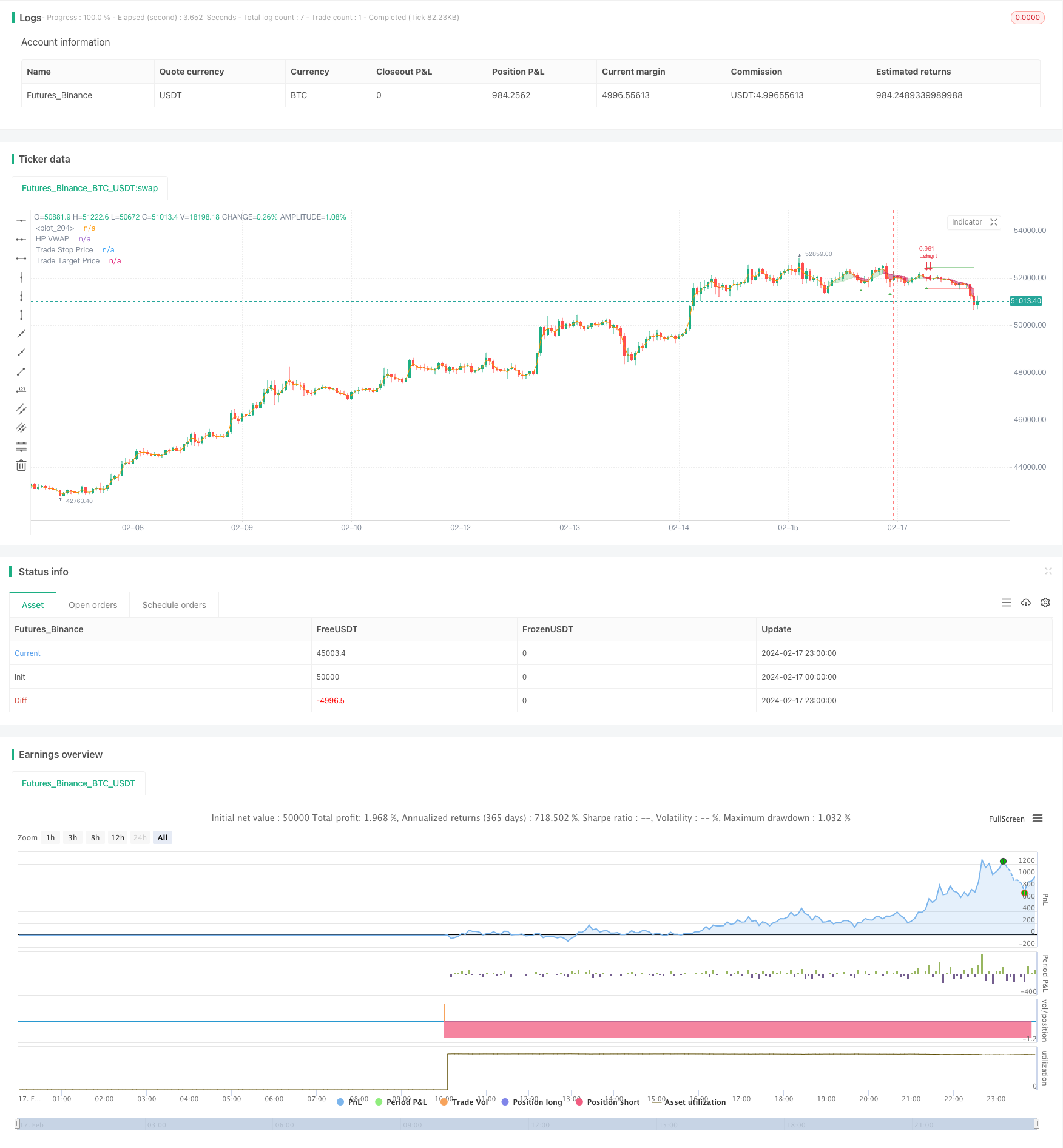

/*backtest

start: 2024-02-17 00:00:00

end: 2024-02-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tathal animouse hajixde

//@version=4

strategy("LPB MicroCycles Strategy", "HPVWAP", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, max_bars_back=5000)

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", type=input.integer,

defval=2010, minval=1800, maxval=2100)

endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31)

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12)

endYear = input(title="End Year", type=input.integer,

defval=2021, minval=1800, maxval=2100)

// STEP 2:

// Look if the close time of the current bar

// falls inside the date range

inDateRange = true

///

// Strategy Settings

var g_strategy = "Strategy Settings"

stopMultiplier = input(title="Stop Loss ATR", type=input.float, defval=1.0, group=g_strategy, tooltip="Stop loss multiplier (x ATR)")

rr = input(title="R:R", type=input.float, defval=1.0, group=g_strategy, tooltip="Risk:Reward profile")

/// Backtester Settings

var g_tester = "Backtester Settings"

startBalance = input(title="Starting Balance", type=input.float, defval=10000.0, group=g_tester, tooltip="Your starting balance for the custom inbuilt tester system")

riskPerTrade = input(title="Risk Per Trade", type=input.float, defval=1.0, group=g_tester, tooltip="Your desired % risk per trade (as a whole number)")

drawTester = input(title="Draw Backtester", type=input.bool, defval=true, group=g_tester, tooltip="Turn on/off inbuilt backtester display")

////////////////INPUTS///////////////////

lambda = input(defval = 1000, type = input.float, title = "Smoothing Factor (Lambda)", minval = 1)

leng = input(defval = 100, type = input.integer, title = "Filter Length", minval = 1)

src = ohlc4

atr = atr(14)

///////////Construct Arrays///////////////

a = array.new_float(leng, 0.0)

b = array.new_float(leng, 0.0)

c = array.new_float(leng, 0.0)

d = array.new_float(leng, 0.0)

e = array.new_float(leng, 0.0)

f = array.new_float(leng, 0.0)

/////////Initialize the Values///////////

ll1 = leng-1

ll2 = leng-2

for i = 0 to ll1

array.set(a,i, lambda*(-4))

array.set(b,i, src[i])

array.set(c,i, lambda*(-4))

array.set(d,i, lambda*6 + 1)

array.set(e,i, lambda)

array.set(f,i, lambda)

array.set(d, 0, lambda + 1.0)

array.set(d, ll1, lambda + 1.0)

array.set(d, 1, lambda * 5.0 + 1.0)

array.set(d, ll2, lambda * 5.0 + 1.0)

array.set(c, 0 , lambda * (-2.0))

array.set(c, ll2, lambda * (-2.0))

array.set(a, 0 , lambda * (-2.0))

array.set(a, ll2, lambda * (-2.0))

//////////////Solve the optimization issue/////////////////////

float r = array.get(a, 0)

float s = array.get(a, 1)

float t = array.get(e, 0)

float xmult = 0.0

for i = 1 to ll2

xmult := r / array.get(d, i-1)

array.set(d, i, array.get(d, i) - xmult * array.get(c, i-1))

array.set(c, i, array.get(c, i) - xmult * array.get(f, i-1))

array.set(b, i, array.get(b, i) - xmult * array.get(b, i-1))

xmult := t / array.get(d, i-1)

r := s - xmult*array.get(c, i-1)

array.set(d, i+1, array.get(d, i+1) - xmult * array.get(f, i-1))

array.set(b, i+1, array.get(b, i+1) - xmult * array.get(b, i-1))

s := array.get(a, i+1)

t := array.get(e, i)

xmult := r / array.get(d, ll2)

array.set(d, ll1, array.get(d, ll1) - xmult * array.get(c, ll2))

x = array.new_float(leng, 0)

array.set(x, ll1, (array.get(b, ll1) - xmult * array.get(b, ll2)) / array.get(d, ll1))

array.set(x, ll2, (array.get(b, ll2) - array.get(c, ll2) * array.get(x, ll1)) / array.get(d, ll2))

for j = 0 to leng-3

i = leng-3 - j

array.set(x, i, (array.get(b,i) - array.get(f,i)*array.get(x,i+2) - array.get(c,i)*array.get(x,i+1)) / array.get(d, i))

//////////////Construct the output///////////////////

HP = array.get(x,0)

///////////////Custom VWAP////////////////////////

TimeFrame = input('1', type=input.resolution)

start = security(syminfo.tickerid, TimeFrame, time)

//------------------------------------------------

newSession = iff(change(start), 1, 0)

//------------------------------------------------

vwapsum = 0.0

vwapsum := iff(newSession, HP*volume, vwapsum[1]+HP*volume)

volumesum = 0.0

volumesum := iff(newSession, volume, volumesum[1]+volume)

v2sum = 0.0

v2sum := iff(newSession, volume*HP*HP, v2sum[1]+volume*HP*HP)

myvwap = vwapsum/volumesum

dev = sqrt(max(v2sum/volumesum - myvwap*myvwap, 0))

Coloring=close>myvwap?color.new(#81c784, 62):color.new(#c2185b, 38)

av=myvwap

showBcol = input(true, type=input.bool, title="Show barcolors")

///////////////Entry & Exit///////////////////

// Custom function to convert pips into whole numbers

toWhole(number) =>

return = atr < 1.0 ? (number / syminfo.mintick) / (10 / syminfo.pointvalue) : number

return := atr >= 1.0 and atr < 100.0 and syminfo.currency == "JPY" ? return * 100 : return

// Custom function to convert whole numbers back into pips

toPips(number) =>

return = atr >= 1.0 ? number : (number * syminfo.mintick) * (10 / syminfo.pointvalue)

return := atr >= 1.0 and atr < 100.0 and syminfo.currency == "JPY" ? return / 100 : return

// Custom function to truncate (cut) excess decimal places

truncate(_number, _decimalPlaces) =>

_factor = pow(10, _decimalPlaces)

int(_number * _factor) / _factor

///////////////Conditional Strategy Logic//////////////

Long = crossover(av, ohlc4)

Sell = crossunder(av, ohlc4)

// Check if we have confirmation for our setup

validLong = Long and strategy.position_size == 0 and inDateRange and barstate.isconfirmed

validShort = Sell and strategy.position_size == 0 and inDateRange and barstate.isconfirmed

// Calculate our stop distance & size for the current bar

stopSize = atr * stopMultiplier

longStopPrice = low < low[1] ? low - stopSize : low[1] - stopSize

longStopDistance = close - longStopPrice

longTargetPrice = close + (longStopDistance * rr)

// Save trade stop & target & position size if a valid setup is detected

var t_entry = 0.0

var t_stop = 0.0

var t_target = 0.0

var t_direction = 0

// Detect valid long setups & trigger alert

if validLong

t_entry := close

t_stop := longStopPrice

t_target := longTargetPrice

t_direction := 1

strategy.entry(id="Long", long=strategy.long, when=validLong, comment="(SL=" + tostring(truncate(toWhole(longStopDistance),2)) + " pips)")

// Fire alerts

alert(message="Long Detected", freq=alert.freq_once_per_bar_close)

// Check if price has hit long stop loss or target

if t_direction == 1 and (low <= t_stop or high >= t_target)

t_direction := 0

// Check if price has hit short stop loss or target

if t_direction == -1 and (high >= t_stop or low <= t_target)

t_direction := 0

// Exit trades whenever our stop or target is hit

strategy.exit(id="Long Exit", from_entry="Long", limit=t_target, stop=t_stop, when=strategy.position_size > 0)

// Draw trade data

plot(strategy.position_size != 0 or validLong? t_stop : na, title="Trade Stop Price", color=color.red, style=plot.style_linebr)

plot(strategy.position_size != 0 or validLong? t_target : na, title="Trade Target Price", color=color.green, style=plot.style_linebr)

/////////////////////Plotting//////////////////////////

A=plot(av, color=Coloring, title="HP VWAP")

barcolor(showBcol?Coloring:na)

fill(A, plot(ohlc4), Coloring)

// Draw price action setup arrows

plotshape(validLong ? 1 : na, style=shape.triangleup, location=location.belowbar, color=color.green, title="Bullish Setup")

// // --- BEGIN TESTER CODE --- //

// // Declare performance tracking variables

// var balance = startBalance

// var drawdown = 0.0

// var maxDrawdown = 0.0

// var maxBalance = 0.0

// var totalPips = 0.0

// var totalWins = 0

// var totalLoss = 0

// // Detect winning trades

// if strategy.wintrades != strategy.wintrades[1]

// balance := balance + ((riskPerTrade / 100) * balance) * rr

// totalPips := totalPips + abs(t_entry - t_target)

// totalWins := totalWins + 1

// if balance > maxBalance

// maxBalance := balance

// // Detect losing trades

// if strategy.losstrades != strategy.losstrades[1]

// balance := balance - ((riskPerTrade / 100) * balance)

// totalPips := totalPips - abs(t_entry - t_stop)

// totalLoss := totalLoss + 1

// // Update drawdown

// drawdown := (balance / maxBalance) - 1

// if drawdown < maxDrawdown

// maxDrawdown := drawdown

// // Prepare stats table

// var table testTable = table.new(position.top_right, 5, 2, border_width=1)

// f_fillCell(_table, _column, _row, _title, _value, _bgcolor, _txtcolor) =>

// _cellText = _title + "\n" + _value

// table.cell(_table, _column, _row, _cellText, bgcolor=_bgcolor, text_color=_txtcolor)

// // Draw stats table

// var bgcolor = color.new(color.black,0)

// if drawTester

// if barstate.islastconfirmedhistory

// // Update table

// dollarReturn = balance - startBalance

// f_fillCell(testTable, 0, 0, "Total Trades:", tostring(strategy.closedtrades), bgcolor, color.white)

// f_fillCell(testTable, 0, 1, "Win Rate:", tostring(truncate((strategy.wintrades/strategy.closedtrades)*100,2)) + "%", bgcolor, color.white)

// f_fillCell(testTable, 1, 0, "Starting:", "$" + tostring(startBalance), bgcolor, color.white)

// f_fillCell(testTable, 1, 1, "Ending:", "$" + tostring(truncate(balance,2)), bgcolor, color.white)

// f_fillCell(testTable, 2, 0, "Return:", "$" + tostring(truncate(dollarReturn,2)), dollarReturn > 0 ? color.green : color.red, color.white)

// f_fillCell(testTable, 2, 1, "Pips:", (totalPips > 0 ? "+" : "") + tostring(truncate(toWhole(totalPips),2)), bgcolor, color.white)

// f_fillCell(testTable, 3, 0, "Return:", (dollarReturn > 0 ? "+" : "") + tostring(truncate((dollarReturn / startBalance)*100,2)) + "%", dollarReturn > 0 ? color.green : color.red, color.white)

// f_fillCell(testTable, 3, 1, "Max DD:", tostring(truncate(maxDrawdown*100,2)) + "%", color.red, color.white)

// // --- END TESTER CODE --- //