हेजिंग शॉक रिवर्सल रणनीति

अवलोकन

एक शॉर्ट-लाइन ट्रेडिंग रणनीति है जिसमें कई संकेतकों जैसे कि बुरिन बैंड, बैरल लाइन, एडीएक्स और यादृच्छिक संकेतकों का उपयोग किया जाता है, जो बाजार के टर्नओवर को पहचानने के लिए और टर्नओवर के पास एक हेजिंग ऑपरेशन करने के लिए है। यह रणनीति मुख्य रूप से बुरिन बैंड और बैरल लाइन का आकलन करके व्यापार संकेतों की पुष्टि करती है कि क्या कीमतों में अत्यधिक विस्तार हुआ है, जबकि एडीएक्स का उपयोग करके प्रवृत्ति की ताकत और यादृच्छिक संकेतकों का आकलन करने के लिए ओवरबॉय ओवरसोल्ड क्षेत्र का आकलन करने के लिए, टर्नओवर के पास एक बेंचमार्क स्थिति स्थापित करने के लिए।

रणनीति सिद्धांत

प्रतिरक्षा आघात प्रतिवर्तन रणनीति निम्नलिखित निर्णय नियमों पर आधारित हैः

जब समापन मूल्य बुलिन बैंड को पार करता है और पैकेजिंग लाइन को पार करता है, तो यह दर्शाता है कि कीमत ओवरबॉट स्थिति में हो सकती है। यदि ADX 30 से कम है, तो यह संकेत देता है कि प्रवृत्ति कमजोर है, जबकि यादृच्छिक संकेतक 50 से अधिक है, तो यह संकेत देता है कि यह ओवरबॉट क्षेत्र में है।

जब समापन की कीमत ब्रीनिंग बैंड के नीचे की रेखा से नीचे होती है, तो यह संकेत देता है कि कीमतें ओवरसोल्ड क्षेत्र में हो सकती हैं। यदि ADX 30 से कम है, तो यह संकेत देता है कि प्रवृत्ति कमजोर है, और यादृच्छिक संकेतक 50 से कम है, तो यह संकेत देता है कि यह ओवरसोल्ड क्षेत्र में है।

स्टॉप लॉस से बाहर निकलने की शर्त यह है कि क्लोज-आउट प्राइस ब्रुइन बेल्ट डाउन ट्रेल या ब्रोकर लाइन डाउन ट्रेल से कम है या रैंडम इंडिकेटर 50 से कम है।

अधिक स्टॉप-लॉस के लिए बाहर निकलने की शर्त यह है कि क्लोज-आउट प्राइस बुलिन बैंड-ऑन-रेल या बंडल-ऑन-रेल या रैंडम इंडिकेटर 50 से अधिक है।

इन निर्णय नियमों के साथ, हम एक रिवर्स पॉइंट के पास एक हेज पोजीशन स्थापित कर सकते हैं और कीमतों के अल्पकालिक उतार-चढ़ाव का लाभ उठा सकते हैं।

श्रेष्ठता विश्लेषण

इस तरह के एक रिवर्स रणनीति के कुछ फायदे हैं:

कई सूचकांकों का उपयोग करके, व्यापारिक संकेतों को प्रभावी ढंग से सत्यापित किया जा सकता है और झूठे ब्रेक से बचा जा सकता है।

ट्रेंड टर्निंग पॉइंट के पास ट्रेड करने से सफलता की दर अधिक होती है।

जोखिमों को प्रभावी ढंग से नियंत्रित करने के लिए, एक हेजिंग ऑपरेशन का उपयोग करें।

ट्रेडिंग की उच्च आवृत्ति, शॉर्ट लाइन ऑपरेशन के लिए उपयुक्त।

आय मुख्य रूप से कीमतों में उतार-चढ़ाव से आती है, जो पूरी तरह से प्रवृत्ति के उलट होने पर निर्भर नहीं होती है।

जोखिम विश्लेषण

इस तरह के रिवर्स-ओवर-ओवर-ओवर-ओवर-ओवर के कुछ जोखिम भी हैं, जिनके बारे में आपको पता होना चाहिएः

हालांकि, यह अभी भी संभावना है कि एक पलटाव की विफलता के कारण बड़े नुकसान का सामना करना पड़ेगा।

व्यापार अक्सर अति-अनुकूलित होता है।

यह भी कहा गया है, “यह नुकसान को बढ़ा सकता है।

ट्रेंड म्यूटेशन की संभावना है, सतर्कता की आवश्यकता है।

इन जोखिमों के लिए, हमें सूचक मापदंडों को अनुकूलित करने की आवश्यकता है, स्टॉप लॉस को सख्ती से नियंत्रित करने की आवश्यकता है, और रुझानों और मौलिक विश्लेषण के संयोजन के साथ एक दिशा निर्धारित करने की आवश्यकता है।

अनुकूलन दिशा

इस तरह के प्रतिरक्षा के लिए, हम निम्नलिखित दिशाओं में अनुकूलन कर सकते हैंः

संकेतक मापदंडों का अनुकूलन करें और ट्रेडिंग सिग्नल की गुणवत्ता में सुधार करें

इस प्रकार, हम अपने मूल्यों के बारे में अधिक जानकारी प्राप्त कर सकते हैं, जिससे हम प्रवृत्ति के खिलाफ नहीं जा सकते हैं।

सफलता की दर बढ़ाने के लिए वी-आकार के उलटा आकृति निर्णय के साथ।

गतिशील रूप से स्टॉप लॉस को समायोजित करें

धन प्रबंधन का अनुकूलन करें और एकमुश्त नुकसान को सख्ती से नियंत्रित करें

संक्षेप

प्रतिरक्षा आघात उलटा रणनीति बहु सूचक निर्णय के माध्यम से उलटा बिंदु के पास में hedging संचालन करने के लिए, उच्च व्यापार आवृत्ति, जोखिम को आसानी से नियंत्रित करने के फायदे है. लेकिन उलटा व्यापार के जोखिम को भी नजरअंदाज नहीं किया जा सकता है, हम लगातार रणनीति का अनुकूलन करने की जरूरत है, व्यापार नियमों का सख्ती से पालन करें, इस कुशल लघु रेखा व्यापार रणनीति का पूरा लाभ उठाएं.

/*backtest

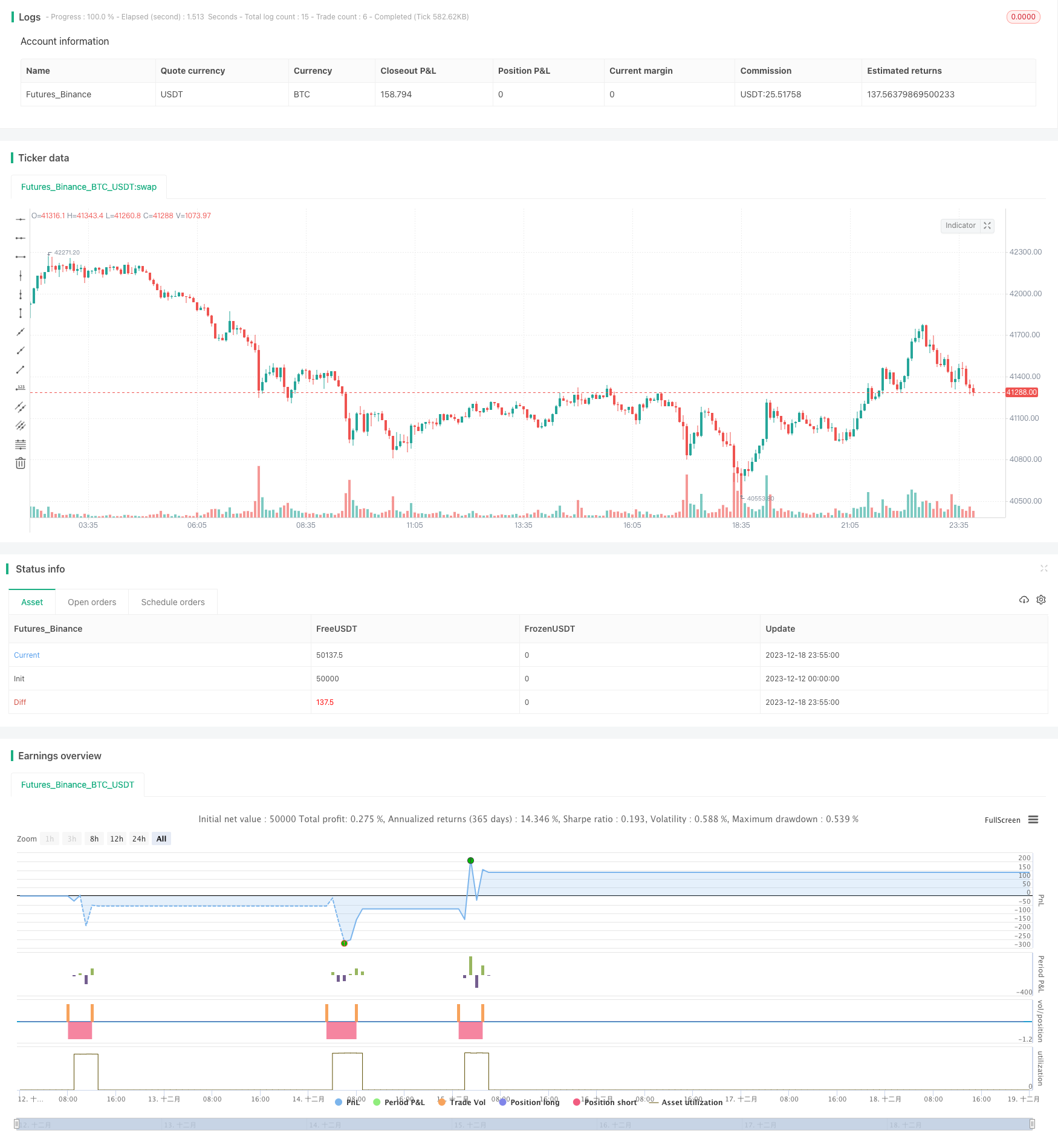

start: 2023-12-12 00:00:00

end: 2023-12-19 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Contrarian Scalping Counter Trend",overlay=true)

//bollinger bands

length = input.int(20, minval=1, title="Length BB")

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev BB")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

//envelope

len = input.int(20, title="Length Envelope", minval=1)

percent = input(1.0)

exponential = input(false)

envelope = exponential ? ta.ema(src, len) : ta.sma(src, len)

k = percent/100.0

upper_env = envelope * (1 + k)

lower_env = envelope * (1 - k)

//adx

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / truerange)

minus = fixnan(100 * ta.rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

//stochastic

periodK = input.int(50, title="%K Length", minval=1)

smoothK = input.int(20, title="%K Smoothing", minval=1)

stock = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

short=close> upper and close >upper_env and sig < 30 and stock > 50

long=close< lower and close <lower_env and sig < 30 and stock < 50

short_exit= close < lower or close<lower_env or stock <50

long_exit=close > lower or close>lower_env or stock >50

strategy.entry("short",strategy.short,when=short)

strategy.close("short",when=short_exit)

strategy.entry("long",strategy.long,when=long)

strategy.close('long',when=long_exit)