इचिमोकू क्लाउड मात्रात्मक अल्पकालिक रणनीति

अवलोकन

Ichimoku क्लाउड क्वांट स्केलिंग रणनीति (Ichimoku Cloud Quant Scalping Strategy) एक छोटी मात्रा की रणनीति है जो एक संतुलन तालिका और औसत दिशा सूचकांक को जोड़ती है। यह रणनीति Ichimoku क्लाउड सूचकांक का उपयोग करती है जो प्रवृत्ति की दिशा का निर्धारण करती है, ADX सूचकांक के साथ गैर-प्रवृत्ति बाजारों को फ़िल्टर करती है, और प्रवृत्ति की स्थिति में शॉर्ट-लाइन ऑपरेशन करती है।

रणनीति सिद्धांत

इस रणनीति में दो मुख्य भाग हैं:

इचिमोकू क्लाउड सूचक प्रवृत्ति की दिशा निर्धारित करता है

- रूपांतरण रेखाः 7 चक्रों के मध्य

- Base Line: 26 चक्रों के मध्य

- Leading Span A: रूपांतरण रेखा और आधार रेखा के बीच का बिंदु

- लीडिंग स्पैन बीः 52 चक्रों का मध्य

जब कीमतें क्लाउड के ऊपर होती हैं तो यह एक बहुमुखी प्रवृत्ति होती है, और नीचे यह एक शून्य प्रवृत्ति होती है। रणनीति को रूपांतरण रेखा के माध्यम से प्रवृत्ति के मोड़ का न्याय करना चाहिए।

- ADX सूचकांक फ़िल्टर गैर-प्रवृत्ति बाजार

ADX 20 से अधिक होने पर प्रवृत्ति को दर्शाता है, इस समय रणनीति ट्रेडिंग सिग्नल उत्पन्न करती है। 20 से कम होने पर समेकन को दर्शाता है, इस समय रणनीति व्यापार नहीं करती है।

लेन-देन के नियम:

- बहु-प्रवेशः मूल्य रूपांतरण रेखा से ऊपर और ADX 20 से अधिक है

- खाली सिर प्रवेशः मूल्य रूपांतरण रेखा से नीचे टूट गया और ADX 20 से अधिक है

- स्टॉप लॉस: 150 अंक

- स्टॉपः 200 अंक

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

प्रवृत्ति के ऊपर, संरेखण से बचें 〇 इचिमोकु क्लाउड इंडिकेटर प्रवृत्ति की दिशा और मोड़ को सटीक रूप से निर्धारित कर सकता है, और एडीएक्स इंडिकेटर के साथ संरेखण बाजार को फ़िल्टर कर सकता है, जिससे झूठे ब्रेक से बचा जा सकता है 〇

वापसी नियंत्रण. स्टॉप लॉस 150 पर सेट किया गया है, जो एकल नुकसान को प्रभावी रूप से नियंत्रित करता है.

उच्च लाभ-हानि अनुपात. स्टॉप 200 अंक, स्टॉप 150 अंक, लाभ-हानि अनुपात 1.33 तक, आसान मुनाफा।

ट्रेडिंग की आवृत्ति मध्यम होती है। ट्रेडिंग केवल ट्रेंडिंग स्थितियों में होती है, उच्च आवृत्ति में प्रवेश नहीं होती है।

जोखिम विश्लेषण

इस रणनीति के साथ निम्नलिखित जोखिम भी हैं:

प्रवृत्ति निर्णय विफलता का जोखिम. इचिमोकू क्लाउड इंडिकेटर प्रवृत्ति निर्णय विफलता के लिए एक गलत संकेत उत्पन्न करता है. अनुकूलन के लिए पैरामीटर चक्र को उचित रूप से बढ़ाया जा सकता है।

स्टॉप लॉस को पार करने का जोखिम। तेज गति से स्टॉप लॉस को तोड़ने का खतरा है। आप चलती रोक को सेट कर सकते हैं या स्टॉप लॉस रेंज को बढ़ाने पर विचार कर सकते हैं।

रात का समय और पूर्व-बंद व्यापार जोखिम. रणनीति केवल दिन के समय व्यापार करने के लिए डिफ़ॉल्ट है, रात का समय और पूर्व-बंद निर्णय विफल हो सकता है. आप 24 घंटे के व्यापार को सेट कर सकते हैं या पूर्व-बंद के बाद एक अलग व्यापार रणनीति बना सकते हैं।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

Ichimoku क्लाउड सूचक पैरामीटर अनुकूलन. आप विभिन्न रूपांतरण लाइन, बेंचमार्क लाइन, और वैकल्पिक लाइन पैरामीटर का परीक्षण कर सकते हैं और सबसे अच्छा पैरामीटर संयोजन पा सकते हैं.

एडीएक्स पैरामीटर और थ्रेशोल्ड अनुकूलन. आप एडीएक्स के चक्र पैरामीटर और फ़िल्टर थ्रेशोल्ड का परीक्षण कर सकते हैं ताकि इष्टतम पैरामीटर मिल सके।

स्टॉप स्टॉप लॉस ऑप्टिमाइज़ेशन.

चलती स्टॉप रणनीतियाँ। रुझान को ट्रैक करने के लिए फ्लोटिंग स्टॉप सेट करें ताकि बेहतर लाभ हो सके।

रुझान निर्णय सहायक संकेतक. MACD, KD और अन्य संकेतक को शामिल करने के लिए रुझान निर्णय सहायक संकेतक, सिग्नल सटीकता में सुधार।

अनुकूलन अनुकूलन भिन्नता वाले किस्मों के लिए अलग-अलग ट्रेडिंग रणनीति पैरामीटर तैयार करना

संक्षेप

Ichimoku क्लाउड क्वांटिफाइंग शॉर्ट-लाइन रणनीति Ichimoku क्लाउड सूचक और ADX सूचक के फायदे को एकीकृत करती है, जिससे ट्रेंड टर्नओवर को सटीक रूप से निर्धारित किया जा सकता है, लेकिन यह गलत संकेतों से बचने के लिए बाजार को ठीक करने के लिए प्रभावी रूप से छान सकता है। यह रणनीति उच्च लाभप्रदता है, इसे वापस ले लिया जा सकता है और ट्रेंड ट्रैक करने के लिए शॉर्ट-लाइन संचालन के लिए उपयुक्त है। पैरामीटर अनुकूलन, स्टॉप-लॉस अनुकूलन, सहायक संकेतक आदि के माध्यम से रणनीति की स्थिरता और रिटर्न दर को और बढ़ाया जा सकता है।

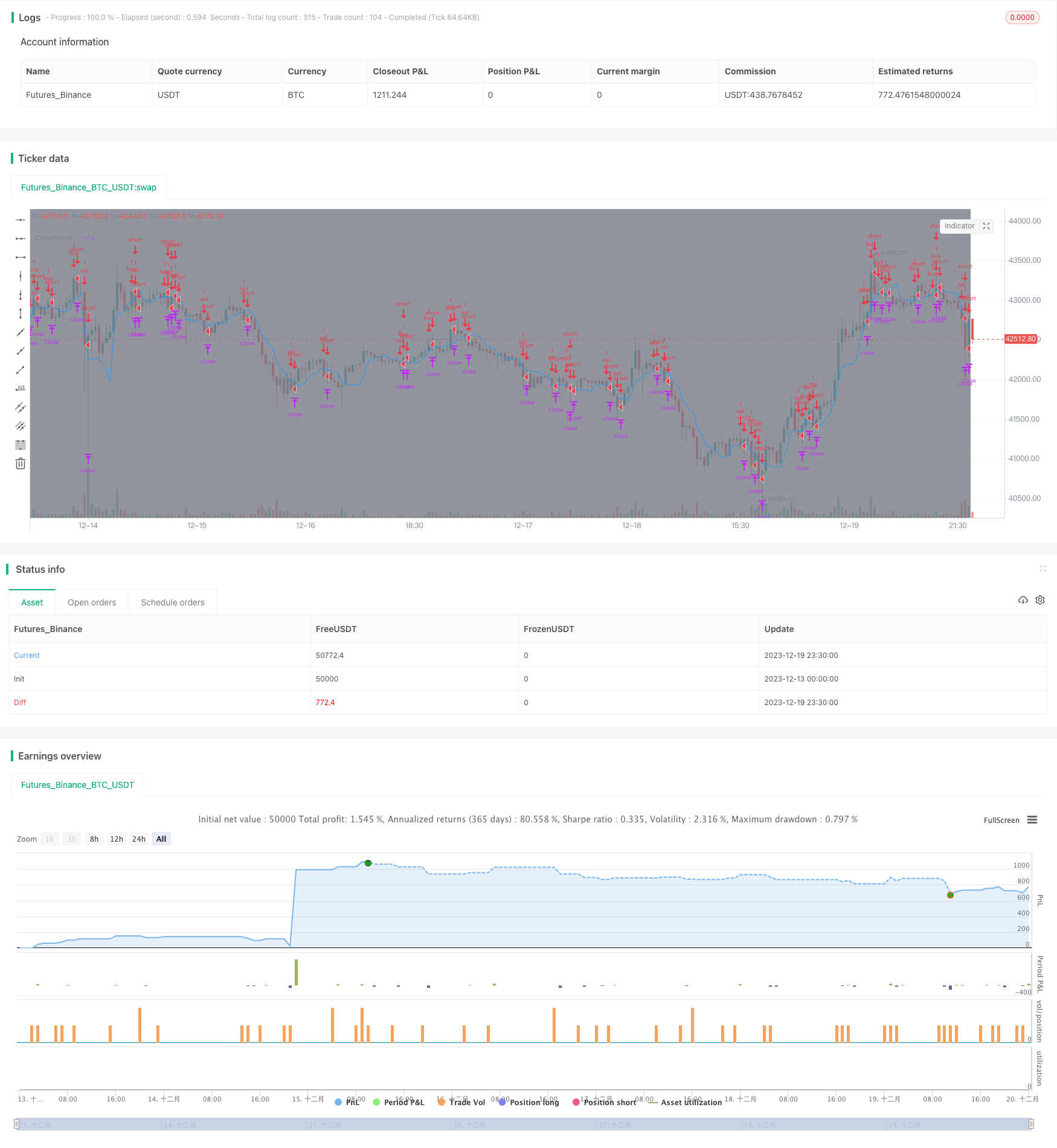

/*backtest

start: 2023-12-13 00:00:00

end: 2023-12-20 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title='[STRATEGY][RS]Spot/Binary Scalper V0', shorttitle='IC', overlay=true, initial_capital=100000, currency=currency.USD)

// || Adapted from:

// || http://www.binaryoptionsedge.com/topic/1414-ta-spot-scalping-it-works-damn-good/?hl=singh

// || Ichimoku cloud:

conversionPeriods = input(title='Conversion Periods:', defval=7, minval=1),

basePeriods = 26//input(title='Base Periods', defval=26, minval=1)

laggingSpan2Periods = 52//input(title='Lagging Span:', defval=52, minval=1),

displacement = 26//input(title='Displacement:', defval=26, minval=1)

f_donchian(_len) => avg(lowest(_len), highest(_len))

f_ichimoku_cloud(_conversion_periods, _base_periods, _lagging_span)=>

_conversion_line = f_donchian(_conversion_periods)

_base_line = f_donchian(_base_periods)

_lead_line1 = avg(_conversion_line, _base_line)

_lead_line2 = f_donchian(_lagging_span)

[_conversion_line, _base_line, _lead_line1, _lead_line2]

[conversionLine, baseLine, leadLine1, leadLine2] = f_ichimoku_cloud(conversionPeriods, basePeriods, laggingSpan2Periods)

//ps0 = plot(title='A', series=leadLine1, color=green, linewidth=2)

//ps1 = plot(title='B', series=leadLine2, color=red, linewidth=2)

//fill(title='AB', plot1=ps0, plot2=ps1, color=blue, transp=80)

//plot(title='Base', series=baseLine, color=blue, linewidth=1, offset=displacement)

plot(title='Conversion', series=conversionLine, color=blue, linewidth=1)

// ||----------------------------------------------------------------------------------------------------------------------------------------------||

// || ADX

len = input(title="Length", defval=14)

th = input(title="threshold", defval=20)

TrueRange = max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

DirectionalMovementPlus = high-nz(high[1]) > nz(low[1])-low ? max(high-nz(high[1]), 0): 0

DirectionalMovementMinus = nz(low[1])-low > high-nz(high[1]) ? max(nz(low[1])-low, 0): 0

SmoothedTrueRange = nz(SmoothedTrueRange[1]) - (nz(SmoothedTrueRange[1])/len) + TrueRange

SmoothedDirectionalMovementPlus = nz(SmoothedDirectionalMovementPlus[1]) - (nz(SmoothedDirectionalMovementPlus[1])/len) + DirectionalMovementPlus

SmoothedDirectionalMovementMinus = nz(SmoothedDirectionalMovementMinus[1]) - (nz(SmoothedDirectionalMovementMinus[1])/len) + DirectionalMovementMinus

DIPlus = SmoothedDirectionalMovementPlus / SmoothedTrueRange * 100

DIMinus = SmoothedDirectionalMovementMinus / SmoothedTrueRange * 100

DX = abs(DIPlus-DIMinus) / (DIPlus+DIMinus)*100

ADX = sma(DX, len)

// ||----------------------------------------------------------------------------------------------------------------------------------------------||

// || Trade session:

USE_TRADESESSION = input(title='Use Trading Session?', type=bool, defval=true)

trade_session = input(title='Trade Session:', defval='0400-1500', confirm=false)

istradingsession = not USE_TRADESESSION ? false : not na(time('1', trade_session))

bgcolor(istradingsession?gray:na)

// ||----------------------------------------------------------------------------------------------------------------------------------------------||

// || Strategy:

trade_size = input(title='Trade Size:', defval=1)

stop_loss_in_ticks = input(title='Stop Loss in ticks:', defval=150)

take_profit_in_ticks = input(title='Take Profit in ticks:', defval=200)

buy_icloud_signal = open < conversionLine and close > conversionLine

buy_adx_signal = DIPlus > 20

buy_signal = istradingsession and buy_icloud_signal and buy_adx_signal

sel_icloud_signal = open > conversionLine and close < conversionLine

sel_adx_signal = DIMinus > 20

sel_signal = istradingsession and sel_icloud_signal and sel_adx_signal

strategy.order('buy', long=true, qty=trade_size, comment='buy', when=buy_signal)

strategy.order('sel', long=false, qty=trade_size, comment='sel', when=sel_signal)

strategy.exit('exit buy', from_entry='buy', profit=take_profit_in_ticks, loss=stop_loss_in_ticks)

strategy.exit('exit sel', from_entry='sel', profit=take_profit_in_ticks, loss=stop_loss_in_ticks)