मायक्वांट ट्रेंड पहचान रणनीति

अवलोकन

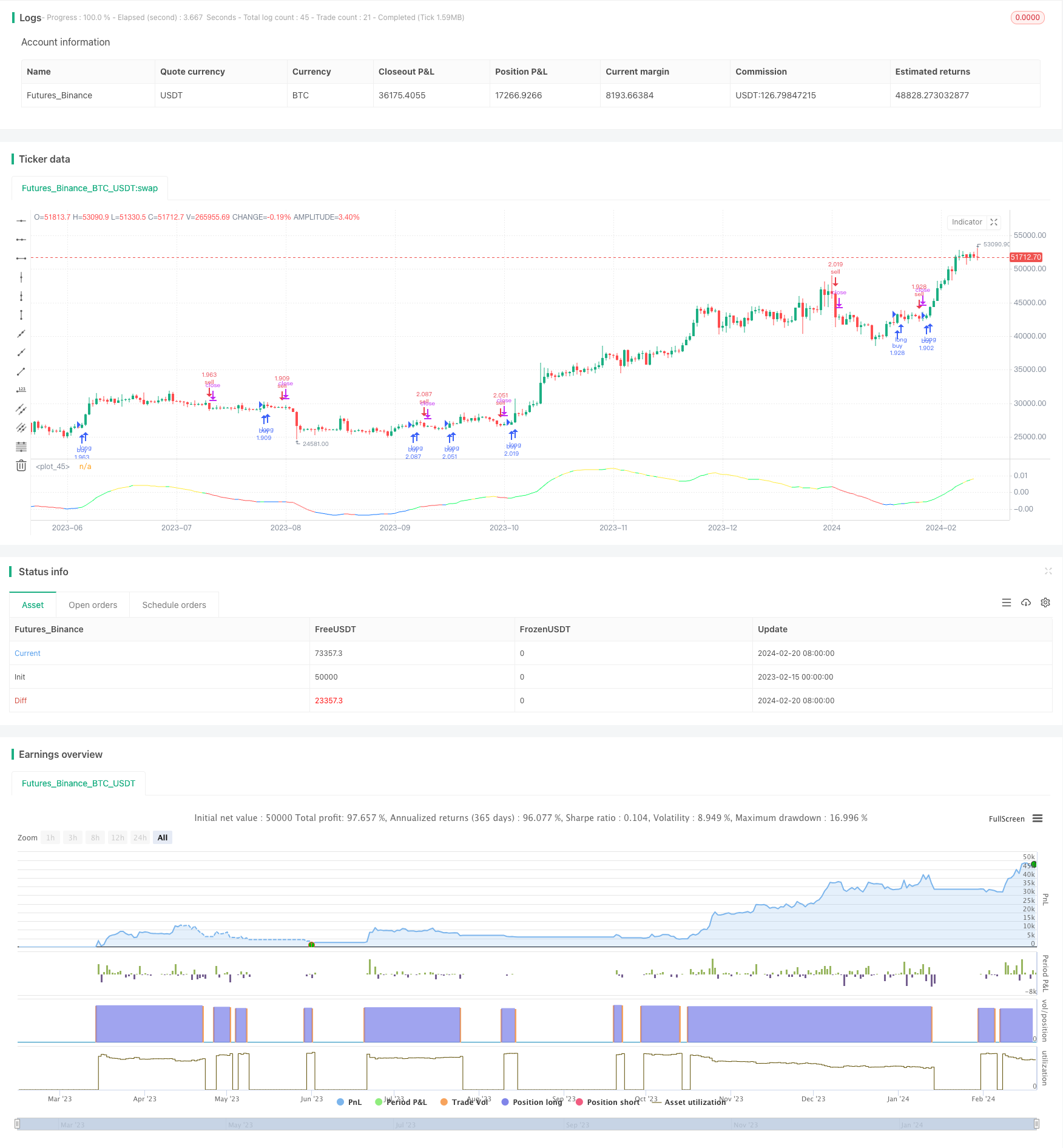

MyQuant प्रवृत्ति पहचान रणनीति एक रणनीति है जिसका उपयोग बिटकॉइन के दैनिक लेनदेन के लिए किया जाता है। यह रणनीति मूल्य की एक चलती औसत और उसके प्रथम और द्वितीय चरण के निर्देशकों की गणना करके बाजार की प्रवृत्ति की पहचान करती है और इस आधार पर खरीद और बिक्री निर्णय लेती है।

रणनीति सिद्धांत

यह रणनीति सबसे पहले कीमतों की अनुकूलित चलती औसत (एएलएमए) और उनके प्रथम-श्रेणी के निर्देशांक और द्वितीय-श्रेणी के निर्देशांक की गणना करती है। प्रथम-श्रेणी के निर्देशांक मूल्य परिवर्तन की गति को दर्शाते हैं, जबकि द्वितीय-श्रेणी के निर्देशांक मूल्य वक्रता को दर्शाते हैं। प्रथम-श्रेणी और द्वितीय-श्रेणी के निर्देशांक मानों के आधार पर यह निर्णय लिया जाता है कि वर्तमान में एक उछाल, गिरावट या उतार-चढ़ाव की अवधि में है। फिर शेयर सूचकांकों के साथ मिलकर यह निर्णय लिया जाता है कि क्या खरीद और बिक्री की शर्तें पूरी हो गई हैं।

विशेष रूप से, रणनीति निम्नलिखित संकेतकों की गणना करती हैः

- ALMA: मूल्य की एक अनुकूली चलती औसत, लंबाई 140, तेजी कारक 1.1, सिग्मा 6

- dema: ALMA का प्रथम श्रेणी निर्देशांक

- d2ema: dema का प्रथम श्रेणी निर्देशांक, जो मूल्य के द्वितीय श्रेणी निर्देशांक को दर्शाता है

- index: डेमा सूचकांक का अस्थिरता सूचकांक

- ind: मूल्य विचलन के लिए औसत विचलन सूचकांक

CAUSED.Accumulation/Distribution Bands और Caused Exposure Top and Bottom Finder सिग्नल के आधार पर खरीदे गए शेयरों की संख्या की गणना करें जब खरीद की शर्तें पूरी हो जाती हैं। जब बेचने की शर्तें पूरी होती हैं, तो पूरी स्थिति को बेच दें।

रणनीतिक लाभ

यह रणनीति प्रवृत्ति और सूचक निर्णय के संयोजन में है, जो बाजार की प्रवृत्ति के मोड़ को प्रभावी ढंग से पहचानने में सक्षम है। कीमतों के पहले और दूसरे चरण के निर्देशकों का उपयोग करके प्रवृत्ति का निर्णय लेना, मूल्य झटके से प्रभावित होने से बचने के लिए, सिग्नल को अधिक स्पष्ट बनाता है। सामान्य चलती औसत रणनीतियों की तुलना में निर्णय सटीकता का एक उच्च लाभ है।

जोखिम विश्लेषण

यह रणनीति ट्रेडिंग समय अवधि की पसंद और पैरामीटर समायोजन के लिए बहुत संवेदनशील है। यदि समय अवधि का चयन गलत है, तो महत्वपूर्ण मूल्य टर्निंग पॉइंट को कवर करने में विफलता, रणनीति की खराब प्रभावशीलता का कारण बन सकती है। यदि सूचक पैरामीटर गलत तरीके से सेट किया गया है, तो खरीदने और बेचने के संकेतों को और अधिक शोर से प्रभावित किया जाएगा, जिससे रणनीति की कमाई पर असर पड़ेगा। इसके अलावा, रणनीति की पूर्व निर्धारित स्टॉप लॉस शर्तें भी अंतिम कमाई को प्रभावित कर सकती हैं।

अनुकूलन दिशा

इस रणनीति को और भी बेहतर बनाने के लिए निम्नलिखित कदम उठाए जा सकते हैं:

- समय अवधि के चयन के तर्क को अनुकूलित करें, और अधिक बुद्धिमानी से समय अवधि के लिए रिवर्स और रियल टाइम ट्रेडिंग का चयन करें।

- ऑप्टिमाइज़ेशन पैरामीटर, जैसे कि ALMA और dema की लंबाई को समायोजित करना

- अधिकतम नुकसान को नियंत्रित करने के लिए स्टॉप लॉस निर्णय को बढ़ाएं।

- विभिन्न क्रिप्टोकरेंसी की प्रभावशीलता का आकलन करें और सबसे अच्छा प्रदर्शन करने वाली किस्मों का चयन करें।

संक्षेप

MyQuant प्रवृत्ति पहचान रणनीति मूल्य के अनुकूलनशील चलती औसत की गणना के माध्यम से प्रथम और द्वितीय श्रेणी के निर्देशांक की गणना करके, बिटकॉइन के बाजार के रुझानों की प्रभावी रूप से पहचान करती है, और तदनुसार खरीद और बिक्री निर्णय लेती है। यह रणनीति कई संकेतकों के संयोजन में निर्णय लेती है, जिससे सिग्नल को अत्यधिक शोर से बाधित नहीं किया जाता है। आगे के समय और पैरामीटर अनुकूलन के माध्यम से, रणनीति की प्रभावशीलता को बढ़ाया जा सकता है।

/*backtest

start: 2023-02-15 00:00:00

end: 2024-02-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © spacekadet17

//

//@version=5

strategy(title="Trend Identifier Strategy", shorttitle="Trend Identifier Strategy", format=format.price, precision=4, overlay = false, initial_capital = 1000, pyramiding = 10, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type = strategy.commission.percent, commission_value = 0.03)

//start-end time

startyear = input.int(2020,"start year")

startmonth = input.int(1,"start month")

startday = input.int(1,"start day")

endyear = input.int(2025,"end year")

endmonth = input.int(1,"end month")

endday = input.int(1,"end day")

timeEnd = time <= timestamp(syminfo.timezone,endyear,endmonth,endday,0,0)

timeStart = time >= timestamp(syminfo.timezone,startyear,startmonth,startday,0,0)

choosetime = input(false,"Choose Time Interval")

condTime = (choosetime ? (timeStart and timeEnd) : true)

// time frame?

tfc = 1

if timeframe.isdaily

tfc := 24

// indicators: price normalized alma, and its 1st and 2nd derivatives

ema = ta.alma(close,140,1.1,6)

dema = (ema-ema[1])/ema

stodema = ta.ema(ta.ema(ta.stoch(dema,dema,dema,100),3),3)

d2ema = ta.ema(dema-dema[1],5)

stod2ema = ta.ema(ta.ema(ta.stoch(d2ema,d2ema,d2ema,100),3),3)

ind = (close-ta.ema(close,120*24/tfc))/close

heat = ta.ema(ta.stoch(ind,ind,ind,120*24/tfc),3)

index = ta.ema(heat,7*24/tfc)

//plot graph

green = color.rgb(20,255,100)

yellow = color.yellow

red = color.red

blue = color.rgb(20,120,255)

tcolor = (dema>0) and (d2ema>0)? green : (dema>0) and (d2ema<0) ? yellow : (dema < 0) and (d2ema<0) ? red : (dema < 0) and (d2ema>0) ? blue : color.black

demaema = ta.ema(dema,21)

plot(demaema, color = tcolor)

//strategy buy-sell conditions

cond1a = strategy.position_size <= 0

cond1b = strategy.position_size > 0

if (condTime and cond1a and ( ( ((tcolor[1] == red and demaema<0.02) or (tcolor[1] == blue and demaema < 0.02) or (tcolor[1] == yellow and demaema>-0.02) ) and tcolor == green) or (tcolor[1] == red and tcolor == blue and demaema < -0.01) ) and index<85 and ind<0.4)

strategy.entry("buy",strategy.long, (strategy.equity-strategy.position_size*close)/1/close)

if (condTime and cond1b and ( (((tcolor[1] == yellow and demaema > -0.02) or (tcolor[1] == blue and demaema < 0.02) or (tcolor[1] == green and demaema < 0.02)) and tcolor == red) or (tcolor[1] == green and tcolor == yellow and demaema > 0.015) ) and index>15 and ind>-0.1)

strategy.order("sell",strategy.short, strategy.position_size)