ATRチャネル移動平均反転に基づく定量取引戦略

作成日:

2023-12-11 15:38:25

最終変更日:

2023-12-11 15:38:25

コピー:

3

クリック数:

842

1

フォロー

1664

フォロワー

概要

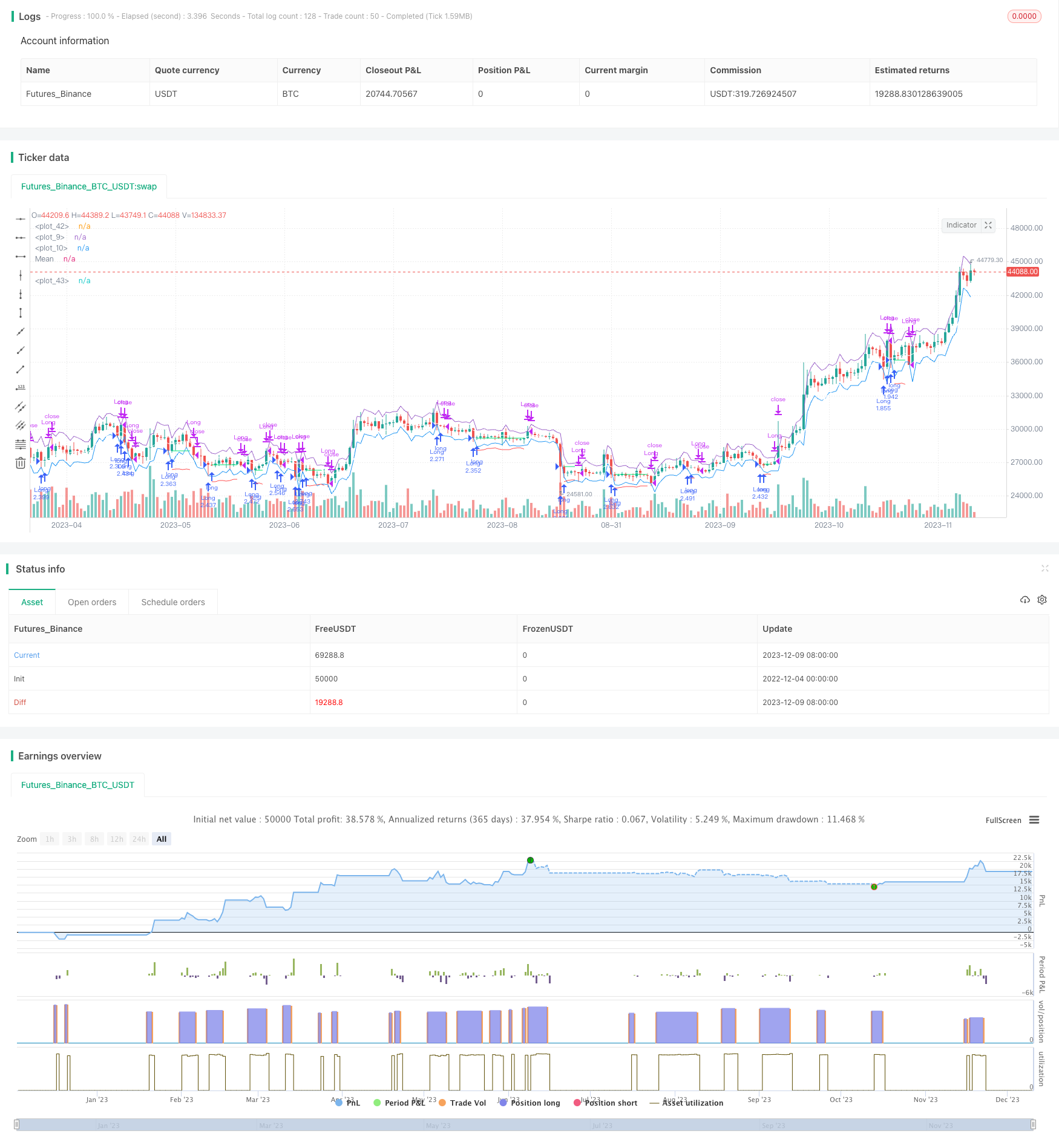

この策略は,単に多行策略であり,ATRチャネルの下限を破る価格を使用して入場を決定し,ATRチャネルの平均線またはATRチャネルの上限を止まりとして退出する.同時に,ATRを止損価格を計算するために使用します.この策略は,迅速なショートライン取引を行うのに適しています.

戦略原則

価格がATRチャネルの下限を下回ったとき,価格が異常な下落を示している.このとき,戦略は次のK線開盤時に多入場を行う.停止価格は,入場価格としてATRの停止係数をATRで減算する.停止価格はATRチャネルの均線またはATRチャネルの上限であり,現在のK線閉盤価格が前K線の最低価格を下回った場合,前K線の最低価格が停止価格として使用されます.

具体的には,この戦略は以下の論理を基本に含んでいます.

- ATRとATRチャネルの均線を計算する

- タイムフィルター条件を定義する

- 価格がATRチャネルの下限を下回ると,マークは多入場できる.

- このK線が開くのには,追加で入場してください.

- 入場料を記録する

- ストップ・プライスを計算する

- 価格がATRチャネル平均線またはATRチャネル上限より高いとき,平仓停止

- 価格がストップ価格を下回ったときにストップアウト

優位分析

この戦略の利点は以下の通りです.

- ATRチャネルを利用して,入場と停止を決定し,信頼性が高い.

- 予想外な下落の後だけ入場し,追いつくのを避ける.

- 厳格な止損ルールと効果的なリスク管理

- 長期にわたってポジションを保持することなく,迅速なショートライン取引に適しています

- シンプルで理解しやすいルールで 実行・最適化も簡単です

リスク分析

この戦略にはいくつかのリスクがあります.

- 頻繁に取引する取引手数料と滑り場リスク

- 連続して起動する停止が起こる可能性があります.

- パラメータの最適化が不適切で,戦略の効果に影響を及ぼす

- 価格変動が大きい場合,止損は過大になる可能性があります.

ATRサイクルを調整し,ストップ・ローカーを縮小するなどの方法によって上記のリスクを軽減することができます.また,取引手数料が低いブローカーを選択することも重要です.

最適化の方向

この戦略は,以下の点で最適化できます.

- 他の指標のフィルターを追加し,最高の入場時間を逃さないようにする.

- ATR周期パラメータを最適化する

- 再入学メカニズムへの参加を検討

- 動的にストップ幅を調整する

- トレンド判定のルールに加入し,逆転入場を避ける

要約する

この戦略は,全体として,シンプルで実用的なショートライン突破均線逆転戦略である. 明確な入場ルール,厳格な止損機構,完善した止まり方法がある. また,いくつかのパラメータの調整のための最適化スペースも提供している. 取引者が適切な標識を選択し,止まりを伴ってリスクを制御できれば,この戦略は良い結果を得ることができるべきである.

ストラテジーソースコード

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bcullen175

//@version=5

strategy("ATR Mean Reversion", overlay=true, initial_capital=100000,default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=6E-5) // Brokers rate (ICmarkets = 6E-5)

SLx = input(1.5, "SL Multiplier", tooltip = "Multiplies ATR to widen stop on volatile assests, Higher values reduce risk:reward but increase winrate, Values below 1.2 are not reccomended")

src = input(close, title="Source")

period = input.int(10, "ATR & MA PERIOD")

plot(open+ta.atr(period))

plot(open-ta.atr(period))

plot((ta.ema(src, period)), title = "Mean", color=color.white)

i_startTime = input(title="Start Filter", defval=timestamp("01 Jan 1995 13:30 +0000"), group="Time Filter", tooltip="Start date & time to begin searching for setups")

i_endTime = input(title="End Filter", defval=timestamp("1 Jan 2099 19:30 +0000"), group="Time Filter", tooltip="End date & time to stop searching for setups")

// Check filter(s)

f_dateFilter = true

atr = ta.atr(period)

// Check buy/sell conditions

var float buyPrice = 0

buyCondition = low < (open-ta.atr(period)) and strategy.position_size == 0 and f_dateFilter

sellCondition = (high > (ta.ema(close, period)) and strategy.position_size > 0 and close < low[1]) or high > (open+ta.atr(period))

stopDistance = strategy.position_size > 0 ? ((buyPrice - atr)/buyPrice) : na

stopPrice = strategy.position_size > 0 ? (buyPrice - SLx*atr): na

stopCondition = strategy.position_size > 0 and low < stopPrice

// Enter positions

if buyCondition

strategy.entry(id="Long", direction=strategy.long)

if buyCondition[1]

buyPrice := open

// Exit positions

if sellCondition or stopCondition

strategy.close(id="Long", comment="Exit" + (stopCondition ? "SL=true" : ""))

buyPrice := na

// Draw pretty colors

plot(buyPrice, color=color.lime, style=plot.style_linebr)

plot(stopPrice, color=color.red, style=plot.style_linebr, offset=-1)