複数期間MACDゼロクロス反転戦略

作成日:

2024-02-18 15:27:21

最終変更日:

2024-02-18 15:27:21

コピー:

0

クリック数:

606

1

フォロー

1664

フォロワー

概要

多周期MACDゼロ軸交叉反転戦略は,異なる周期のMACD指標を計算し,価格が反転する可能性のあるシグナルを識別し,トレンドを追跡するストップ・ロスを採用し,資金利用効率の向上を追求する.

戦略原則

この戦略は,3周期および10周期のSMA移動平均を同時に計算し,快速と遅い線を構成し,MACD指数と信号線を計算する.快速と信号線が上下するゼロ軸交差が起こると,価格が臨界点に達し,反転が起こる可能性があることを示す.さらに,この戦略は,交替量の多空態勢判断,RSI指数などと組み合わせて,反転信号の信頼性を識別する.反転信号が一定の信頼性の要求を満たしたとき,多行または空行する.

具体的には,この戦略は,次の方法で価格の逆転を判断します.

- MACDのゼロ軸の交差は,価格が臨界点に達したことを示しています.

- 取引量の買賣圧力の判断 余空状況

- RSIは MACDの斜率の変化と相まって,反転信号の強さを判断します.

- 快線と信号線が逆交し,反転信号を形成する

逆転信号の信頼性が高いとき,戦略はトレンドを追跡し,損失を止めて,高い利益を追求する.

優位分析

この戦略には以下の利点があります.

- 複数の指標で判断し,反転信号を信頼できます.

- MACDゼロ軸交差を用いて逆転点位を判断し,高精度

- RSI指標と取引量補助判断,高い信頼性

- トレンドフォロー・ストップ・ロスの方法,より高い資金利用効率の追求

リスク分析

この戦略にはいくつかのリスクがあります.

- MACDは偽信号を発信する可能性が高く,罠にかけやすい.

- 多空間の交替の過程で,ストップダメージが打ち破られる確率は高い

- パラメータの不適切な設定は,取引の頻度,取引コストの増加,滑り点の損失を引き起こす可能性があります.

リスクは以下の方法で軽減できます.

- ストップ・ローズを適正に緩和し,ストップ・ローズを回避する.

- パラメータの最適化,取引頻度の低下

- キーサポート抵抗点の近くでの入場のみを考慮する

最適化の方向

この戦略は,次の方向にも改善できます.

- 逆転信号の信頼性を判断する機械学習アルゴリズムを追加

- 感情の指標を高めると 心理面が空っぽになる

- キーサポートの抵抗位置と組み合わせて,入場精度を向上させる

- 資金運用効率をさらに向上させるため,損失防止の最適化

- 最適なパラメータの組み合わせをテストし,取引の頻度を低下させる

要約する

多時間周期MACDゼロ軸交叉反転戦略は,価格,成交量,波動指標などの複数の次元を総合的に考慮し,複数の指標の判断によって反転のタイミングを決定し,利益が充分になった後に時効的に止損し,反転の状況でより良い利益を得ることができる.この戦略は,機械学習や鍵位置最適化などの方法によってさらに改善され,取引頻度やリスクを軽減し,利益の余地を増やすことが期待されている.

ストラテジーソースコード

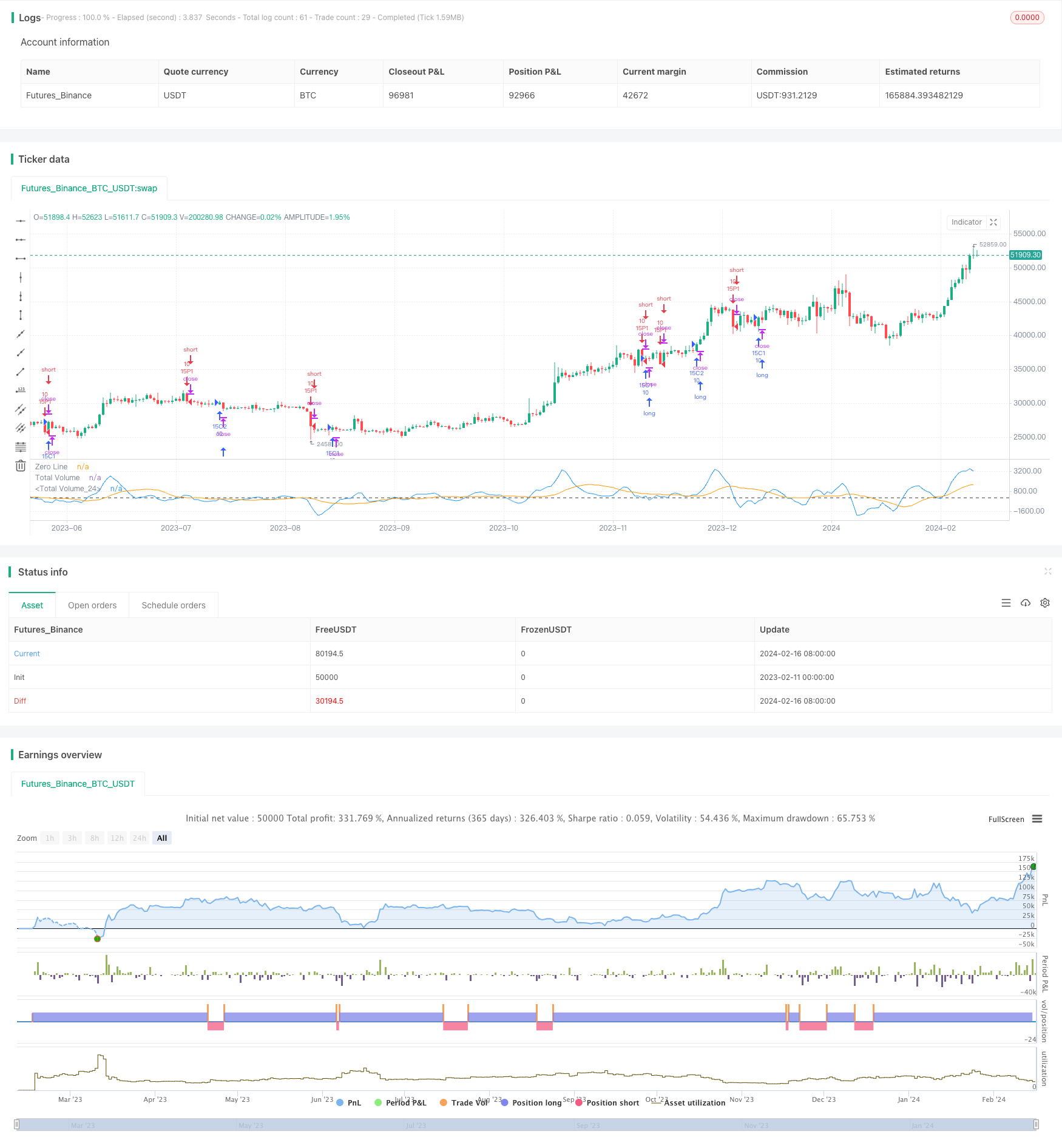

/*backtest

start: 2023-02-11 00:00:00

end: 2024-02-17 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10.0 Oscillator Profile Flagging", shorttitle="3 10.0 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.8)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=10.0)

takeProfit = input( title="Take Profit", defval=0.8)

stopLoss = input( title="Stop Loss", defval=0.75)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

intrabarRange = high - low

rsi = ta.rsi(close, 14)

rsiSlope = rsi - rsi[1]

getRSISlopeChange(lookBack) =>

j = 0

for i = 0 to lookBack

if ( rsi[i] - rsi[ i + 1 ] ) > -5

j += 1

j

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0.0

float s = 0.0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0.0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0.0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0.0 and signalSlope[1] > 0.0

bool isNegativeMacdReversal = macdSlope < 0.0 and macdSlope[1] > 0.0

bool isPositiveSignalReversal = signalSlope > 0.0 and signalSlope[1] < 0.0

bool isPositiveMacdReversal = macdSlope > 0.0 and macdSlope[1] < 0.0

bool hasBearInversion = signalSlope > 0.0 and macdSlope < 0.0

bool hasBullInversion = signalSlope < 0.0 and macdSlope > 0.0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0.0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0.0

bool hasSignalSellerBias = hasSignalBias and signal < 0.0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0.0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 393.60 Profit 52.26% 15m

if ( hasBullInversion and rsiSlope > 1.5 and volume > 300000.0 )

strategy.entry("15C1", strategy.long, qty=10.0)

strategy.exit("TPS", "15C1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 356.10 Profit 51,45% 15m

if ( getVolBias(shortLookBack) == false and rsiSlope > 3.0 and signalSlope > 0)

strategy.entry("15C2", strategy.long, qty=10.0)

strategy.exit("TPS", "15C2", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 124 Profit 52% 15m

if ( rsiSlope < -11.25 and macdSlope < 0.0 and signalSlope < 0.0)

strategy.entry("15P1", strategy.short, qty=10.0)

strategy.exit("TPS", "15P1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

// 455.40 Profit 49% 15m

if ( math.abs(math.abs(macd) - math.abs(signal)) < .1 and buyVolume > sellVolume and hasBullInversion)

strategy.entry("15P2", strategy.short, qty=10.0)

strategy.exit("TPS", "15P2", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)