Strategi kuantitatif MACD - strategi penembusan purata pergerakan silang berganda

Gambaran keseluruhan

Strategi ini membentuk indikator MACD dengan mengira perbezaan antara rata-rata bergerak cepat dan rata-rata bergerak perlahan, dan kemudian menggabungkan garis isyarat untuk menilai trend pasaran kewangan dan kawasan overbought dan oversold, melakukan lebih banyak apabila MACD dan garis isyarat membentuk garpu multihead sekaligus harga lebih tinggi daripada garis rata-rata 200 hari, membentuk garpu kosong sambil harga lebih rendah daripada garpu rata-rata 200 hari kosong, termasuk strategi penembusan garpu ganda yang tipikal.

Prinsip Strategi

Prinsip asasnya adalah mengira perbezaan antara rata-rata bergerak cepat dan rata-rata bergerak perlahan membentuk indikator MACD untuk menentukan arah trend pasaran, dan kemudian menggunakan garis isyarat untuk menentukan kawasan jual beli yang berlebihan. Apabila MACD dan garis isyarat membentuk garpu emas, sinyal bermulut lebih banyak, dan apabila garpu mati terbentuk, sinyal kosong kosong.

Kaedah pengiraan adalah seperti berikut:

- Rata-rata bergerak pantas (EMA 12 hari) tolak rata-rata bergerak perlahan (EMA 26 hari) untuk mendapatkan MACD

- EMA 9 hari MACD mendapat isyarat

- MACD tolak garis isyarat untuk mendapatkan garis lurus MACD

Apabila MACD melintasi jalur isyarat dan MACD dan jalur isyarat pada masa yang sama berada di bawah 0, buatlah lebih banyak isyarat untuk garpu emas. Apabila MACD melintasi jalur isyarat dan MACD dan jalur isyarat pada masa yang sama berada di atas 0, buatlah isyarat kosong untuk garpu mati. Pada masa yang sama, buatlah lebih banyak isyarat untuk garpu emas apabila harga berada di atas garis rata-rata 200 hari dan buatlah kosong isyarat untuk garpu mati apabila harga berada di bawah garis rata-rata 200 hari.

Kelebihan Strategik

- Menggunakan penghakiman dua kali ganda, mengelakkan batasan penghakiman satu kali ganda, meningkatkan ketepatan isyarat

- Penapisan berganda untuk mengelakkan isyarat yang salah dalam trend yang kuat

- Ruang untuk mengoptimumkan parameter yang besar, boleh menyesuaikan parameter garis purata dengan keadaan pasaran yang berbeza

- Tetapan parameter konservatif menjadikan isyarat kurang tetapi lebih tepat

- Strategi yang mudah difahami dan dilaksanakan

Risiko Strategik

- Indikator boleh memberi isyarat yang salah apabila pasaran bergolak.

- Keterlambatan sistem linear itu sendiri boleh menjejaskan masa strategi.

- Kurang isyarat, mudah terlepas peluang trend

- PARAMETERS optimisasi ada risiko terlalu optimasi

- Pengendalian penarikan balik dan mekanisme penarikan balik tanpa kerugian

Risiko boleh dikurangkan dengan mengurangkan kitaran purata yang sesuai, menambahkan penilaian indikator lain, dan menambahkan langkah-langkah hentikan kerugian.

Arah pengoptimuman strategi

1.tested on different timeframes from 15m upto 1D, where optimal results where on 4H timeframe in terms of risk adjusted returns

2.optimize fast ma and slow ma so that macd represents cycle, I found 7-21 performs good for 15m chart

3.also tested hull moving average for MACD which gave good results

4.stoploss can also be trailed for better risk management

ringkaskan

Strategi ini secara keseluruhan sangat mudah dan praktikal, menghasilkan isyarat perdagangan yang berkemungkinan tinggi melalui penilaian indikator ganda dan penapisan harga, margin keuntungan yang tinggi, menggunakan kombinasi parameter klasik MACD, tidak terlalu dioptimumkan. Ruang pengoptimuman masih besar, dengan cara menyesuaikan kombinasi parameter rata-rata, menambahkan penilaian indikator lain dan langkah-langkah hentikan kerugian, dan lain-lain, prestasi strategi dapat ditingkatkan. Secara keseluruhan, strategi kuantitatif tipikal yang berdasarkan asas.

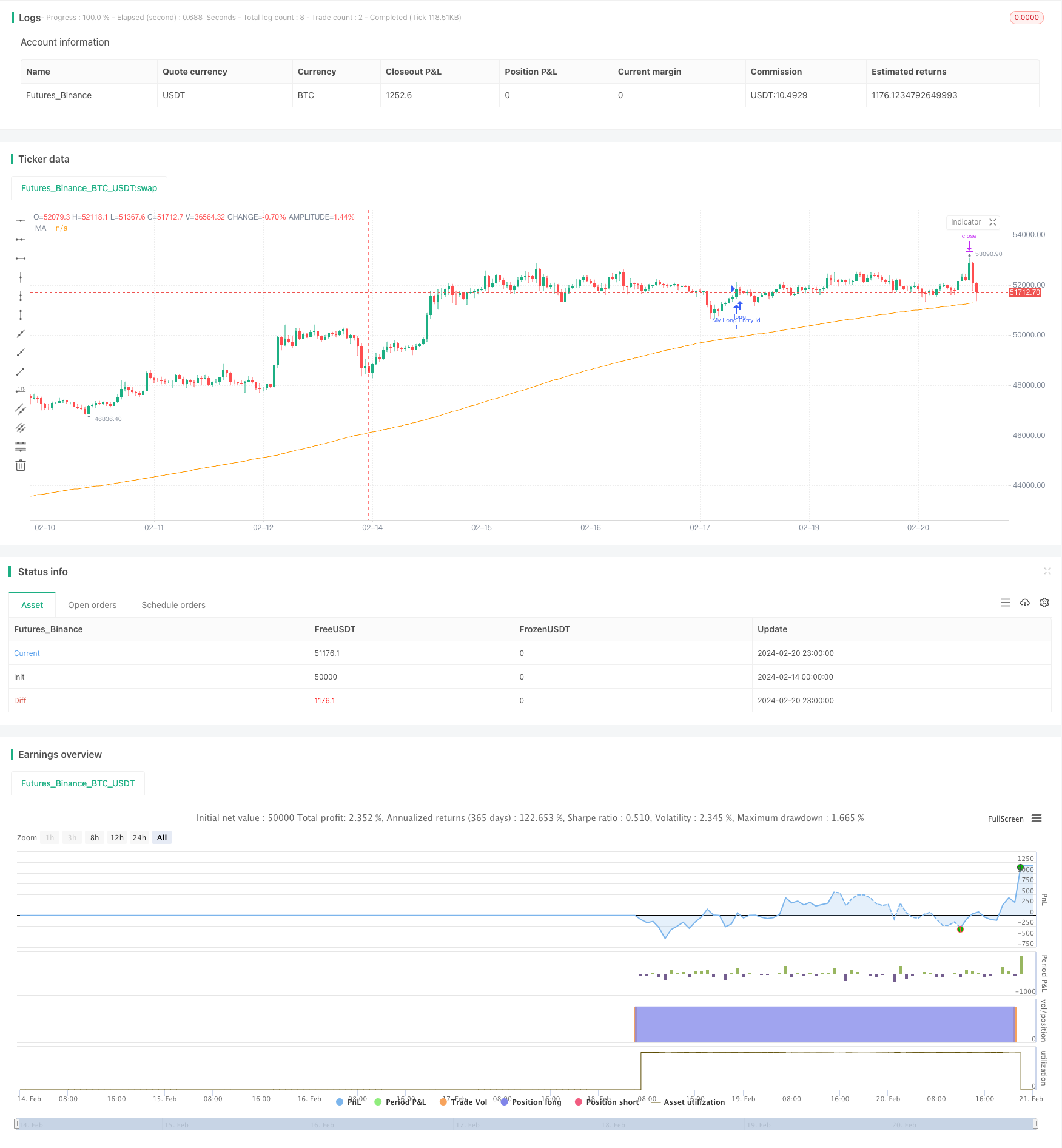

/*backtest

start: 2024-02-14 00:00:00

end: 2024-02-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Hurmun

//@version=4

strategy("Simple MACD strategy ", overlay=true, margin_long=100, margin_short=100)

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA (Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA (Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

movinga2 = input(title="movinga 2", type=input.integer, defval=200)

movinga200 = sma(close, movinga2)

plot(movinga200, "MA", color.orange)

longCondition = crossover(macd, signal) and macd < 0 and signal < 0 and close > movinga200

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

shortCondition = crossunder(macd, signal) and macd > 0 and signal > 0 and close < movinga200

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)

shortProfitPerc = input(title="Short Take Profit (%)", minval=0.0, step=0.1, defval=2) / 100

longProfitPerc = input(title="Long Take Profit (%)", minval=0.0, step=0.1, defval=2) / 100

stoploss = input(title="stoploss in %", minval = 0.0, step=1, defval=2) /100

longStoploss = strategy.position_avg_price * (1 - stoploss)

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

shortStoploss = strategy.position_avg_price * (1 + stoploss)

if (strategy.position_size > 0 )

strategy.exit(id="XL TP", limit=longExitPrice, stop=longStoploss)

if (strategy.position_size < 0 )

strategy.exit(id="XS TP", limit=shortExitPrice, stop=shortStoploss)