На основе стратегии следования за разворотным трендом

Обзор

Стратегия обратного отслеживания - это стратегия отслеживания тенденций, которая использует движущуюся среднюю величину в качестве рыночного фильтра для создания позиций при появлении сигнала обратного отслеживания, для достижения низких покупок и высоких продаж, для отслеживания тенденций после обратного отслеживания цены акций и получения дополнительной прибыли.

Стратегический принцип

Основная логика этой стратегии заключается в том, чтобы создавать позиции, когда цена закрытия ниже низкого уровня за N дней до закрытия, и устранять позиции, когда цена закрытия выше высокого уровня за N дней до закрытия. В то же время, он использует 200-дневную простую подвижную среднюю в качестве рыночного фильтра, который создает позиции только тогда, когда цена выше 200-дневных подвижных средних.

Эта стратегия основана на теории ценового разворота, которая предполагает, что тенденция цен на акции будет повторяться в высоких и низких точках. Когда цена падает ниже низких точек, сформированных N дней назад, это подходящая точка для создания многопозиционных позиций; когда цена пробивает высокие точки N дней назад, это означает, что обратная прибыль уменьшилась, и это подходящая точка для остановки позиции.

В частности, стратегия включает в себя следующие ключевые модули:

- Рыночные фильтры

Использование 200-дневных простых движущихся средних в качестве индикатора рыночных тенденций. Позиции разрешаются только тогда, когда цена акций выше 200-летнего диапазона. Это позволяет избежать создания позиций на короткое время в бычьем рынке или создания позиций на более длительное время в медвежьем рынке.

- Реверсный сигнал

Логика суждения: цена закрытия < минимальная цена N дней назад

Закрытие акций ниже минимальной цены за N дней (например, за 5 дней) указывает на прорыв в сторону падения и запускает сигнал к покупке.

- Определение стоп-сигнала

Логика суждения: цена закрытия > максимальная цена N дней назад

Закрытие цены выше максимальной цены за N дней (всего 5 дней) показывает, что обратная тенденция закончилась, и запускается стоп-сигнал.

- 5% стоп-лосс

Начиная с цены ввода в продажу, установите линию стоп-лосса в 5%, чтобы избежать чрезмерных потерь.

Анализ преимуществ

Основные преимущества этой стратегии:

- Используя теорию ценового разворота, можно построить позиции на начальном этапе переворота цен на акции и отслеживать последующие тенденции.

- Использование движущейся средней в качестве рыночного фильтра позволяет избежать создания неуместных позиций на лишние или пустые позиции и снизить риск ловушки.

- Используются максимальные и минимальные цены N дней назад для определения обратного сигнала, параметры гибкие, можно скорректировать значение N в зависимости от рынка.

- Установка 5% стоп-лосса позволяет быстро остановить убытки и избежать лишних потерь.

- В результате было достигнуто “высокое” или “низкое” состояние, а также “высокий” или “низкий” уровень прибыли.

Анализ рисков

Однако эта стратегия также несет в себе некоторые риски:

- Сигналы об обратном курсе акций могут быть ложными и не запускать подлинный обратный тренд, что приводит к убыткам.

- Неправильно настроенные параметры N дней могут привести к пропуску реального момента обратного хода или ранней остановке.

- Стоп-маржа установлена слишком высоко, а одиночный убыток может быть слишком большим; стоп-маржа слишком мала, а убыток может быть преждевременным.

- Эта стратегия лучше подходит для использования в индексах акций и отдельных акциях с установленной тенденцией к росту, а не для торговли покерными мячами во всем фондовом пуле.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

- Оптимизация параметров скользящих средних, тестирование эффективности различных параметров суточных.

- Тестирование N параметров, которые регулируют оценку обратного сигнала, в поисках оптимальной комбинации параметров.

- Оптимизация параметров стоп-стоп и балансировка стоп-стоп с временем удержания позиции.

- Добавлены фильтры, такие как индикаторы динамики, чтобы обеспечить более надежный торговый сигнал.

- Оптимизация обратной связи для различных типов сделок, устанавливая отдельные комбинации параметров.

Подвести итог

Стратегия обратного отслеживания в сочетании с подвижными средними показателями, после определения рыночной среды, с помощью теории обратного отслеживания выбирается момент покупки; механизм остановки и убытков контролирует риск, реализует низкую покупку и продажу, получает избыточную прибыль. Эта стратегия может быть улучшена с помощью оптимизации параметров, добавления вспомогательных фильтров и других средств, чтобы получить лучшую прибыль в условиях тренда.

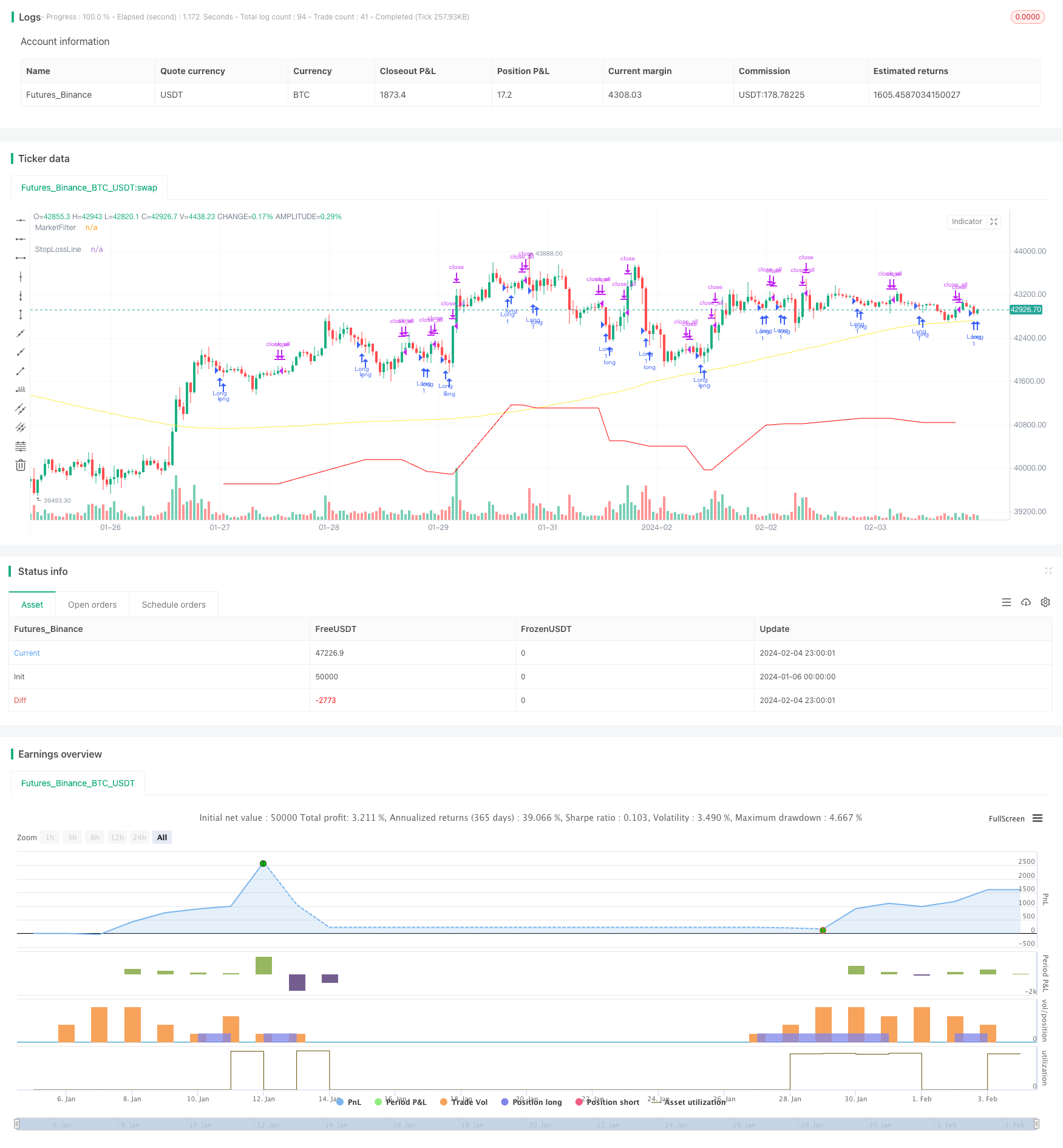

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// © HermanBrummer

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// BUYS WHEN THE CLOSE IS SMALLER THAN THE LOW OF 5 DAYS AGO

// SELLS WHEN THE CLOSE IS HIGHER THEN THE HIGH OF 5 DAYS AGO

// USES A 200 MOVING AVERGE AS A FILTER, AND DOESN'T TAKE TRADES IF THE MARKET IS BELOW IT'S 200 MA

// USES A 5% STOP LOSS FROM ENTRIES

strategy("REVERSALS", overlay=true)

StopLoss = input(.95, step=0.01)

HowManyBars = input( 5 )

/// EXITS

if close > sma(high,HowManyBars)[1]

strategy.close_all()

/// ENTRIES

MarketFilter = sma(close, 200)

F1 = close < sma(low,HowManyBars)[1]

F2 = close > MarketFilter

plot(MarketFilter, "MarketFilter", color.yellow)

strategy.entry("Long", true, 1, when=F1 and F2)

/// STOP LOSS

StopLossLine = strategy.position_avg_price * StopLoss

plot(StopLossLine, "StopLossLine", #FF0000)

strategy.exit("Exit", stop=StopLossLine)