Стратегия отслеживания тренда на 1 час на основе RSI и двойной скользящей средней

Обзор

Стратегия использует относительно сильный и слабый индекс ((RSI) и два простых движущихся средних ((SMA) в качестве основных индикаторов, которые в течение 1 часа дают сигналы о многоголовых и пустых глазах. Повышается частота сигналов, вызванных расслабленными условными настройками RSI и SMA.

Основные идеи стратегии:

- Используйте RSI, чтобы идентифицировать потенциальные состояния перекупа и перепродажи, как сигналы о том, чтобы сделать больше и сделать меньше соответственно.

- Используйте пересечение быстрых SMA и медленных SMA, чтобы судить о потенциальном восходящем тренде ((золотой форк) и нисходящем тренде ((мертвый форк)).

- Когда RSI и SMA одновременно удовлетворяют условиям оприда или дискордирования, открывается позиция, создающая позиции в соответствующем направлении.

- Используйте ATR, чтобы рассчитать динамические стопы и стоп-лосы, чтобы контролировать риск каждой сделки.

- Интуитивное отображение запуска стратегического сигнала с помощью изменения цвета фона диаграмма, что облегчает дебютирование и понимание логики стратегии.

Стратегический принцип

- RSI-индикатор: когда RSI ниже 50, это говорит о том, что рынок может быть в состоянии перепродажи, и есть потенциал для роста цены, поэтому вызывает многосигналы; когда RSI выше 50, это говорит о том, что рынок может быть в состоянии перекупа, и есть потенциал для падения цены, поэтому вызывает сигнал задержки.

- Двойная равнолинейная пересека: когда быстрый SMA пересекает медленный SMA, показывает потенциальную тенденцию к росту, вызывает многосигнал; когда быстрый SMA пересекает медленный SMA, показывает потенциальную тенденцию к снижению, вызывает пустой сигнал.

- Условия для открытия позиции: только когда RSI и двойная средняя линия одновременно удовлетворяют условиям проса или проса, открываются позиции для создания позиций в соответствующем направлении, чтобы повысить надежность сигнала.

- Управление рисками: используйте индикатор ATR для вычисления динамических стоп-стопов и стоп-лосс, стоп-стоп устанавливается в 1,5 раза больше, чем цена открытия позиции плюс/минус ATR, а стоп-лосс устанавливается в 1 раз больше, чем цена открытия позиции плюс/минус ATR. Таким образом, можно динамически регулировать стоп-стоп в зависимости от рыночных колебаний и контролировать риск каждой сделки.

Стратегические преимущества

- Эластичность: с помощью расслабленного RSI и двойной равномерной линии, стратегия может адаптироваться к различным состояниям рынка в течение 1 часа, чтобы поймать больше торговых возможностей.

- Управление рисками: с использованием ATR-индикаторов динамически устанавливаются стоп-позы и стоп-лосы, которые могут быть гибко скорректированы в зависимости от рыночных колебаний, эффективно контролируя риск на каждой сделке.

- Простая и простая в использовании: логика стратегии ясна, используемые показатели просты и понятны, легко понять и реализовать.

- Визуальная помощь: интуитивное отображение стратегических сигналов с помощью изменения цвета фона диаграммы, чтобы облегчить настройку и оптимизацию.

Стратегический риск

- Частые сделки: из-за более свободной конфигурации RSI и двойной равновесии, стратегия может создавать более частые торговые сигналы, что приводит к увеличению стоимости торговли и влияет на общую прибыль.

- На рынках с небольшим количеством волатильности RSI и бинарная линейка могут часто давать ложные сигналы, что приводит к плохой стратегии.

- Отсутствие тренда: стратегия в основном опирается на RSI и двойную равномерную линию для определения тренда, но в некоторых случаях рынок может не иметь явных трендовых признаков, что приводит к недействительности стратегического сигнала.

- Чувствительность к параметрам: эффективность стратегии может быть чувствительна к параметрам RSI, SMA и ATR, и различные комбинации параметров могут привести к значительным различиям в эффективности стратегии.

Направление оптимизации стратегии

- Параметрическая оптимизация: оптимизация параметров таких индикаторов, как RSI, SMA и ATR, для поиска оптимальной комбинации параметров на исторических данных, повышения стабильности и надежности стратегии.

- Фильтрация сигнала: введение других технических или рыночных настроений, вторичное подтверждение RSI и двойных равновесных сигналов, уменьшение появления ложных сигналов.

- Динамическая коррекция веса: в зависимости от силы рыночных тенденций, динамически корректируется вес RSI и двухместных сигналов, придается более высокий вес, когда тенденция очевидна, снижается вес на рынке, повышается адаптивность стратегии.

- Оптимизация стоп-стоп: оптимизация ATR-множества для поиска оптимального соотношения стоп-стоп и повышения прибыли после корректировки риска стратегии. В то же время можно рассмотреть возможность внедрения других методов стоп-стоп, таких как стоп-стоп на основе поддержки/сопротивления или стоп-стоп на основе времени.

- Многоразовый анализ: в сочетании с другими временными рамками (например, 4-часовой, солнечный и т. д.), для фильтрации и подтверждения сигналов 1-часового временного фрейма, повышение надежности сигнала.

Подвести итог

Стратегия создает сигналы отслеживания тенденций в течение 1-часового временного периода, используя два простых и простых технических показателя RSI и бинарную равновесие, а также использует индикатор ATR для управления динамическим риском. Логика стратегии ясна, легко понятна и реализуема, подходит для изучения и использования новичками. Однако, в стратегии также присутствуют некоторые потенциальные риски, такие как частота торговли, плохое функционирование рынка, отсутствие тенденций и т. д. Поэтому в практическом применении требуется дальнейшая оптимизация и улучшение стратегии, такие как оптимизация параметров, фильтрация сигналов, перенастройка динамических прав, стоп-оптимизация и многократный анализ рамок времени, чтобы повысить устойчивость стратегии и ее прибыльность.

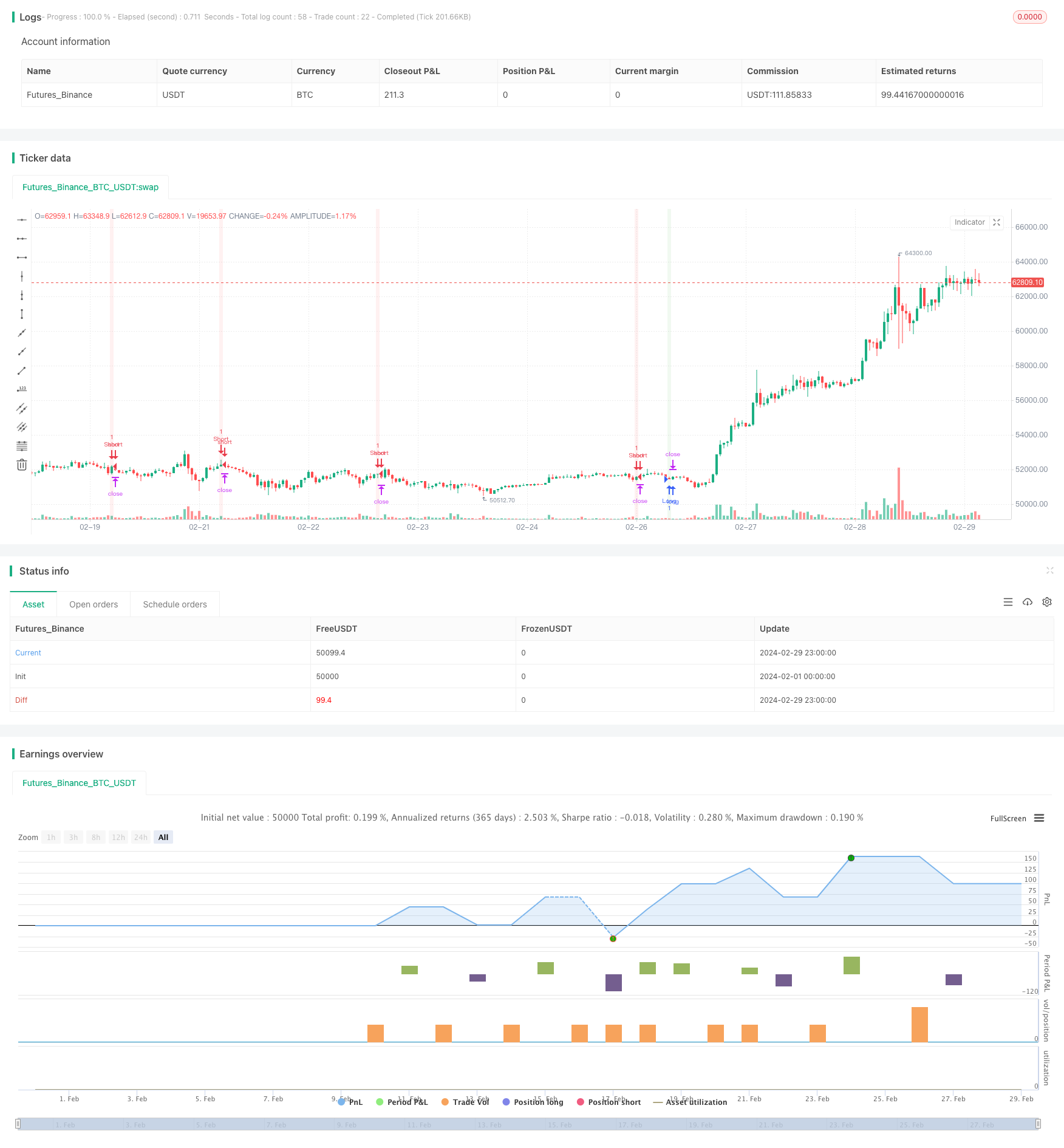

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Debugged 1H Strategy with Liberal Conditions", shorttitle="1H Debug", overlay=true, pyramiding=0)

// Parameters

rsiLength = input.int(14, title="RSI Length")

rsiLevel = input.int(50, title="RSI Entry Level") // More likely to be met than the previous 70

fastLength = input.int(10, title="Fast MA Length")

slowLength = input.int(21, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL")

riskRewardMultiplier = input.float(2, title="Risk/Reward Multiplier")

// Indicators

rsi = ta.rsi(close, rsiLength)

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

atr = ta.atr(atrLength)

// Trades

longCondition = ta.crossover(fastMA, slowMA) and rsi < rsiLevel

shortCondition = ta.crossunder(fastMA, slowMA) and rsi > rsiLevel

// Entry and Exit Logic

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", profit=atrMultiplier * atr, loss=atr)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", profit=atrMultiplier * atr, loss=atr)

// Debugging: Visualize when conditions are met

bgcolor(longCondition ? color.new(color.green, 90) : na)

bgcolor(shortCondition ? color.new(color.red, 90) : na)