لہر کے رجحان پر مبنی مقداری تجارتی حکمت عملی

جائزہ

یہ حکمت عملی لہر کے رجحان کے اشارے پر مبنی ہے۔ لہر کے رجحان کے اشارے قیمت کے چینل اور اوسط کے ساتھ مل کر مارکیٹ کے رجحانات کو مؤثر طریقے سے پہچان سکتے ہیں ، خریدنے اور فروخت کرنے کے سگنل بھیج سکتے ہیں۔ یہ حکمت عملی لہر کے رجحان کی اوپری خرید اوپری فروخت کی لائن ترتیب دے کر ، خرید یا فروخت کا آپریشن کرتی ہے جب اشارے کی لائن اہم لائنوں کو توڑ دیتی ہے۔

حکمت عملی کا اصول

- قیمتوں کی مثلث حرکت پذیری اوسط ap ، اور ap کی اشاریہ حرکت پذیری اوسط esa کا حساب لگائیں

- اے پی اور ای ایس اے کے مطلق فرق کے حساب سے ایک اشاریہ حرکت پذیری اوسط d。

- اس کے نتیجے میں، آپ کو ایک بار پھر آپ کے پیسے کی رقم میں اضافہ کر سکتے ہیں.

- سی آئی کی n2 دورانیہ اوسط کا حساب لگائیں ، جس سے لہر کے رجحان کا اشارے wt1 ≠ حاصل ہوتا ہے۔

- اوور خرید لائن اور اوور سیل لائن ترتیب دیں۔

- جب wt1 پر oversell لائن کو پار کرتے ہیں تو ، زیادہ کام کریں۔ جب wt1 کے نیچے oversell لائن کو پار کرتے ہیں تو ، خالی کریں۔

طاقت کا تجزیہ

- لہر کے رجحان کے اشارے اوورلوڈ اوورلوڈ لائن کو توڑ دیتے ہیں ، جس سے مارکیٹ کے رجحانات کے موڑ کو مؤثر طریقے سے پکڑنے اور خرید و فروخت کے فیصلے کرنے میں مدد ملتی ہے۔

- قیمت چینل اور مساوی لائن تھیوری کے ساتھ مل کر ، اشارے اکثر سگنل نہیں دیتے ہیں۔

- آپ کے اختیار کے مطابق وقت کی مدت کا استعمال کریں، مختلف قسم کے تجارت کے لئے موزوں.

- انڈیکیٹر پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے ، صارف کا تجربہ اچھا ہے۔

خطرات اور حل

- بڑے پیمانے پر اتار چڑھاؤ والی مارکیٹوں میں ، اشارے غلط سگنل پیدا کرسکتے ہیں ، جس میں زیادہ خطرہ ہوتا ہے۔ پوزیشن رکھنے کا دورانیہ مناسب طور پر کم کیا جاسکتا ہے ، یا دوسرے اشارے کے فلٹر سگنل کے ساتھ مل کر۔

- پوزیشن مینجمنٹ اور اسٹاپ نقصان کے طریقہ کار کو مدنظر نہ رکھا جائے ، نقصان کا خطرہ ہے۔ اس خطرے کو کنٹرول کرنے کے لئے پوزیشن کا سائز ترتیب دیا جاسکتا ہے اور اسٹاپ نقصان کو منتقل کیا جاسکتا ہے۔

اصلاح کی سمت

- اسٹریٹجک استحکام کو بہتر بنانے کے لئے دوسرے اشارے کے ساتھ استعمال کرنے پر غور کیا جاسکتا ہے ، جیسے کے ڈی جے ، ایم اے سی ڈی وغیرہ ، جو تجارتی پورٹ فولیو تشکیل دیتے ہیں۔

- خود کار طریقے سے نقصان کو روکنے کا طریقہ کار ڈیزائن کیا جاسکتا ہے ، جیسے ٹریکنگ نقصان ، ٹرانسمیشن لائن نقصان وغیرہ ، تاکہ ایک ہی نقصان کو کنٹرول کیا جاسکے۔

- گہری سیکھنے کے الگورتھم کے ساتھ مل کر ، حکمت عملی کی کامیابی کی شرح کو بہتر بنانے کے لئے اعداد و شمار کی تربیت ، پیرامیٹرز کو خود بخود بہتر بنانا۔

خلاصہ کریں۔

یہ حکمت عملی لہر کے رجحان کے اشارے پر مبنی ہے ، جو اوورلوڈ اور اوورلوڈ کی شناخت کے رجحان کا فیصلہ کرتی ہے۔ یہ ایک موثر رجحان سے باخبر رہنے کی حکمت عملی ہے۔ مختصر مدت کے اشارے کے مقابلے میں ، لہر کے رجحان کے اشارے غلط سگنل کو کم کرتے ہیں اور استحکام کو بہتر بناتے ہیں۔ پوزیشن مینجمنٹ اور اسٹاپ نقصان کے ساتھ مل کر ، اس حکمت عملی سے مستحکم منافع حاصل کیا جاسکتا ہے۔ پیرامیٹرز اور ماڈل کی اصلاح کے ذریعہ ، حکمت عملی کی تاثیر کو مزید بہتر بنایا جاسکتا ہے۔

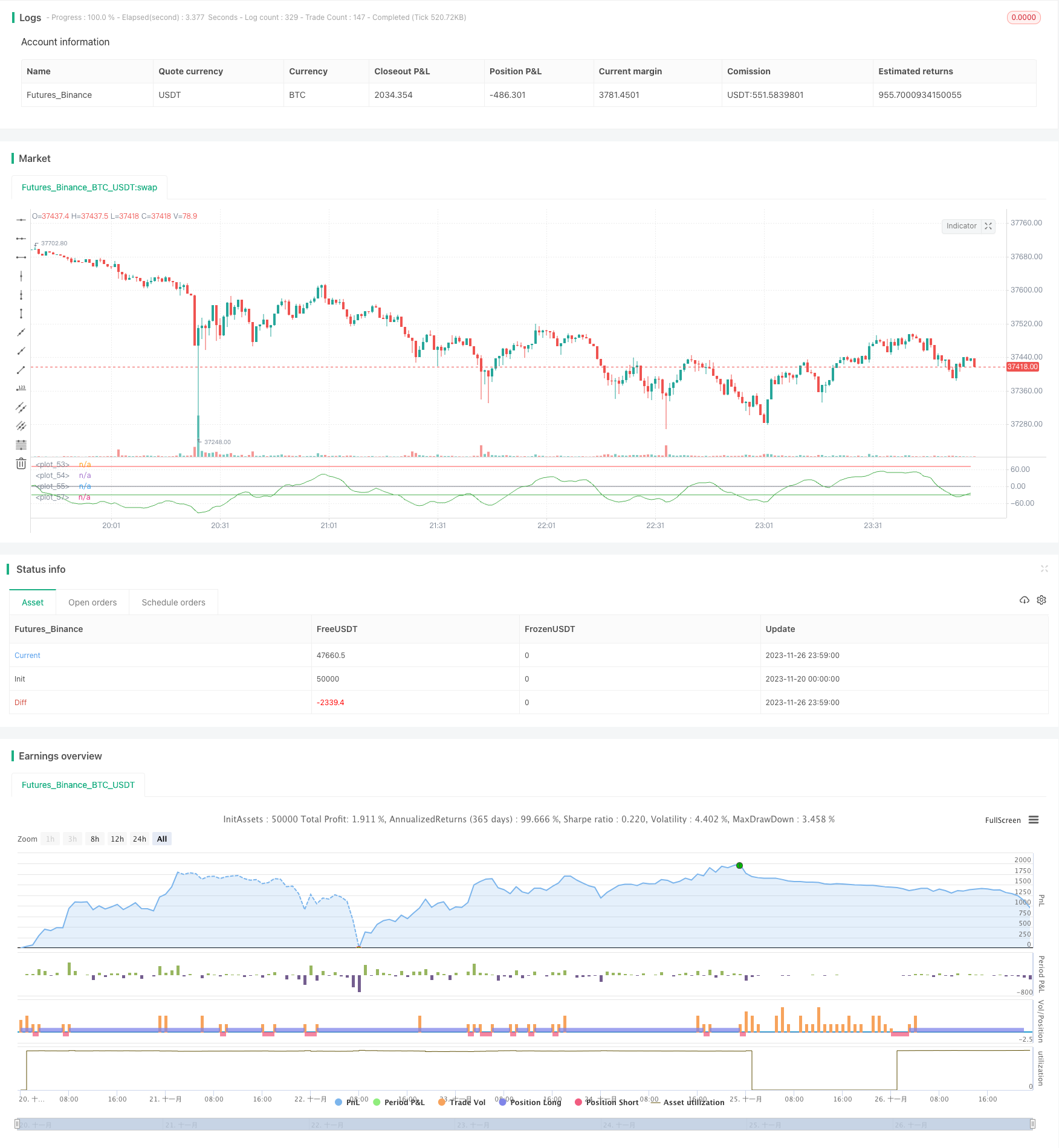

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@author SoftKill21

//@version=4

strategy(title="WaveTrend strat", shorttitle="WaveTrend strategy")

n1 = input(10, "Channel Length")

n2 = input(21, "Average Length")

Overbought = input(70, "Over Bought")

Oversold = input(-30, "Over Sold ")

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2001, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true //and (london or newyork)

ap = hlc3

esa = ema(ap, n1)

d = ema(abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ema(ci, n2)

wt1 = tci

wt2 = sma(wt1,4)

plot(0, color=color.gray)

plot(Overbought, color=color.red)

plot(Oversold, color=color.green)

plot(wt1, color=color.green)

longButton = input(title="Long", type=input.bool, defval=true)

shortButton = input(title="Short", type=input.bool, defval=true)

if(longButton==true)

strategy.entry("long",1,when=crossover(wt1,Oversold) and time_cond)

strategy.close("long",when=crossunder(wt1, Overbought))

if(shortButton==true)

strategy.entry("short",0,when=crossunder(wt1, Overbought) and time_cond)

strategy.close("short",when=crossover(wt1,Oversold))

//strategy.close_all(when= not (london or newyork),comment="time")

if(dayofweek == dayofweek.friday)

strategy.close_all(when= timeinrange(timeframe.period, "1300-1400"), comment="friday")