کثیر حکمت عملی انضمام پر مبنی کشش ثقل تجارتی حکمت عملی کا الٹ اور مرکز

جائزہ

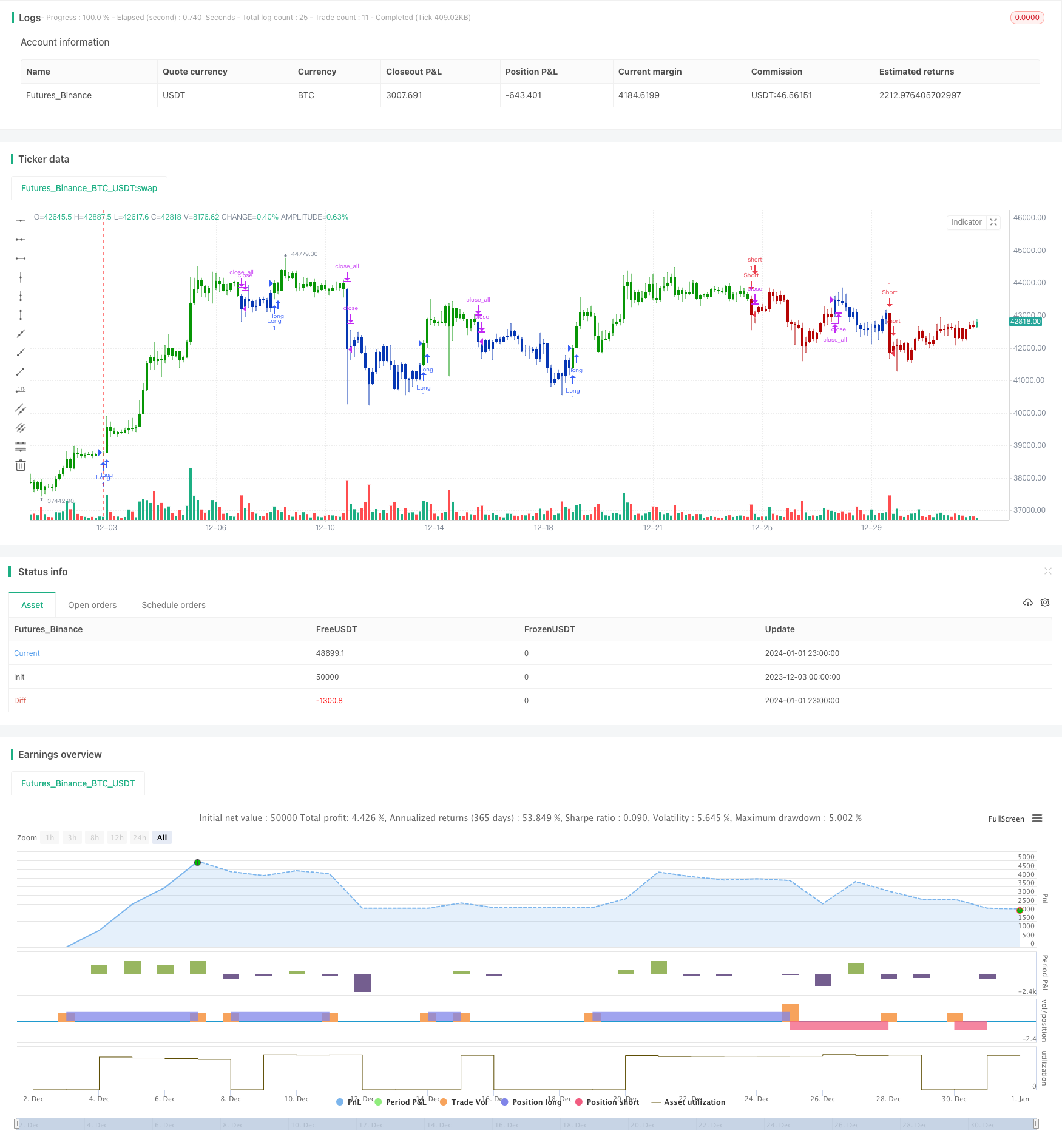

یہ حکمت عملی دوہری تجارتی سگنل کو مربوط کرنے کے ذریعہ زیادہ مستحکم اور زیادہ موثر تجارتی فیصلوں کو حاصل کرتی ہے۔ ایک قیمت کی الٹ سگنل اور بے ترتیب اشارے کے ساتھ مل کر الٹ کی حکمت عملی ہے ، اور دوسرا مرکزی لائن اور قیمت کے چینل کی توڑ کی حکمت عملی ہے۔ دونوں حکمت عملیوں کے تجارتی سگنل منطق اور آپریشن کرتے ہیں ، یعنی جب دونوں حکمت عملی ایک ہی وقت میں سگنل دیتے ہیں تو پوزیشن کھل جاتی ہے۔ اس کثیر حکمت عملی کے انضمام سے کچھ غیر موثر سگنل کو فلٹر کیا جاسکتا ہے ، اور زیادہ قابل اعتماد تجارتی فیصلے حاصل کیے جاسکتے ہیں۔

حکمت عملی کا اصول

الٹ حکمت عملی کا حصہ ، جب قیمت میں لگاتار دو کاروباری دنوں میں الٹ موڈ ہوتا ہے ، اور بے ترتیب اشارے اوور بی اور اوور سیل علاقے میں داخل ہوچکے ہیں ، تب تجارتی سگنل پیدا ہوتا ہے۔ اس طرح قیمت کے الٹ سگنل اور اوور بی اور اوور سیل سگنل کی دوہری تصدیق کا استعمال ایک ساتھ کیا جاسکتا ہے۔ مرکزی توجہ مرکوز کی لائن کا حصہ ، قیمت کے لکیری واپسی کی مرکزی لائن کے گرد قیمتوں میں اوپر اور نیچے چینل بنانا ہے ، چینل توڑنے سے تجارتی سگنل پیدا ہوتا ہے۔ چینل توڑنے کا اشارہ ایک ہی وقت میں اس بات کا مطلب ہے کہ قیمت میں رجحان کی سمتی حرکت شروع ہوگئی ہے۔

دونوں حکمت عملیاں قدر اور رجحان کے مواقع کو پکڑتی ہیں۔ حکمت عملی کے سگنل کی منطق کے ساتھ ، یہ ہے کہ جب دونوں حکمت عملیاں بیک وقت ایک ہی سمت کے سگنل جاری کرتی ہیں تو ہی پوزیشن کھولی جاتی ہے۔ اس سے کچھ غیر موثر سگنلوں کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، جس سے حتمی حکمت عملی زیادہ قابل اعتماد ہوجاتی ہے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ سگنل کی استحکام اور وشوسنییتا ہے۔ الٹ حکمت عملی اور رجحان کی حکمت عملی کا مجموعہ ، اور الٹ اور رجحان دونوں تجارتی مواقع کو مدنظر رکھتے ہوئے ، کسی بھی بڑے بازار کی صورتحال سے محروم نہیں ہوگا۔ جبکہ منطق اور آپریشن نے کچھ غیر موثر سگنل کو فلٹر کردیا ہے ، جس سے حتمی حکمت عملی زیادہ قابل اعتماد ہے ، اور شور سے دھوکہ دہی سے بچنے کے لئے۔

اس کے علاوہ ، الٹ حکمت عملی اور رجحان کی حکمت عملی کا مجموعہ ، متعدد ٹائم فریموں کے تحت مستحکم آپریشن کو بھی حاصل کرتا ہے۔ الٹ حکمت عملی مختصر مدت کے اوپربو اور اوپرسوڈ سگنل پیدا کرنے کے لئے استعمال کرتی ہے ، اور سینٹرل فوکس لائن حکمت عملی درمیانی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لم

خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ دوہری حکمت عملی کے اشارے مماثل نہیں ہوسکتے ہیں ، جس کے نتیجے میں کافی تجارتی سگنل پیدا نہیں ہوسکتے ہیں۔ یہ صورتحال اس وقت ہوسکتی ہے جب اسٹاک افقی طور پر مرتب ہوجاتا ہے۔ جب قیمتیں طویل عرصے تک لرزتی رہتی ہیں اور اس کی واضح سمت نہیں ہوتی ہے تو ، الٹ اور ٹرینڈ سگنل آسانی سے پیدا نہیں ہوتے ہیں ، جس سے تجارت کے مواقع کم ہوجاتے ہیں۔

مزید برآں ، دوہری حکمت عملی کی منطق اور آپریشن میں بھی کچھ واحد حکمت عملی کے مواقع ضائع ہوسکتے ہیں۔ جب صرف ایک حکمت عملی ہی ایک موثر تجارتی سگنل پیدا کرتی ہے تو ، پوزیشن نہیں کھولی جائے گی۔ اس سے مواقع کی قیمتوں کا ایک خاص حد تک خطرہ ہوسکتا ہے۔

خطرے کو کم کرنے کے لئے ، کچھ پیرامیٹرز کو مناسب طریقے سے نرمی دی جاسکتی ہے ، تاکہ حکمت عملی کے اشارے سے ملنے میں آسانی ہو اور اس طرح پوزیشن کھولی جاسکے۔ اس کے علاوہ ، اسٹاک سلیکشن میکانزم متعارف کرانے پر بھی غور کیا جاسکتا ہے ، تاکہ زیادہ تر تجارتی مواقع حاصل کرنے کے لئے زیادہ تر رجحانات کے ساتھ تجارت کرنے کا انتخاب کیا جاسکے۔

اصلاح کی سمت

اس حکمت عملی کو دو جہتوں سے بہتر بنایا جاسکتا ہے:

سب سے پہلے پیرامیٹرز کو بہتر بنانا ہے۔ اس میں اسٹوچ کے بے ترتیب اشارے کے پیرامیٹرز ، سینٹر لائن چینل کے پیرامیٹرز وغیرہ شامل ہیں۔ بہتر میچ سگنل حاصل کرنے کے لئے جانچ جاری رکھ سکتے ہیں۔ یہ زیادہ سے زیادہ ریٹرننگ کے ذریعے حاصل کیا جاسکتا ہے۔

دوسرا یہ ہے کہ اسٹاک آپریشن کی طرح آپریشن کے طریقہ کار کو متعارف کرایا جائے۔ چونکہ یہ حکمت عملی واضح رجحان کے ساتھ نشانوں کے لئے موزوں ہے۔ لہذا اگر کسی خاص اشارے کے مطابق اہل نشانوں کا انتخاب کرنے کے لئے تجارت کی جاسکتی ہے تو ، حکمت عملی کی مجموعی کارکردگی میں نمایاں اضافہ کیا جاسکتا ہے۔ اس کو اسٹاک آپشن ماڈیول ڈیزائن کرنے کے لئے صنعت کی گردش ، یکساں لکیری نظام اور دیگر طریقوں کے ساتھ جوڑنے کی ضرورت ہے۔

خلاصہ کریں۔

اس حکمت عملی میں الٹ کی حکمت عملی اور رجحان کی حکمت عملی کے انضمام کے ذریعہ ، تجارتی فیصلوں کی دوہری تصدیق اور کثیر ٹائم فریم میچنگ کو حاصل کیا گیا ہے۔ اس کے ساتھ ہی ، سگنل میچنگ کی دشواریوں کا مسئلہ بھی ہے جس کی وجہ سے تجارتی مواقع کم ہوجاتے ہیں۔ اس کے بعد کی اصلاح کو مضبوط اور مستحکم حکمت عملی کی کارکردگی کے ل paramet پیرامیٹرز اور ماڈیولز کے مجموعے کی دو سطحوں سے شروع کیا جاسکتا ہے۔

/*backtest

start: 2023-12-03 00:00:00

end: 2024-01-02 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/07/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The indicator is based on moving averages. On the basis of these, the

// "center" of the price is calculated, and price channels are also constructed,

// which act as corridors for the asset quotations.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

CenterOfGravity(Length, m,Percent, SignalLine) =>

pos = 0

xLG = linreg(close, Length, m)

xLG1r = xLG + ((close * Percent) / 100)

xLG1s = xLG - ((close * Percent) / 100)

xLG2r = xLG + ((close * Percent) / 100) * 2

xLG2s = xLG - ((close * Percent) / 100) * 2

xSignalR = iff(SignalLine == 1, xLG1r, xLG2r)

xSignalS = iff(SignalLine == 1, xLG1s, xLG2s)

pos := iff(close > xSignalR, 1,

iff(close < xSignalS, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Center Of Gravity", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthCoF = input(20, minval=1)

m = input(5, minval=0)

Percent = input(1, minval=0)

SignalLine = input(1, minval=1, maxval = 2, title = "Trade from line (1 or 2)")

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(LengthCoF, KSmoothing, DLength, Level)

posCenterOfGravity = CenterOfGravity(Length, m,Percent, SignalLine)

pos = iff(posReversal123 == 1 and posCenterOfGravity == 1 , 1,

iff(posReversal123 == -1 and posCenterOfGravity == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )