Chiến lược giao dịch định lượng dựa trên chỉ báo CT TTM

Tổng quan

Chiến lược này sử dụng chỉ số CT TTM để xác định xu hướng của giá, sử dụng theo dõi dừng để kiểm soát rủi ro. Chiến lược này được gọi là Chiến lược theo dõi xu hướng dựa trên chỉ số CT TTM.

Nguyên tắc chiến lược

Chiến lược sử dụng chỉ số CT TTM để đánh giá xu hướng giá. Cụ thể, chiến lược xác định các biến sau:

- e1 - Giá trung bình của vùng giữa

- osc - Cục dao động thu được bằng cách tính toán chênh lệch của giá đóng cửa chu kỳ e1 với e1 và thực hiện hồi quy tuyến tính

- diff - chênh lệch giữa Brin Belt và Kentner Channel

- osc_color - chỉ định màu khác nhau của osc

- mid_color - chỉ định các màu khác nhau của diff

Nếu nó đi qua 0 trên trục, nó sẽ được hiển thị màu xanh lá cây, cho thấy nhiều đầu; nếu nó đi qua 0 dưới trục, nó sẽ được hiển thị màu đỏ, cho thấy đầu trống.

Khi osc là dương, làm nhiều; khi osc là âm, làm trống.

Chiến lược này sử dụng oscillator osc để xác định hướng xu hướng và dùng diff để xác định độ dư thừa. Khi oscillator osc đi qua 0-axis, cho rằng xu hướng đi từ dưới lên, làm nhiều; khi osc đi qua 0-axis, cho rằng xu hướng đi từ trên xuống, làm trống.

Phân tích lợi thế chiến lược

Chiến lược này có những ưu điểm sau:

Sử dụng chỉ số CT TTM để đánh giá xu hướng, có độ chính xác cao. Chỉ số CT TTM tích hợp tính đến đường trung bình di chuyển, đường băng tròn và đường Kentner, có thể xác định hiệu quả xu hướng giá.

Ứng dụng dao động để đánh giá các nút đa không gian cụ thể, có thể tránh phát tín hiệu sai ở khu vực không có xu hướng. Ứng dụng dao động có thể lọc hiệu quả tác động của các biến động giá nhỏ đến tín hiệu giao dịch.

Sử dụng theo dõi dừng để kiểm soát rủi ro, có thể hạn chế một cách hiệu quả mỗi tổn thất. Chiến lược đặt dừng ngay sau khi nhập cảnh, có thể khóa lợi nhuận và tối đa tránh mở rộng tổn thất.

Chiến lược có ít tham số và dễ dàng tối ưu hóa. Chiến lược này chỉ phụ thuộc vào một tham số length length, giúp kiểm tra nhanh để tìm ra sự kết hợp tham số tối ưu.

Chế độ vẽ hoàn hảo, có thể nhìn thấy rõ các tín hiệu. Chiến lược sử dụng các màu khác nhau để phân biệt các tín hiệu đa không gian và cường độ, trực quan hiển thị kết quả phán đoán xu hướng.

Phân tích rủi ro chiến lược

Chiến lược này cũng có những rủi ro sau:

Chỉ số CT TTM có thể phát tín hiệu sai trong một số tình huống thị trường, dẫn đến tổn thất giao dịch. Khi giá dao động mạnh, chỉ số có thể phát tín hiệu dư thừa sai.

Một tín hiệu giao dịch sai có thể xảy ra khi dao động bị lệch. Một tín hiệu sai có thể xảy ra khi giá đã đảo ngược nhưng dao động chưa chuyển hướng.

Tracking stop loss quá cấp tiến có thể gây ra thiệt hại vô nghĩa. Khi điểm dừng được thiết lập quá gần, dao động bình thường có thể kích hoạt tracking stop loss và bị buộc ra ngoài.

Chiến lược này chỉ áp dụng cho các loại có xu hướng mạnh và không phù hợp để điều chỉnh thị trường. Chiến lược này chủ yếu giao dịch theo xu hướng và không hiệu quả trong thị trường biến động.

Tối ưu hóa quá mức có thể dẫn đến sự phù hợp của đường cong. Khi tối ưu hóa tham số, cần lưu ý tránh các vấn đề phù hợp của đường cong phản hồi do tối ưu hóa quá mức.

Hướng tối ưu hóa chiến lược

Chiến lược này có thể được tối ưu hóa theo các khía cạnh sau:

Kết hợp nhiều chỉ số để tăng độ chính xác của tín hiệu. Các chỉ số khác như MACD, KDJ có thể được thêm vào để tối ưu hóa tín hiệu nhập.

Thêm mô-đun tối ưu hóa phương thức dừng để làm cho dừng trở nên thông minh hơn. Các tham số có thể được kiểm tra để thích nghi với phương thức dừng như theo dõi dừng, dừng đơn.

Tối ưu hóa chiến lược quản lý vốn, thử nghiệm cổ phần cố định, phương thức quản lý vốn như phương thức Kelly. Sau khi tối ưu hóa, có thể tăng hiệu quả sử dụng vốn với giả định đảm bảo rủi ro đơn lẻ.

Tối ưu hóa tham số cho các giống cụ thể, cải thiện khả năng thích ứng của chiến lược. Điều chỉnh tham số theo các đặc điểm của các giống giao dịch khác nhau, có thể cải thiện khả năng phù hợp của chiến lược đối với các giống cụ thể.

Thêm thuật toán học máy để thực hiện học tập thích nghi với chiến lược. Sử dụng các chiến lược như RNN, LSTM để tăng cường và nâng cao khả năng thích nghi của chiến lược.

Tóm tắt

Chiến lược này sử dụng chỉ số CT TTM để xác định hướng xu hướng, sử dụng giá trị trắng của dao động làm tín hiệu đầu vào, để theo dõi rủi ro quản lý dừng lỗ. Ưu điểm của chiến lược là độ chính xác cao, tối ưu hóa tham số dễ dàng, nhưng cũng có nguy cơ bị mất chỉ số, dừng lỗ quá cấp tiến.

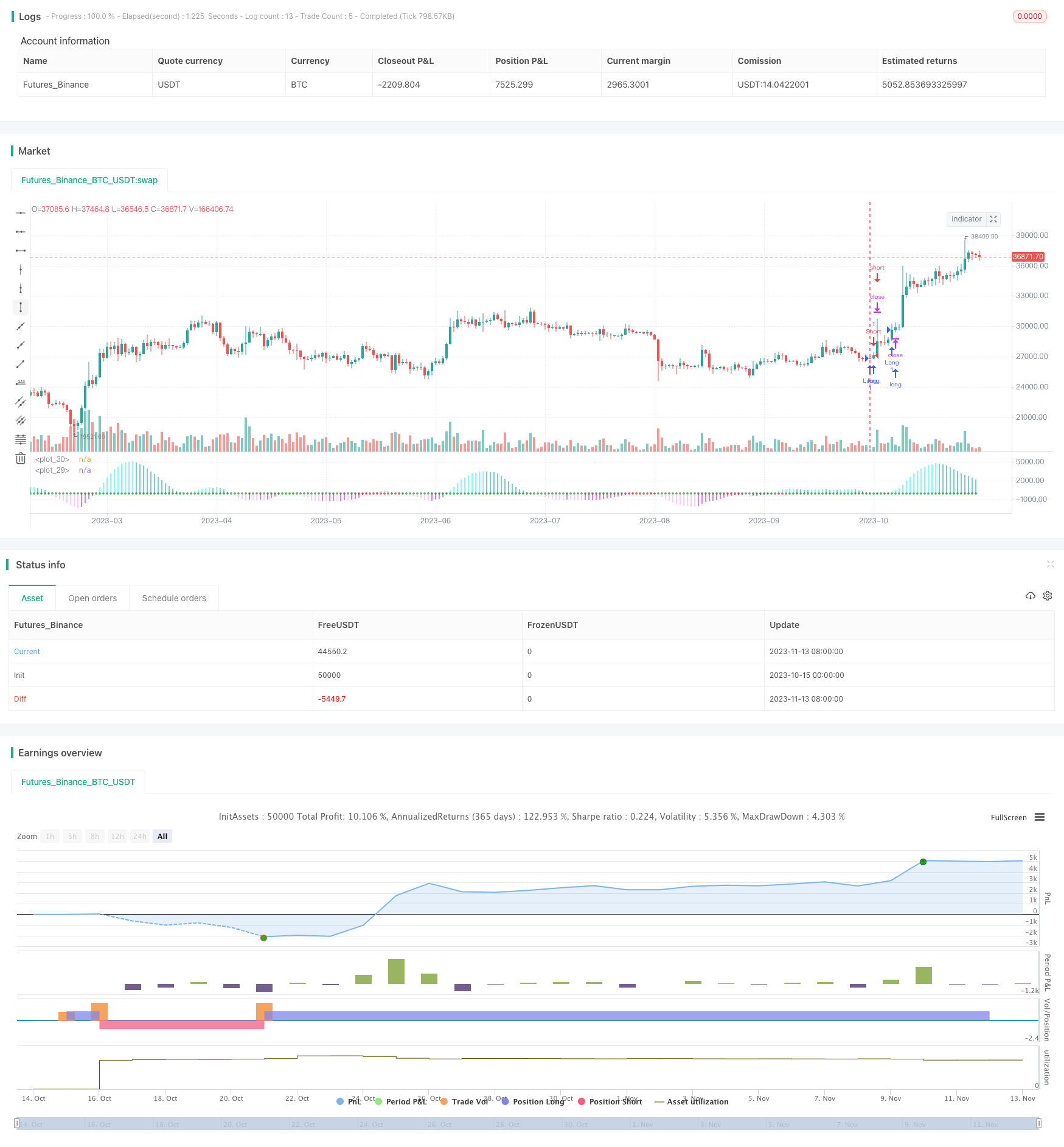

/*backtest

start: 2023-10-15 00:00:00

end: 2023-11-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("CT TTM Squeeze")

length = input(title="Length", defval=20, minval=0)

bband(length, mult) =>

sma(close, length) + mult * stdev(close, length)

keltner(length, mult) =>

ema(close, length) + mult * ema(tr, length)

// Variables

e1 = (highest(high, length) + lowest(low, length)) / 2 + sma(close, length)

osc = linreg(close - e1 / 2, length, 0)

diff = bband(length, 2) - keltner(length, 1)

osc_color = osc[1] < osc[0] ? osc[0] >= 0 ? #00ffff : #cc00cc : osc[0] >= 0 ? #009b9b : #ff9bff

mid_color = diff >= 0 ? green : red

// Strategy

long = osc > 0

short = osc < 0

if long

strategy.entry("Long", strategy.long)

if short

strategy.entry("Short", strategy.short)

plot(osc, color=osc_color, style=histogram, linewidth=2)

plot(0, color=mid_color, style=circles, linewidth=3)