Chiến lược đột phá thích ứng PMax dựa trên các chỉ báo RSI và T3

Tổng quan

Chiến lược này là một chiến lược giao dịch định lượng sử dụng các chỉ số RSI và T3 để đánh giá xu hướng, kết hợp với các chỉ số ATR để thiết lập đường dừng lỗ, để thực hiện PMax thích nghi với đột phá. Ý tưởng chính của nó là tối ưu hóa các thiết lập đánh giá xu hướng và dừng lỗ để kiểm soát rủi ro đồng thời tăng khả năng lợi nhuận.

Nguyên tắc chiến lược

Tính toán RSI và T3 để xác định xu hướng

- Sử dụng chỉ số RSI để đánh giá chứng khoán có bị mua quá mức hay không

- Tính toán xu hướng của chỉ số T3 dựa trên chỉ số RSI

Cài đặt đường dừng tự điều chỉnh PMax theo chỉ số ATR

- Tính toán chỉ số ATR như một đại diện cho sự biến động

- Đặt đường dừng trên và dưới chỉ số T3, đường rộng là một số nhân của chỉ số ATR

- Thực hiện điều chỉnh thích ứng với đường dừng lỗ

Bắt đầu mua và dừng lỗ

- Khi giá vượt qua chỉ số T3 thì coi đó là tín hiệu mua

- Quit vị trí hiện tại khi giá vượt qua đường dừng lỗ

Lợi thế chiến lược

Chiến lược này có những lợi thế chính như sau:

- Kết hợp các chỉ số RSI và T3 để đánh giá xu hướng, có độ chính xác cao hơn

- PMax tự điều chỉnh cơ chế kiểm soát rủi ro

- Chỉ số ATR làm đại diện cho sự biến động để thiết lập chiều rộng đường dừng để tránh quá mạnh

- Việc thu hồi và lợi nhuận

Rủi ro chiến lược

Chiến lược này có những rủi ro:

- Rủi ro đảo ngược

Khi giá đảo ngược trong thời gian ngắn, có thể dẫn đến việc dừng lỗ được kích hoạt để tạo ra tổn thất. Đường dừng lỗ có thể được mở rộng thích hợp để giảm tác động của sự đảo ngược.

- Rủi ro thất bại trong đánh giá xu hướng

Hiệu quả của RSI và T3 chỉ số đánh giá xu hướng không phải là 100% đáng tin cậy, khi đánh giá sai cũng có thể dẫn đến tổn thất. Bạn có thể điều chỉnh các tham số thích hợp hoặc thêm các chỉ số khác để tối ưu hóa.

Hướng tối ưu hóa chiến lược

Chiến lược này có thể được tối ưu hóa hơn nữa ở những khía cạnh sau:

- Thêm các chỉ số khác như trung bình di chuyển để hỗ trợ phán đoán xu hướng

- Tối ưu hóa tham số chiều dài của chỉ số RSI và T3

- Kiểm tra các số ATR khác nhau như chiều rộng của đường dừng

- Giảm giá của đường dừng tùy theo thị trường khác nhau

Tóm tắt

Chiến lược này tích hợp lợi thế của việc sử dụng ba chỉ số RSI, T3 và ATR để thực hiện sự kết hợp hữu cơ giữa phán đoán xu hướng và kiểm soát rủi ro. So với chỉ số đơn lẻ, nhóm này có tính năng phán đoán chính xác cao, kiểm soát lùi, là một chiến lược theo dõi xu hướng đáng tin cậy.

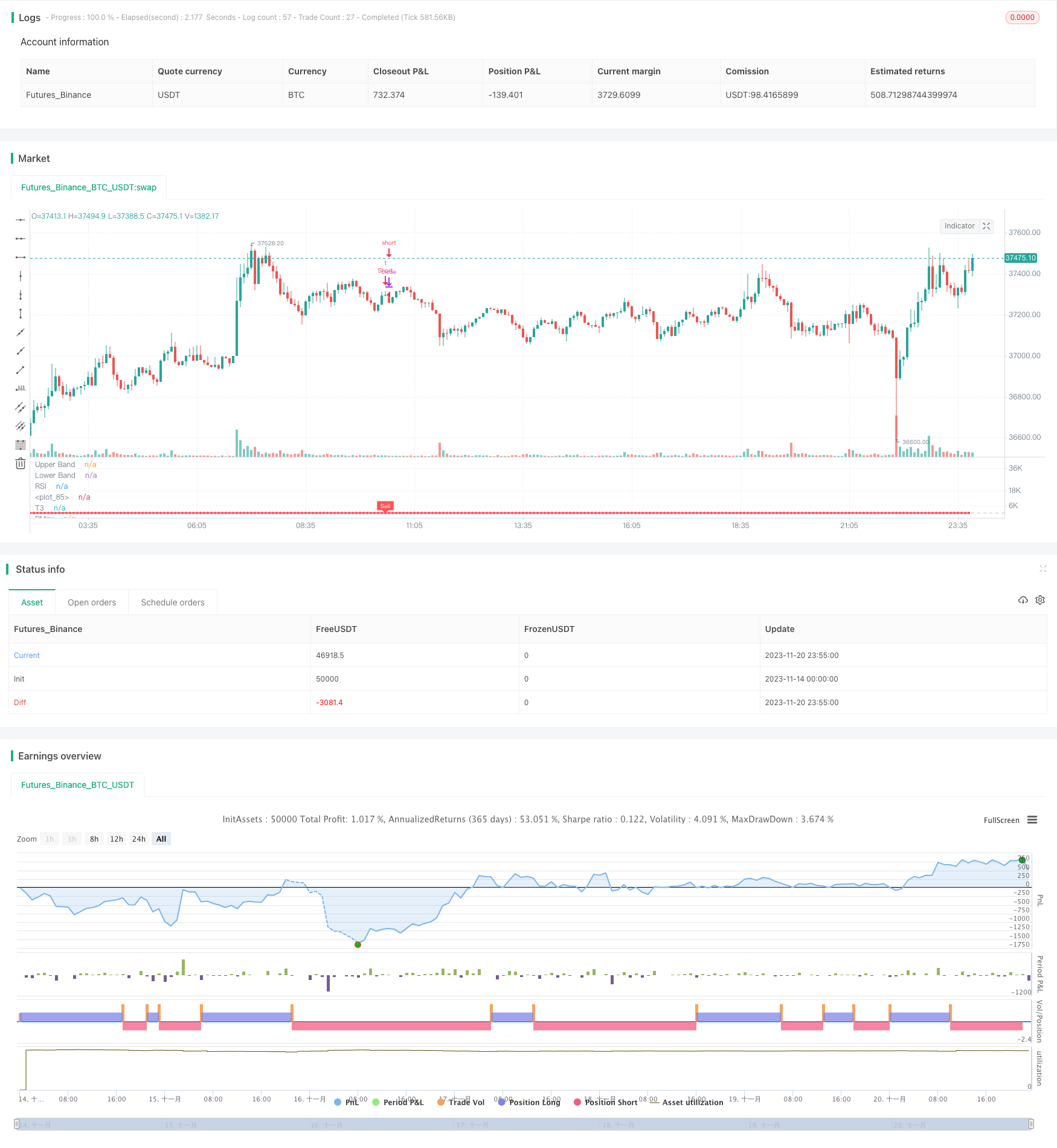

/*backtest

start: 2023-11-14 00:00:00

end: 2023-11-21 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © KivancOzbilgic

//developer: @KivancOzbilgic

//author: @KivancOzbilgic

strategy("PMax on Rsi w T3 Strategy","PmR3St.", overlay=false, precision=2)

src = input(hl2, title="Source")

Multiplier = input(title="ATR Multiplier", type=input.float, step=0.1, defval=3)

length =input(8, "Tillson T3 Length", minval=1)

T3a1 = input(0.7, "TILLSON T3 Volume Factor", step=0.1)

Periods = input(10,title="ATR Length", type=input.integer)

rsilength = input(14, minval=1, title="RSI Length")

showrsi = input(title="Show RSI?", type=input.bool, defval=true)

showsupport = input(title="Show Moving Average?", type=input.bool, defval=true)

showsignalsk = input(title="Show Crossing Signals?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off ?", type=input.bool, defval=true)

i = close>=close[1] ? close-close[1] : 0

i2 = close<close[1] ? close[1]-close : 0

Wwma_Func(src,rsilength)=>

wwalpha = 1/ rsilength

WWMA = 0.0

WWMA := wwalpha*src + (1-wwalpha)*nz(WWMA[1])

WWMA=Wwma_Func(src,rsilength)

AvUp = Wwma_Func(i,rsilength)

AvDown = Wwma_Func(i2,rsilength)

AvgUp = sma(i,rsilength)

AvgDown =sma(i2,rsilength)

k1 = high>close[1] ? high-close[1] : 0

k2 = high<close[1] ? close[1]-high : 0

k3 = low>close[1] ? low-close[1] : 0

k4 = low<close[1] ? close[1]-low : 0

AvgUpH=(AvgUp*(rsilength-1)+ k1)/rsilength

AvgDownH=(AvgDown*(rsilength-1)+ k2)/rsilength

AvgUpL=(AvgUp*(rsilength-1)+ k3)/rsilength

AvgDownL=(AvgDown*(rsilength-1)+ k4)/rsilength

rs = AvUp/AvDown

rsi= rs==-1 ? 0 : (100-(100/(1+rs)))

rsh=AvgUpH/AvgDownH

rsih= rsh==-1 ? 0 : (100-(100/(1+rsh)))

rsl=AvgUpL/AvgDownL

rsil= rsl==-1 ? 0 : (100-(100/(1+rsl)))

TR=max(rsih-rsil,abs(rsih-rsi[1]),abs(rsil-rsi[1]))

atr=sma(TR,Periods)

plot(showrsi ? rsi : na, "RSI", color=#8E1599)

band1 = hline(70, "Upper Band", color=#C0C0C0)

band0 = hline(30, "Lower Band", color=#C0C0C0)

fill(band1, band0, color=#9915FF, transp=90, title="Background")

T3e1=ema(rsi, length)

T3e2=ema(T3e1,length)

T3e3=ema(T3e2,length)

T3e4=ema(T3e3,length)

T3e5=ema(T3e4,length)

T3e6=ema(T3e5,length)

T3c1=-T3a1*T3a1*T3a1

T3c2=3*T3a1*T3a1+3*T3a1*T3a1*T3a1

T3c3=-6*T3a1*T3a1-3*T3a1-3*T3a1*T3a1*T3a1

T3c4=1+3*T3a1+T3a1*T3a1*T3a1+3*T3a1*T3a1

T3=T3c1*T3e6+T3c2*T3e5+T3c3*T3e4+T3c4*T3e3

MAvg=T3

Pmax_Func(rsi,length)=>

longStop = MAvg - Multiplier*atr

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? max(longStop, longStopPrev) : longStop

shortStop = MAvg + Multiplier*atr

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

PMax = dir==1 ? longStop: shortStop

PMax=Pmax_Func(rsi,length)

plot(showsupport ? MAvg : na, color=color.black, linewidth=2, title="T3")

pALL=plot(PMax, color=color.red, linewidth=2, title="PMax", transp=0)

alertcondition(cross(MAvg, PMax), title="Cross Alert", message="PMax - Moving Avg Crossing!")

alertcondition(crossover(MAvg, PMax), title="Crossover Alarm", message="Moving Avg BUY SIGNAL!")

alertcondition(crossunder(MAvg, PMax), title="Crossunder Alarm", message="Moving Avg SELL SIGNAL!")

alertcondition(cross(src, PMax), title="Price Cross Alert", message="PMax - Price Crossing!")

alertcondition(crossover(src, PMax), title="Price Crossover Alarm", message="PRICE OVER PMax - BUY SIGNAL!")

alertcondition(crossunder(src, PMax), title="Price Crossunder Alarm", message="PRICE UNDER PMax - SELL SIGNAL!")

buySignalk = crossover(MAvg, PMax)

plotshape(buySignalk and showsignalsk ? PMax*0.995 : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

sellSignallk = crossunder(MAvg, PMax)

plotshape(sellSignallk and showsignalsk ? PMax*1.005 : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

mPlot = plot(rsi, title="", style=plot.style_circles, linewidth=0,display=display.none)

longFillColor = highlighting ? (MAvg>PMax ? color.green : na) : na

shortFillColor = highlighting ? (MAvg<PMax ? color.red : na) : na

fill(mPlot, pALL, title="UpTrend Highligter", color=longFillColor)

fill(mPlot, pALL, title="DownTrend Highligter", color=shortFillColor)

dummy0 = input(true, title = "=Backtest Inputs=")

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromYear = input(defval = 2005, title = "From Year", minval = 2005)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToYear = input(defval = 9999, title = "To Year", minval = 2006)

Start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

Finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

Timerange() =>

time >= Start and time <= Finish ? true : false

if buySignalk

strategy.entry("Long", strategy.long,when=Timerange())

if sellSignallk

strategy.entry("Short", strategy.short,when=Timerange())