Chiến lược giao dịch theo hướng đáy đôi nhạy cảm với giá PPO

Tổng quan

Chiến lược giao dịch định hướng hai đáy của động lực nhạy cảm giá PPO là một chiến lược giao dịch theo dõi xu hướng sử dụng chỉ số động lực nhạy cảm giá để xác định hình thành hai đáy giá. Nó kết hợp phán đoán hình thành hai đáy của chỉ số PPO và phán đoán tính năng động lượng giá, để xác định chính xác vị trí của điểm đảo ngược hai đáy giá, do đó tạo ra tín hiệu giao dịch.

Nguyên tắc chiến lược

Chiến lược này sử dụng chỉ số PPO để xác định đặc điểm giá đúp, đồng thời kết hợp với giá để xác định điểm thấp nhất, theo dõi trong thời gian thực xem chỉ số PPO có đặc điểm đáy hay không. Khi chỉ số PPO có hình dạng hai đáy xoay ngược từ dưới lên, cho thấy hiện tại đang ở điểm cơ hội mua.

Mặt khác, chiến lược này kết hợp với giá trị tối thiểu để xác định giá có ở mức thấp hay không. Nếu giá ở mức thấp, chỉ số PPO sẽ tạo ra tín hiệu mua nếu có dấu hiệu đáy.

Xác định tính năng đảo ngược của chỉ số PPO và xác nhận vị trí giá, có thể xác định hiệu quả cơ hội đảo ngược giá, lọc ra một số tín hiệu giả và nâng cao chất lượng tín hiệu.

Phân tích lợi thế

Sử dụng hình dạng hai đáy của chỉ số PPO, bạn có thể xác định chính xác thời điểm mua.

Kết hợp với định vị giá, có thể lọc các tín hiệu giả tạo từ các điểm cao hơn, cải thiện chất lượng tín hiệu.

Chỉ số PPO nhạy cảm, có thể nhanh chóng nắm bắt xu hướng thay đổi giá, phù hợp để theo dõi xu hướng.

Việc sử dụng cơ chế xác nhận kép có thể giảm thiểu rủi ro giao dịch.

Rủi ro và giải pháp

Chỉ số PPO dễ tạo ra tín hiệu sai, cần được xác nhận bằng các chỉ số khác. Chỉ số đường trung bình hoặc chỉ số dao động có thể được hỗ trợ.

Sự đảo ngược hai đáy không nhất thiết phải kéo dài, có nguy cơ giảm một lần nữa. Bạn có thể thiết lập điểm dừng lỗ, tối ưu hóa quản lý vị trí.

Thiết lập tham số không chính xác có thể dẫn đến rủi ro lỗ hổng hoặc mua sai. Cần kiểm tra lặp lại để tối ưu hóa các tham số.

Lượng mã lớn hơn, có thể tiếp tục mô-đun hóa, giảm sự lặp lại của mã.

Hướng tối ưu hóa

Thêm mô-đun dừng lỗ, tối ưu hóa chiến lược quản lý vị trí.

Thêm chỉ số đường trung bình hoặc chỉ số dao động hỗ trợ xác nhận.

Mô-đun hóa mã, giảm tính toán logic lặp lại.

Tiếp tục tối ưu hóa các tham số để tăng sự ổn định.

Thử nghiệm nhiều hơn nữa các ứng dụng đánh giá.

Tóm tắt

Chiến lược giao dịch định hướng hai đáy động lực nhạy cảm giá PPO bằng cách nắm bắt đặc điểm hai đáy của chỉ số PPO, kết hợp với xác nhận kép về vị trí giá, thực hiện định vị hiệu quả về điểm biến đổi giá. So với phán đoán chỉ số đơn lẻ, có lợi thế trong việc phán đoán chính xác hơn, lọc tiếng ồn. Tuy nhiên, chiến lược này cũng có một số tín hiệu rủi ro giả, cần tiếp tục tối ưu hóa danh mục chỉ số, và được hỗ trợ bởi chiến lược quản lý vị trí nghiêm ngặt, bạn có thể kiếm được lợi nhuận ổn định trong thực tế.

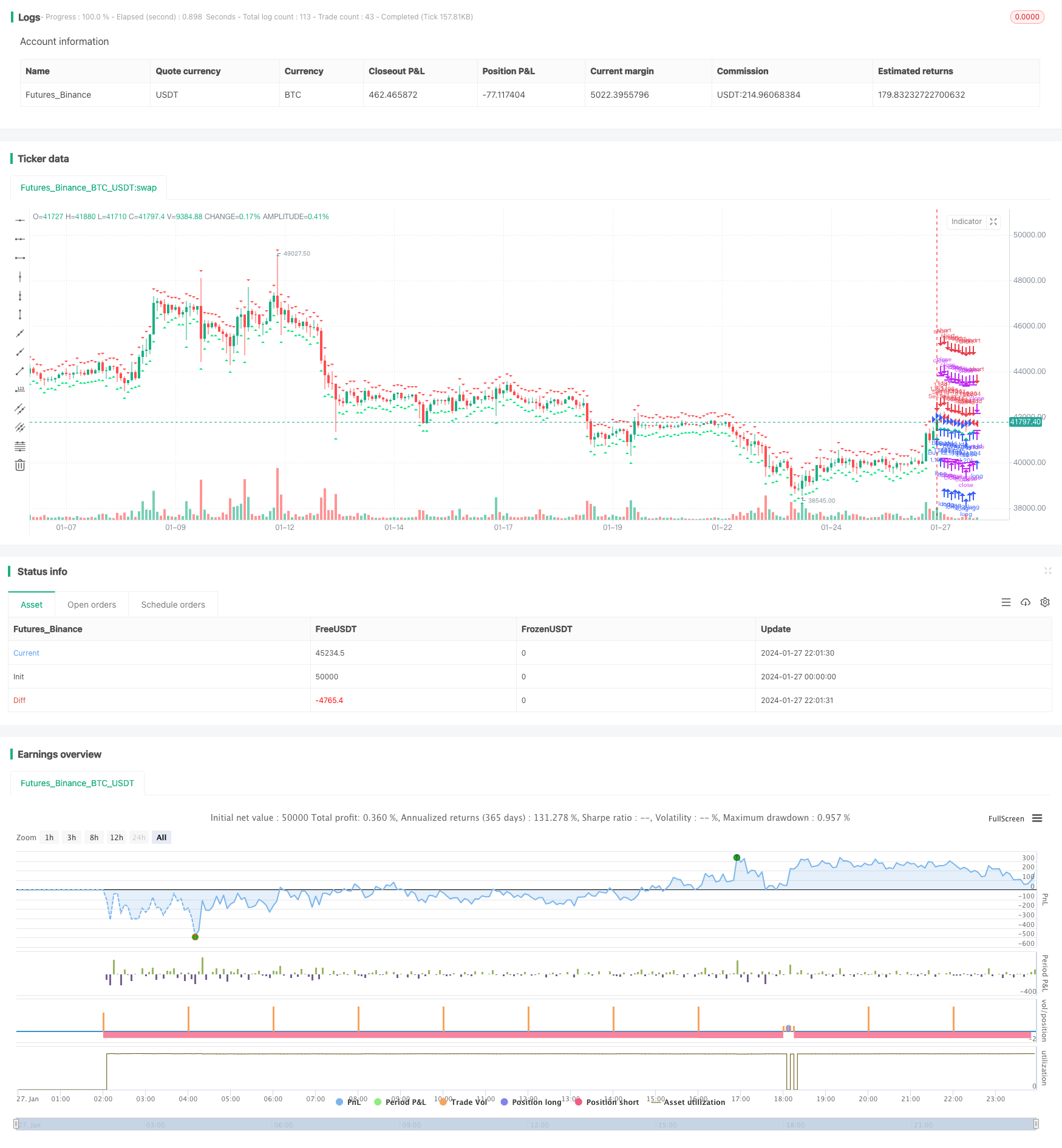

/*backtest

start: 2024-01-27 00:00:00

end: 2024-01-28 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © luciancapdefier

//@version=4

strategy("PPO Divergence ST", overlay=true, initial_capital=30000, calc_on_order_fills=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// time

FromYear = input(2019, "Backtest Start Year")

FromMonth = input(1, "Backtest Start Month")

FromDay = input(1, "Backtest Start Day")

ToYear = input(2999, "Backtest End Year")

ToMonth = input(1, "Backtest End Month")

ToDay = input(1, "Backtest End Day")

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false

source = close

topbots = input(true, title="Show PPO high/low triangles?")

long_term_div = input(true, title="Use long term divergences?")

div_lookback_period = input(55, minval=1, title="Lookback Period")

fastLength = input(12, minval=1, title="PPO Fast")

slowLength=input(26, minval=1, title="PPO Slow")

signalLength=input(9,minval=1, title="PPO Signal")

smoother = input(2,minval=1, title="PPO Smooth")

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

macd = fastMA - slowMA

macd2=(macd/slowMA)*100

d = sma(macd2, smoother) // smoothing PPO

bullishPrice = low

priceMins = bullishPrice > bullishPrice[1] and bullishPrice[1] < bullishPrice[2] or low[1] == low[2] and low[1] < low and low[1] < low[3] or low[1] == low[2] and low[1] == low[3] and low[1] < low and low[1] < low[4] or low[1] == low[2] and low[1] == low[3] and low[1] and low[1] == low[4] and low[1] < low and low[1] < low[5] // this line identifies bottoms and plateaus in the price

oscMins= d > d[1] and d[1] < d[2] // this line identifies bottoms in the PPO

BottomPointsInPPO = oscMins

bearishPrice = high

priceMax = bearishPrice < bearishPrice[1] and bearishPrice[1] > bearishPrice[2] or high[1] == high[2] and high[1] > high and high[1] > high[3] or high[1] == high[2] and high[1] == high[3] and high[1] > high and high[1] > high[4] or high[1] == high[2] and high[1] == high[3] and high[1] and high[1] == high[4] and high[1] > high and high[1] > high[5] // this line identifies tops in the price

oscMax = d < d[1] and d[1] > d[2] // this line identifies tops in the PPO

TopPointsInPPO = oscMax

currenttrough4=valuewhen (oscMins, d[1], 0) // identifies the value of PPO at the most recent BOTTOM in the PPO

lasttrough4=valuewhen (oscMins, d[1], 1) // NOT USED identifies the value of PPO at the second most recent BOTTOM in the PPO

currenttrough5=valuewhen (oscMax, d[1], 0) // identifies the value of PPO at the most recent TOP in the PPO

lasttrough5=valuewhen (oscMax, d[1], 1) // NOT USED identifies the value of PPO at the second most recent TOP in the PPO

currenttrough6=valuewhen (priceMins, low[1], 0) // this line identifies the low (price) at the most recent bottom in the Price

lasttrough6=valuewhen (priceMins, low[1], 1) // NOT USED this line identifies the low (price) at the second most recent bottom in the Price

currenttrough7=valuewhen (priceMax, high[1], 0) // this line identifies the high (price) at the most recent top in the Price

lasttrough7=valuewhen (priceMax, high[1], 1) // NOT USED this line identifies the high (price) at the second most recent top in the Price

delayedlow = priceMins and barssince(oscMins) < 3 ? low[1] : na

delayedhigh = priceMax and barssince(oscMax) < 3 ? high[1] : na

// only take tops/bottoms in price when tops/bottoms are less than 5 bars away

filter = barssince(priceMins) < 5 ? lowest(currenttrough6, 4) : na

filter2 = barssince(priceMax) < 5 ? highest(currenttrough7, 4) : na

//delayedbottom/top when oscillator bottom/top is earlier than price bottom/top

y11 = valuewhen(oscMins, delayedlow, 0)

y12 = valuewhen(oscMax, delayedhigh, 0)

// only take tops/bottoms in price when tops/bottoms are less than 5 bars away, since 2nd most recent top/bottom in osc

y2=valuewhen(oscMax, filter2, 1) // identifies the highest high in the tops of price with 5 bar lookback period SINCE the SECOND most recent top in PPO

y6=valuewhen(oscMins, filter, 1) // identifies the lowest low in the bottoms of price with 5 bar lookback period SINCE the SECOND most recent bottom in PPO

long_term_bull_filt = valuewhen(priceMins, lowest(div_lookback_period), 1)

long_term_bear_filt = valuewhen(priceMax, highest(div_lookback_period), 1)

y3=valuewhen(oscMax, currenttrough5, 0) // identifies the value of PPO in the most recent top of PPO

y4=valuewhen(oscMax, currenttrough5, 1) // identifies the value of PPO in the second most recent top of PPO

y7=valuewhen(oscMins, currenttrough4, 0) // identifies the value of PPO in the most recent bottom of PPO

y8=valuewhen(oscMins, currenttrough4, 1) // identifies the value of PPO in the SECOND most recent bottom of PPO

y9=valuewhen(oscMins, currenttrough6, 0)

y10=valuewhen(oscMax, currenttrough7, 0)

bulldiv= BottomPointsInPPO ? d[1] : na // plots dots at bottoms in the PPO

beardiv= TopPointsInPPO ? d[1]: na // plots dots at tops in the PPO

i = currenttrough5 < highest(d, div_lookback_period) // long term bearish oscilator divergence

i2 = y10 > long_term_bear_filt // long term bearish top divergence

i3 = delayedhigh > long_term_bear_filt // long term bearish delayedhigh divergence

i4 = currenttrough4 > lowest(d, div_lookback_period) // long term bullish osc divergence

i5 = y9 < long_term_bull_filt // long term bullish bottom div

i6 = delayedlow < long_term_bull_filt // long term bullish delayedbottom div

//plot(0, color=gray)

//plot(d, color=black)

//plot(bulldiv, title = "Bottoms", color=maroon, style=circles, linewidth=3, offset= -1)

//plot(beardiv, title = "Tops", color=green, style=circles, linewidth=3, offset= -1)

bearishdiv1 = (y10 > y2 and oscMax and y3 < y4) ? true : false

bearishdiv2 = (delayedhigh > y2 and y3 < y4) ? true : false

bearishdiv3 = (long_term_div and oscMax and i and i2) ? true : false

bearishdiv4 = (long_term_div and i and i3) ? true : false

bullishdiv1 = (y9 < y6 and oscMins and y7 > y8) ? true : false

bullishdiv2 = (delayedlow < y6 and y7 > y8) ? true : false

bullishdiv3 = (long_term_div and oscMins and i4 and i5) ? true : false

bullishdiv4 = (long_term_div and i4 and i6) ? true : false

bearish = bearishdiv1 or bearishdiv2 or bearishdiv3 or bearishdiv4

bullish = bullishdiv1 or bullishdiv2 or bullishdiv3 or bullishdiv4

greendot = beardiv != 0 ? true : false

reddot = bulldiv != 0 ? true : false

if (reddot and window())

strategy.entry("Buy Id", strategy.long, comment="BUY")

if (greendot and window())

strategy.entry("Sell Id", strategy.short, comment="SELL")

alertcondition( bearish, title="Bearish Signal (Orange)", message="Orange & Bearish: Short " )

alertcondition( bullish, title="Bullish Signal (Purple)", message="Purple & Bullish: Long " )

alertcondition( greendot, title="PPO High (Green)", message="Green High Point: Short " )

alertcondition( reddot, title="PPO Low (Red)", message="Red Low Point: Long " )

// plotshape(bearish ? d : na, text='▼\nP', style=shape.labeldown, location=location.abovebar, color=color(orange,0), textcolor=color(white,0), offset=0)

// plotshape(bullish ? d : na, text='P\n▲', style=shape.labelup, location=location.belowbar, color=color(#C752FF,0), textcolor=color(white,0), offset=0)

plotshape(topbots and greendot ? d : na, text='', style=shape.triangledown, location=location.abovebar, color=color.red, offset=0, size=size.tiny)

plotshape(topbots and reddot ? d : na, text='', style=shape.triangleup, location=location.belowbar, color=color.lime, offset=0, size=size.tiny)

//barcolor(bearishdiv1 or bearishdiv2 or bearishdiv3 or bearishdiv4 ? orange : na)

//barcolor(bullishdiv1 or bullishdiv2 or bullishdiv3 or bullishdiv4 ? fuchsia : na)

//barcolor(#dedcdc)