গতিশীল গড় মূল্য ট্র্যাকিং কৌশল

ওভারভিউ

এই কৌশলটির মূল ধারণাটি হ’ল যখন শেয়ারের দাম একটি নির্দিষ্ট পরিমাণে নেমে আসে, তখন ধীরে ধীরে হিজড়া বাড়ানো যায়, যার ফলে গড় হোল্ডিং ব্যয় হ্রাস করার উদ্দেশ্য অর্জন করা যায়। যখন দামটি পুনরুদ্ধার হয়, তখন গড় হোল্ডিং ব্যয় কম হওয়ার কারণে উচ্চতর আয় পাওয়া যায়।

কৌশল নীতি

যখন শেয়ারের দাম প্রথমবারের মতো 20 দিনের সরল চলমান গড় অতিক্রম করে, তখন আরও পজিশন খোলার জন্য। যদি এর পরে শেয়ারের দামের পতন সেট করা ক্ষতির শতাংশ, যেমন 10% পৌঁছে যায়, তবে নির্দিষ্ট অনুপাতের পজিশনটি বাড়িয়ে দিন, যেমন 50% বর্তমান অবস্থান। এটি গড় পজিশন হোল্ডিং ব্যয় হ্রাস করতে পারে। যখন শেয়ারের দাম সেট করা স্টপ পয়েন্ট পৌঁছে যায়, যেমন গড় পজিশন হোল্ডিং ব্যয়ের চেয়ে 10% বেশি, তখন সমস্ত পজিশন বন্ধ হয়ে যায়।

বিশেষত, কৌশল ফাংশনটি প্যারামিটারগুলি সেট করে যেমন সর্বাধিক 4 টি বাড়ানোর অনুমতি দেওয়া হয়, অবস্থান গণনা করা হয় দখলকৃত মূলধনের শতাংশ হিসাবে, প্রাথমিক খোলার অবস্থান 10%। 20 দিনের সরল চলমান গড় পান, যখন সমাপ্তির দামের গড়টি অতিক্রম করে এবং কোনও অবস্থান নেই তখন অতিরিক্ত অবস্থান খোলার। তারপরে পজিশনের ভাসমান লাভ-ক্ষতির অনুপাতটি গণনা করুন, যদি লক্ষ্যমাত্রার ক্ষতির শতাংশটি অর্জন করা হয় তবে লক্ষ্যমাত্রা বাড়ানোর অনুপাত অনুসারে পজিশন চালিয়ে যান, যতক্ষণ না স্টকটি বিপরীত হয়।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হ’ল, যখন বাজারের পরিস্থিতি খারাপ হয়, তখন গড় পজিশন হোল্ডিংয়ের ব্যয় হ্রাস করতে পারে, যখন বাজারের পরিস্থিতি ভাল হয় তখন আরও বেশি আয় করা যায় এবং ক্ষতি কমিয়ে আনা যায়। সরল সরল স্টপ ক্ষতির তুলনায়, এই কৌশলটি পরিস্থিতিকে আরও ভালভাবে ধরে রাখতে পারে, যখন শেয়ারের দাম অব্যাহত থাকে তখন বাধ্যতামূলকভাবে বন্ধ হয়ে যায় না।

একই সময়ে, এই কৌশলটি একাধিক পজিশনিংয়ের অনুমতি দেয়, বাজারের বিপরীত সময়ের ব্যবধানকে সর্বাধিক করে তোলে এবং ধীরে ধীরে পজিশনগুলিকে সামঞ্জস্য করে। এটি একবারে প্রচুর পরিমাণে পজিশনিংয়ের চেয়ে কম ব্যয়বহুল এবং বেশিরভাগ বিনিয়োগকারীদের তহবিলের শক্তির সাথে আরও বেশি সামঞ্জস্যপূর্ণ।

ঝুঁকি বিশ্লেষণ

অবশ্যই, যদি বাজারের অবস্থা অব্যাহত থাকে, তবে এই কৌশলটি উল্লেখযোগ্য ক্ষতির ঝুঁকি নিয়ে আসে। বিশেষত একটি ভালুক বাজারে, শেয়ারের দামের পতন আমাদের কল্পনার চেয়ে অনেক বেশি হতে পারে। তাই ঝুঁকি গ্রহণযোগ্য সীমার মধ্যে রাখার জন্য যুক্তিসঙ্গতভাবে হারের পরিমাণ এবং সংখ্যা নির্ধারণ করা উচিত।

একই সময়ে, আমরা লক্ষ্য করব যে যদি সমস্ত বিনিয়োগকারীরা এই কৌশলটি গ্রহণ করেন তবে যখন বিপুল সংখ্যক বিনিয়োগকারীরা লক্ষ্য শতাংশে পৌঁছে যায়, তখন একটি সম্মিলিত পজিশনিং হতে পারে। এটি শেয়ারের দামকে বাড়িয়ে তুলবে এবং অযৌক্তিক স্বল্পমেয়াদী প্রতিক্রিয়া তৈরি করবে। যদি আমরা সময়সীমাটি পরীক্ষা না করি তবে আমরা পরিস্থিতিটি ভুলভাবে বিচার করতে পারি এবং পজিশনিং চালিয়ে যেতে পারি। ফলস্বরূপ, বড় পতন আবার যখন আসে তখন আইজোন্টাল লাইনটি আরও বেশি ক্ষতিগ্রস্থ হয়।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলিতে উন্নত করা যেতে পারেঃ

ডায়নামিক অ্যাডজাস্টমেন্ট ইনহিবিটরিরি। বড় শেয়ারের গতির উপর নির্ভর করে পরবর্তী অ্যাডজাস্টমেন্টের অনুপাতটি রিয়েল-টাইমে সামঞ্জস্য করা যেতে পারে।

সংখ্যাসূচক সূচকগুলির সাথে মিলিত। উদাহরণস্বরূপ, ট্র্যাফিকের পরিমাণটি স্পষ্টভাবে বাড়িয়ে দেওয়া যেতে পারে যাতে বিপরীত সিগন্যালটি নিশ্চিত করা যায় এবং ভুল বিচার এড়ানো যায়।

ট্র্যাকিং স্টপ ব্যবহার করুন। স্টকিংয়ের পরে ধীরে ধীরে স্টপ গ্রহণ করুন, যাতে ক্ষতির নিয়ন্ত্রণ নির্দিষ্ট পরিসরে থাকে।

সারসংক্ষেপ

ডায়নামিক গড় মূল্য ট্র্যাকিং কৌশলটি হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল্ডিংয়ের জন্য হোল

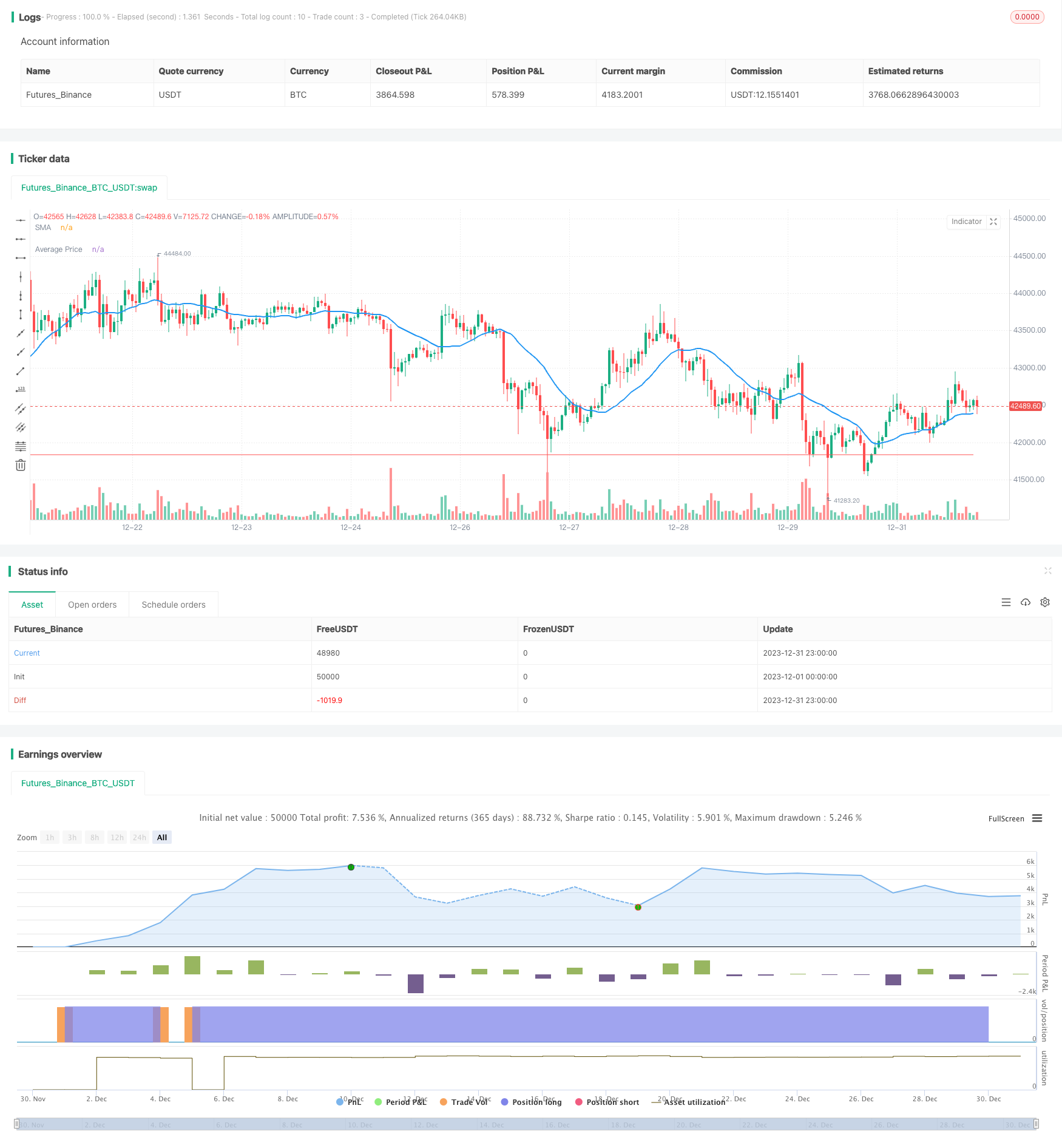

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

// ########################################################################## //

//

// This scipt is intended to demonstrate how pyramiding can be used to average

// down a position.

//

// We will buy when a stock closes above its 20 day MA and Average down if

// the trade does not go in our favor. We will hold until a profit is made.

// (which could mean we hold forever)

//

// ########################################################################## //

strategy("Average Down", overlay=true )

// Date Ranges

from_month = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

from_day = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

from_year = input(defval = 2010, title = "From Year")

to_month = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

to_day = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

to_year = input(defval = 9999, title = "To Year")

start = timestamp(from_year, from_month, from_day, 00, 00) // backtest start window

finish = timestamp(to_year, to_month, to_day, 23, 59) // backtest finish window

window = true

// Strategy Inputs

target_perc = input(-10, title='Target Loss to Average Down (%)', maxval=0)/100

take_profit = input(10, title='Target Take Profit', minval=0)/100

target_qty = input(50, title='% Of Current Holdings to Buy', minval=0)/100

sma_period = input(20, title='SMA Period')

// Get our SMA, this will be used for our first entry

ma = sma(close,sma_period)

// Calculate our key levels

pnl = (close - strategy.position_avg_price) / strategy.position_avg_price

take_profit_level = strategy.position_avg_price * (1 + take_profit)

// First Position

first_long = crossover(close, ma) and strategy.position_size == 0 and window

if (first_long)

strategy.entry("Long", strategy.long)

// Average Down!

if (pnl <= target_perc)

qty = floor(strategy.position_size * target_qty)

strategy.entry("Long", strategy.long, qty=qty)

// Take Profit!

strategy.exit("Take Profit", "Long", limit=take_profit_level)

// Plotting

plot(ma, color=blue, linewidth=2, title='SMA')

plot(strategy.position_avg_price, style=linebr, color=red, title='Average Price')