Handelsstrategie mit doppeltem gleitenden Durchschnitt und oszillierendem Effekt

Überblick

Die Doppel-Gleichgewichts-Schock-Trading-Strategie erzeugt Handelssignale, um in schwankenden Situationen zu profitieren, indem sie den beweglichen Durchschnitt des 2⁄20-Index und den Schwankungsindikator für die Selbstanpassung der Preisschleife verwendet. Die Strategie gilt hauptsächlich für Märkte mit deutlichen Schwankungen wie Aktienindizes, Devisen, Waren und digitale Währungen.

Strategieprinzip

Die Doppel-Evenline-Shock-Trading-Strategie besteht aus zwei Teilen:

Der 2⁄20 Index Moving Average. Der Indikator erzeugt ein Kaufsignal, wenn der Preis über die 20-Tage-Linie steigt und nicht über die 2-Tage-Linie fällt. Erzeugt ein Verkaufssignal, wenn der Preis über die 2-Tage-Linie fällt und nicht über die 20-Tage-Linie steigt.

Der Indikator konstruiert eine Preisbandbreite basierend auf den Preisschwankungen und beurteilt die Marktwendepunkte durch den Preisbruch nach oben oder unten, um Kauf- und Verkaufssignale zu erzeugen.

Die Dual Average Line Shake Trading Strategie erzeugt die tatsächlichen Handelssignale, um die Strategie zu verwirklichen. Dies kann die Qualität der Signale verbessern, indem einige unwirksame Signale effektiv gefiltert werden.

Analyse der Stärken

Die Doppel-Linienwanderung-Handelsstrategie kombiniert die Vorteile von Linienwanderungs- und Volatilitätsindikatoren und weist folgende Merkmale auf:

Zuverlässiges Handelssignal. Doppelte Messwerterprüfung erhöht die Signalqualität und filtert ungültige Signale effektiv.

Anpassung an Erschütterungen. Die Kombination von Mittellinien und Preisbandindikatoren ermöglicht eine genaue Bestimmung der Wendepunkte in Erschütterungen.

Die Häufigkeit der Operationen ist moderat. Eine zweigezifische Moving-Average-Strategie verringert das Auftreten von ungültigen Transaktionen.

Einfache Implementierung von automatischen Transaktionen. Die Signalregeln sind klar, die Parameter sind einfach einzustellen, und es ist einfach zu programmieren, um automatische Transaktionen durchzuführen.

Risikoanalyse

Die Risiken einer doppelten Meselinie-Schock-Trading-Strategie sind:

Die Signalverzögerung ist möglicherweise größer. Die doppelte Kennzahlenkombination filtert die Signale und verpasst möglicherweise die Gelegenheit, die Preise schnell umzukehren.

Die Strategie hängt hauptsächlich von der Erschütterung der Erschütterung ab. Wenn die Erschütterung nachlässt, werden die Handelssignale und die Gewinnmöglichkeiten reduziert.

Der Einfluss der Parameteroptimierung ist signifikant. Die Einstellung der Indikatorparameter hat einen großen Einfluss auf die Handelsergebnisse. Eine Systemoptimierung ist erforderlich, um die optimalen Parameter zu bestimmen.

Um diese Risiken anzugehen, kann man sich an die Veränderungen der Marktumgebung anpassen und gleichzeitig eine Stop-Loss-Strategie einführen, um das Verlustrisiko zu kontrollieren.

Optimierungsrichtung

Eine doppelte Meselinie-Schock-Trading-Strategie kann in folgenden Bereichen optimiert werden:

Test mehr Kombinationen von Mittellinien und Preisbändern. Systematische Tests von Mittellinien und Preisbändern unterschiedlicher Länge auf optimale Kombinationen.

Hinzufügen eines Filtersignals für die Transaktionsmenge. In Kombination mit einem außergewöhnlichen Filtersignal für die Transaktionsmenge und einem Filtersignal für die Durchschnittspreise kann die Signalqualität weiter verbessert werden.

Einrichtung eines dynamischen Stop-Loss-Mechanismus. Wenn die Marktschwankungen nachlassen, wird der Stop-Loss-Punkt entsprechend gehärtet, um Einzelverluste zu verringern.

In Kombination mit Deep-Learning-Modellen. Verwenden Sie Deep-Learning-Modelle wie LSTM, um Handelssignale zu verifizieren und die Strategie intelligenter zu machen.

Zusammenfassen

Die Doppel-Gleichgewichts-Schwankungen-Handelsstrategie erzeugt durch die Kombination von 2⁄20-Index-Moving Average und Adaptive Price-Band-Schwankungen-Indikatoren ein hochwertiges Schwankungen-Handelssignal, das sich an stark volatile Märkte wie Aktienindizes, Devisen und Rohstoffe anpasst. Die Strategie hat die Vorteile einer hohen Signalqualität und einer einfachen Automatisierung. Gleichzeitig muss auf die Risiken der verzögerten Identifizierung von Wendepunkten und der dynamischen Anpassung der Parameter geachtet werden.

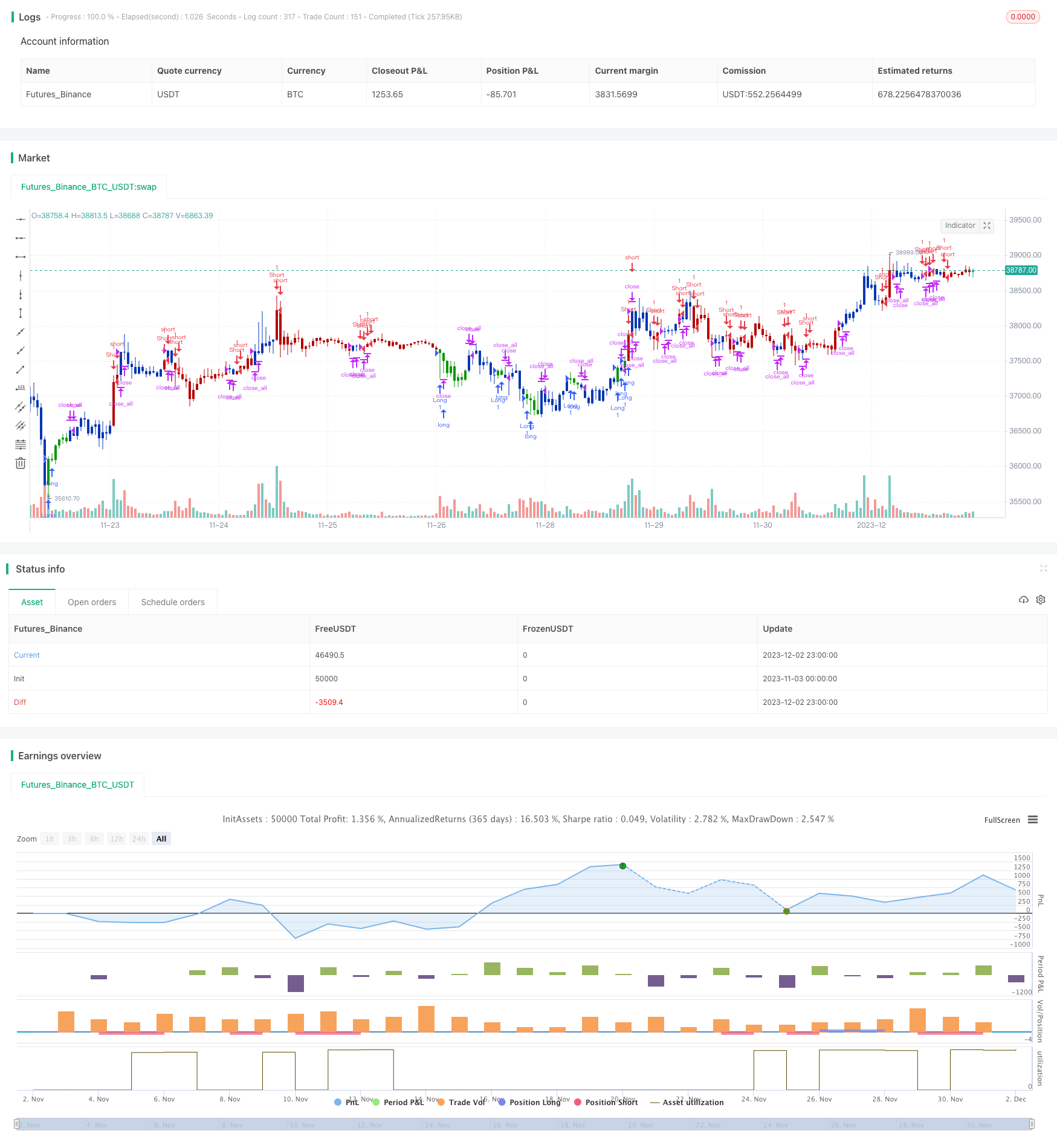

/*backtest

start: 2023-11-03 00:00:00

end: 2023-12-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 02/03/2022

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This indicator plots 2/20 exponential moving average. For the Mov

// Avg X 2/20 Indicator, the EMA bar will be painted when the Alert criteria is met.

//

// Second strategy

// The adaptive price zone (APZ) is a volatility-based technical indicator that helps investors

// identify possible market turning points, which can be especially useful in a sideways-moving

// market. It was created by technical analyst Lee Leibfarth in the article “Identify the

// Turning Point: Trading With An Adaptive Price Zone,” which appeared in the September 2006 issue

// of the journal Technical Analysis of Stocks and Commodities.

// This indicator attempts to signal significant price movements by using a set of bands based on

// short-term, double-smoothed exponential moving averages that lag only slightly behind price changes.

// It can help short-term investors and day traders profit in volatile markets by signaling price

// reversal points, which can indicate potentially lucrative times to buy or sell. The APZ can be

// implemented as part of an automated trading system and can be applied to the charts of all tradeable assets.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

EMA20(Length) =>

pos = 0.0

xPrice = close

xXA = ta.ema(xPrice, Length)

nHH = math.max(high, high[1])

nLL = math.min(low, low[1])

nXS = nLL > xXA or nHH < xXA ? nLL : nHH

iff_1 = nXS < close[1] ? 1 : nz(pos[1], 0)

pos := nXS > close[1] ? -1 : iff_1

pos

APZ(nPeriods,nBandPct) =>

pos = 0.0

xHL = high - low

nP = math.ceil(math.sqrt(nPeriods))

xVal1 = ta.ema(ta.ema(close,nP), nP)

xVal2 = ta.ema(ta.ema(xHL,nP), nP)

UpBand = nBandPct * xVal2 + xVal1

DnBand = xVal1 - nBandPct * xVal2

pos := low < DnBand ? 1 : high > UpBand ? -1 : pos[1]

pos

strategy(title='Combo 2/20 EMA & Adaptive Price Zone', shorttitle='Combo', overlay=true)

var I1 = '●═════ 2/20 EMA ═════●'

Length = input.int(14, minval=1, group=I1)

var I2 = '●═════ Adaptive Price Zone ═════●'

nPeriods = input(20)

nBandPct = input(2)

var misc = '●═════ MISC ═════●'

reverse = input.bool(false, title='Trade reverse', group=misc)

var timePeriodHeader = '●═════ Time Start ═════●'

d = input.int(1, title='From Day', minval=1, maxval=31, group=timePeriodHeader)

m = input.int(1, title='From Month', minval=1, maxval=12, group=timePeriodHeader)

y = input.int(2005, title='From Year', minval=0, group=timePeriodHeader)

StartTrade = time > timestamp(y, m, d, 00, 00) ? true : false

posEMA20 = EMA20(Length)

prePosAPZ = APZ(nPeriods,nBandPct)

iff_1 = posEMA20 == -1 and prePosAPZ == -1 and StartTrade ? -1 : 0

pos = posEMA20 == 1 and prePosAPZ == 1 and StartTrade ? 1 : iff_1

iff_2 = reverse and pos == -1 ? 1 : pos

possig = reverse and pos == 1 ? -1 : iff_2

if possig == 1

strategy.entry('Long', strategy.long)

if possig == -1

strategy.entry('Short', strategy.short)

if possig == 0

strategy.close_all()

barcolor(possig == -1 ? #b50404 : possig == 1 ? #079605 : #0536b3)