Drei gleitende Durchschnitte mit geringer Latenz und schneller Handelsstrategie

Strategieprinzip

Die Strategie verwendet drei niedrige zeitlich verlängerte Moving Averages, darunter 12-, 26- und 55-Zyklen-Low-Time-Late-Tema-Mittelwerte. Diese drei Mittelwerte repräsentieren jeweils die schnellen Mittelwerte, die mittleren Mittelwerte und die langsamen Mittelwerte. Ein Kaufsignal wird erzeugt, wenn der schnelle Mittelwert die mittlere Mittelwerte überschreitet; ein Verkaufsignal wird erzeugt, wenn der schnelle Mittelwert die mittlere Mittelwerte unterschreitet.

Der Code definiert die Templatefunktion tema () zur Berechnung der mittleren TEMA-Linien mit geringer Zeitverzögerung. Die Formel lautet: TEMA = 2*EMA - EMA ((EMA), mit dem sekundären Index Moving Average EWMA berechnet wird, ist im Wesentlichen ein doppelter Index Smooth Moving Average, dessen Hauptvorteil darin besteht, dass die Verzögerung erheblich reduziert wird. Dadurch kann schneller auf Preisänderungen reagiert werden und die Echtzeit von Handelssignalen verbessert werden.

Insbesondere wird die Strategie auf folgende Weise beurteilt: Ein Kaufsignal wird erzeugt, wenn die schnelle Durchschnittslinie auf der schnellen Durchschnittslinie überschritten wird und die schnelle Durchschnittslinie über der langsamen Durchschnittslinie liegt. Ein Verkaufssignal wird erzeugt, wenn die schnelle Durchschnittslinie unter der schnellen Durchschnittslinie überschritten wird und die schnelle Durchschnittslinie unter der langsamen Durchschnittslinie liegt.

Analyse der Stärken

Der größte Vorteil dieser Strategie liegt in der schnellen und präzisen Ausstiegs- und Eintrittsentscheidung. Die Drei-Gleichung-Niedrigzeitverzögerung reduziert die Verzögerung erheblich und kann schnell auf Preisänderungen reagieren. Die Drei-Gleichung-Linie wird gleichzeitig zur Kreuzung von Urteilen verwendet, um Fehlentscheidungen zu vermeiden.

Die Strategie ist außerdem geeignet für Hochfrequenz-Handel, um kurzfristige Preisschwankungen zu profitieren. Durch den schnellen Einstieg und Ausstieg kann man in einem stark volatilen Markt profitieren.

Risikoanalyse

Das größte Risiko dieser Strategie besteht darin, dass ein möglicher Ultra-Short-Sharing auftritt. Die Drei-Mitteln-Low-Delay-Design entscheidet, dass es sehr empfindlich auf Preisänderungen reagiert, was in einigen Märkten zu einem Ultra-Short-Schwanken führt. In diesem Fall ist es leicht, eingeschlossen zu werden.

Außerdem werden bei Hochfrequenz-Trading höhere Gebühren und Slippings gezahlt. Bei geringer Profitabilität ist es leicht, von den Gebühren für den Handel umgekehrt zu arbitragieren.

Darüber hinaus erfordert die Strategie eine hohe Kapazität für die Echtzeitüberwachung der Händler, die Stop-Loss- und Stop-Stop-Punkte müssen zeitnah aktualisiert werden.

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

Optimierung der Periodiparameter der Tri-Median-Linie, um sie besser an die Merkmale der verschiedenen Märkte anzupassen;

Erhöhung der Volatilitäts- oder Volumenindikatoren zur Bestätigung von Signalen, um eine Schwankung bei einem Erschütterungsschub zu vermeiden;

Die Einführung von Stop-Loss-Stopp-Mechanismen in Verbindung mit weiteren Faktoren, um eine dynamische Nachverfolgung zu ermöglichen;

Optimierung der Positionsverwaltung und Kontrolle des Einzelschuldenrisikos durch Mittelverwaltung;

Dynamische Optimierung der Strategieparameter in Kombination mit Machine Learning-Algorithmen.

Zusammenfassen

Diese Strategie ist eine schnelle Handelsstrategie, die bei niedrigen Dreigrad-Niedrigzeiten verzögert wird. Sie ist durch eine niedrige Verzögerung entworfen, um einen schnellen Ausgang zu ermöglichen und ist für den Hochfrequenzhandel geeignet. Die größte Stärke der Strategie ist die schnelle Genauigkeit der Signalbestimmung, die größte Schwäche ist die Leichtigkeit, sich in den Schaukelzuständen zu verstecken.

||

The strategy is named “Low Lag Triple Moving Average Fast Trading Strategy”. Its main idea is to determine entries and exits based on the golden cross and death cross of three moving averages with different parameters and low lag design.

Strategy Principle

The strategy uses three low-lag moving averages, including 12-, 26-, and 55-period low-lag TEMA. These three MAs represent fast, medium and slow MAs. When the fast MA crosses over the medium MA, a buy signal is generated. When the fast MA crosses below the medium MA, a sell signal is generated. By using the crossover of the three MAs to determine market entry and exit points, high frequency trading can be achieved.

The template function tema() is defined in the code to calculate the low-lag TEMA. Its calculation formula is: TEMA = 2*EMA - EMA(EMA). It uses the double exponential moving average EWMA for calculation. Essentially it is a double smoothed EMA with the main merit of largely reducing the lagging effect. Thus it can respond to price changes faster and improve the timeliness of trading signals.

Specifically, the entry rules of this strategy are: when the fast MA crosses over the medium MA and the fast MA is above the slow MA, a buy signal is generated. When the fast MA crosses below the medium MA and the fast MA is below the slow MA, a sell signal is generated.

Advantage Analysis

The biggest advantage of this strategy is that the entries and exits are determined quickly and accurately. The low-lag design of the three MAs greatly reduces the lagging effect so that they can respond to price changes rapidly. Also, using the crossover of three MAs to determine signals avoids false signals.

In addition, this strategy is suitable for high-frequency trading to capture profits from short-term price fluctuations. Through fast entries and exits it can profit from high volatility markets.

Risk Analysis

The biggest risk is that ultra short-term whipsaws may occur. Due to the high sensitivity to price changes from the low-lag design, some markets may experience high-frequency oscillations. Then whipsaws are very likely to happen.

Also, high-frequency trading requires paying relatively high commissions and slippage costs. If the profiting ability is insufficient, it is easy to suffer losses from the trading costs.

Moreover, this strategy requires the trader to have strong real-time monitoring abilities to update the stop loss and take profit timely.

Optimization Directions

The strategy can be optimized from the following aspects:

Optimize the period parameters of the three MAs to better suit different market characteristics.

Add volatility indicators or volume indicators to confirm signals and avoid whipsaws in ranging markets.

Incorporate more factors to set up dynamic trailing stop mechanisms.

Optimize position sizing to control single trade risks through money management techniques.

Incorporate machine learning algorithms to dynamically optimize the strategy parameters.

Conclusion

This is a low-lag triple moving average fast trading strategy. Through its low-lag design, fast entries and exits can be achieved, which is suitable for high-frequency trading to capture short-term opportunities. The biggest advantage of this strategy is that its signal determination is fast and accurate. The biggest disadvantage is that it is prone to be whipsawed in ranging markets. This article comprehensively summarizes this trading strategy through detailed analysis of its rationale, advantages, risks and optimization directions.

[/trans]

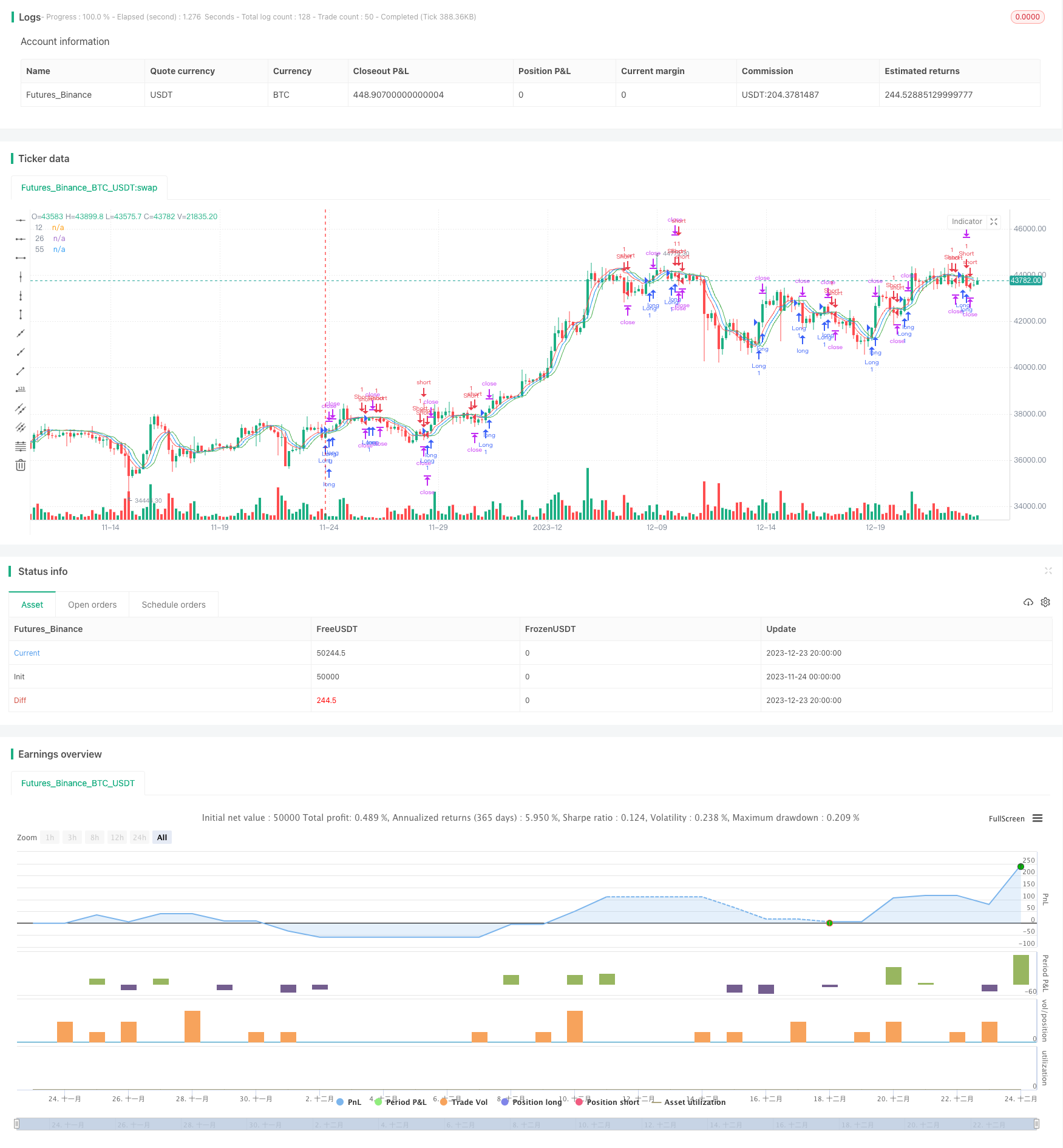

/*backtest

start: 2023-11-24 00:00:00

end: 2023-12-24 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("scalping low lag tema etal", shorttitle="Scalping tema",initial_capital=10000, overlay=true)

mav = input(title="Moving Average Type", defval="temadelay", options=["nkclose", "ema", "emadelay", "fastema", "tema", "temadelay"])

lenb = 3

N = input(8)

K = input(1.2)

fracCap = input(1.0)

in = close + K*mom(close,N)

source = close

length = 8

sigma = 12.0

offset = 0.9

p = 4

// length = 10

// sigma = 6.0

// offset = 0.85

tema(src,len) => fastemaOut = 2*ema(src, len) - ema(ema(src, len), len)

a = 0.0

b = 0.0

c = 0.0

if mav == "nkclose"

a := ema(in, 12)

b := a[1]

c := a[2]

if mav == "ema"

a := ema(close, 12)

b := ema(close, 26)

c := ema(close, 55)

if mav == "emadelay"

a := ema(close, 12)

b := a[1]

c := a[2]

if mav == "fastema"

a := ema(in, 12)

b := ema(in, 26)

c := ema(in, 55)

if mav == "tema"

a := tema(close, 12)

b := tema(close, 26)

c := tema(close, 55)

if mav == "temadelay"

a := tema(close, 12)

b := a[1]

c := a[2]

TP = input(200)

SL = input(130)

TS = input(1)

// TP = input(50)

// SL = input(110)

// TS = input(1)

orderSize = floor((fracCap * strategy.equity) / close)

long = cross(a, c) and a > b

short = cross(a, c) and a < b

plot(a, title="12", color=color.red, linewidth=1)

plot(b, title="26", color=color.blue, linewidth=1)

plot(c, title="55", color=color.green, linewidth=1)

strategy.entry("Long", strategy.long, qty=orderSize, when=long)

strategy.entry("Short", strategy.short, qty=orderSize, when=short)

// strategy.entry("Long", strategy.long, 100.0, when=long)

// strategy.entry("Short", strategy.short, 100.0, when=short)

// strategy.entry("Long", strategy.long, 100.0, when=long)

// strategy.entry("Short", strategy.short, 100.0, when=short)

// strategy.entry("Long", strategy.long, 1.0, when=long)

// strategy.entry("Short", strategy.short, 1.0, when=short)

TPP = (TP > 0) ? TP : na

SLP = (SL > 0) ? SL : na

TSP = (TS > 0) ? TS : na

// strategy.exit("Close Short", "Short", qty_percent=100, profit=TPP, loss=SLP, trail_points=TSP, when=long)

// strategy.exit("Close Long", "Long", qty_percent=100, profit=TPP, loss=SLP, trail_points=TSP, when=short)

// strategy.exit("Close Long", "Long", qty_percent=100, profit=TPP, loss=SLP, trail_points=TSP, when=long[1])

// strategy.exit("Close Short", "Short", qty_percent=100, profit=TPP, loss=SLP, trail_points=TSP, when=short[1])

strategy.exit("Close Long", "Long", qty_percent=100, profit=TPP, loss=SLP, trail_points=TSP)

strategy.exit("Close Short", "Short", qty_percent=100, profit=TPP, loss=SLP, trail_points=TSP)