Estrategia de seguimiento de tendencia de media móvil con transformada de Fourier de baja frecuencia

Descripción general

La estrategia es una estrategia de seguimiento de tendencias que utiliza la variación de la hoja de cálculo de baja frecuencia para extraer el componente de tendencia de baja frecuencia de la secuencia de precios, combinado con tres medias móviles rápidas y lentas para permitir la identificación de tendencias y la generación de señales de negociación. Hacer más cuando la MA rápida atraviesa la MA media y el precio es superior a la MA lenta, y hacer vacío cuando la MA rápida atraviesa la MA media y el precio es inferior a la MA lenta.

Principio de estrategia

El uso de la conversión de las hojas de la barra de baja frecuencia para extraer los componentes de la tendencia de baja frecuencia de la secuencia de precios. La conversión de las hojas de la barra de baja frecuencia puede filtrar eficazmente el ruido de alta frecuencia, lo que hace que la señal de tendencia extraída sea más uniforme.

Los tres promedios móviles rápidos y lentos para determinar la tendencia. Entre ellos, el MA lento es de 200 ciclos, el MA medio es de 20 ciclos y el MA rápido es de 5 ciclos. El MA lento filtra el ruido, el MA medio capta el giro de la tendencia y el MA rápido emite una señal de negociación.

Cuando el MA rápido atraviesa el MA medio y el precio es más alto que el MA lento, juzgue que el mercado entra en una tendencia alcista, haga más; cuando el MA rápido atraviesa el MA medio y el precio es más bajo que el MA lento, juzgue que el mercado entra en una tendencia descendente, haga hueco.

La estrategia es una estrategia de seguimiento de tendencias, donde se mantiene una posición durante el mayor tiempo posible para obtener ganancias en la tendencia.

Análisis de las ventajas

El uso de la conversión de la lámina de la barra de baja frecuencia filtra eficazmente el ruido de alta frecuencia, lo que hace que las señales de tendencia identificadas sean más fiables y estables.

El uso de MA rápido o lento es efectivo para juzgar el giro de la tendencia del mercado, evitando señales falsas. La configuración de los parámetros de MA lento es más grande y filtra el ruido de manera efectiva.

Esta estrategia tiene una clara ventaja de seguir la tendencia de la línea media y larga. Cuando se juzga que el mercado está en una tendencia, se mantiene la posición de seguimiento de la tendencia, con lo que se obtiene un beneficio adicional.

La estrategia tiene un gran espacio para optimizar los parámetros, los usuarios pueden ajustar los parámetros según las diferentes variedades y períodos, y es muy adaptable.

Análisis de riesgos

Como estrategia de seguimiento de tendencias, la estrategia no puede juzgar y reaccionar de manera efectiva a los cambios de tendencia provocados por eventos inesperados, lo que puede aumentar las pérdidas.

En situaciones de crisis, esta estrategia produce más operaciones ganadoras y pérdidas. Pero, finalmente, todavía es posible obtener ganancias, lo que requiere cierta resistencia psicológica.

Las estrategias tradicionales de seguimiento de tendencias son propensas a la formación de cloruro de sodio, y la salida temprana de la tendencia es un problema que la estrategia necesita resolver.

Se puede configurar un stop loss para controlar las pérdidas individuales. También se puede incluir en la retroevaluación la prueba de eventos inesperados para evaluar la resistencia al riesgo de la estrategia.

Dirección de optimización

Prueba diferentes algoritmos de media móvil para adaptarte a más variedades y períodos.

Aumentar las estrategias de detención de pérdidas, como el alto de pérdidas y la salida de pérdidas continuas, y controlar el riesgo.

Aumentar los indicadores de intensidad de tendencias para evitar exceso de operaciones en momentos de crisis y de tendencias débiles.

La adición de modelos de aprendizaje automático para juzgar el giro de tendencia, permite que las estrategias tengan cierta capacidad de adaptación a eventos inesperados.

Resumir

La estrategia de cambio de tendencia de la hoja de la barra de baja frecuencia sigue el movimiento de la media estrategia, con la ventaja de filtrar el ruido, la identificación de la tendencia, el seguimiento de la tendencia, es adecuado para la línea media larga. Como una estrategia de seguimiento de la tendencia, que se enfrenta principalmente a los riesgos de la tendencia de reversión y la oscilación continua. Estos riesgos tienen una cierta estrategia de respuesta.

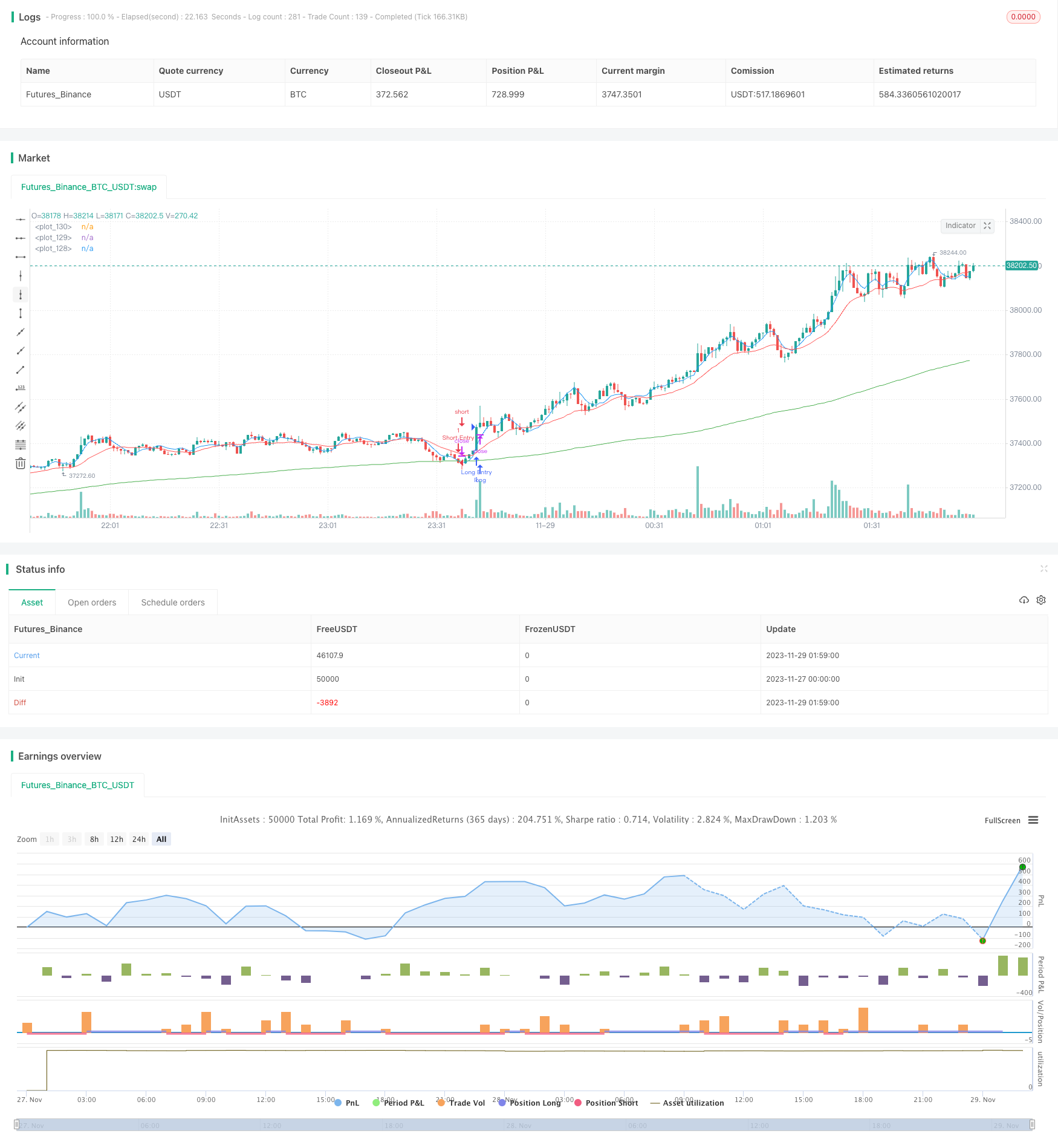

/*backtest

start: 2023-11-27 00:00:00

end: 2023-11-29 02:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © 03.freeman

//@version=4

strategy("FTSMA", overlay=true )

src=input(close,"Source")

slowMA=input(200,"Slow MA period")

mediumMA=input(20,"Mid MA period")

fastMA=input(5,"Fast MA period")

plotSMA=input(true,"Use MA")

sin1=input(1,"First sinusoid",minval=1)

sin2=input(2,"Second sinusoid",minval=1)

sin3=input(3,"Third sinusoid",minval=1)

smoothinput = input('EMA', title = "MA Type", options =['EMA', 'SMA', 'ALMA','FRAMA','RMA', 'SWMA', 'VWMA','WMA','LinearRegression'])

linearReg=input(false, "Use linear regression?")

linregLenght=input(13, "Linear regression lenght")

linregOffset=input(0, "Linear regression offset")

//------FRAMA ma---------

ma(src, len) =>

float result = 0

int len1 = len/2

frama_SC=200

frama_FC=1

e = 2.7182818284590452353602874713527

w = log(2/(frama_SC+1)) / log(e) // Natural logarithm (ln(2/(SC+1))) workaround

H1 = highest(high,len1)

L1 = lowest(low,len1)

N1 = (H1-L1)/len1

H2_ = highest(high,len1)

H2 = H2_[len1]

L2_ = lowest(low,len1)

L2 = L2_[len1]

N2 = (H2-L2)/len1

H3 = highest(high,len)

L3 = lowest(low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((frama_SC-frama_FC)*(oldN-1))/(frama_SC-1))+frama_FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(frama_SC+1)?2/(frama_SC+1):(alpha_>1?1:alpha_)

frama = 0.0

frama :=(1-alpha)*nz(frama[1]) + alpha*src

result := frama

result

// ----------MA calculation - ChartArt and modified by 03.freeman-------------

calc_ma(src,l) =>

_ma = smoothinput=='SMA'?sma(src, l):smoothinput=='EMA'?ema(src, l):smoothinput=='WMA'?wma(src, l):smoothinput=='LinearRegression'?linreg(src, l,0):smoothinput=='VWMA'?vwma(src,l):smoothinput=='RMA'?rma(src, l):smoothinput=='ALMA'?alma(src,l,0.85,6):smoothinput=='SWMA'?swma(src):smoothinput=='FRAMA'?ma(sma(src,1),l):na

//----------------------------------------------

//pi = acos(-1)

// Approximation of Pi in _n terms --- thanks to e2e4mfck

f_pi(_n) =>

_a = 1. / (4. * _n + 2)

_b = 1. / (6. * _n + 3)

_pi = 0.

for _i = _n - 1 to 0

_a := 1 / (4. * _i + 2) - _a / 4.

_b := 1 / (6. * _i + 3) - _b / 9.

_pi := (4. * _a) + (4. * _b) - _pi

pi=f_pi(20)

//---Thanks to xyse----https://www.tradingview.com/script/UTPOoabQ-Low-Frequency-Fourier-Transform/

//Declaration of user-defined variables

N = input(defval=64, title="Lookback Period", type=input.integer, minval=2, maxval=600, confirm=false, step=1, options=[2,4,8,16,32,64,128,256,512,1024,2048,4096])

//Real part of the Frequency Domain Representation

ReX(k) =>

sum = 0.0

for i=0 to N-1

sum := sum + src[i]*cos(2*pi*k*i/N)

return = sum

//Imaginary part of the Frequency Domain Representation

ImX(k) =>

sum = 0.0

for i=0 to N-1

sum := sum + src[i]*sin(2*pi*k*i/N)

return = -sum

//Get sinusoidal amplitude from frequency domain

ReX_(k) =>

case = 0.0

if(k!=0 and k!=N/2)

case := 2*ReX(k)/N

if(k==0)

case := ReX(k)/N

if(k==N/2)

case := ReX(k)/N

return = case

//Get sinusoidal amplitude from frequency domain

ImX_(k) =>

return = -2*ImX(k)/N

//Get full Fourier Transform

x(i, N) =>

sum1 = 0.0

sum2 = 0.0

for k=0 to N/2

sum1 := sum1 + ReX_(k)*cos(2*pi*k*i/N)

for k=0 to N/2

sum2 := sum2 + ImX_(k)*sin(2*pi*k*i/N)

return = sum1+sum2

//Get single constituent sinusoid

sx(i, k) =>

sum1 = ReX_(k)*cos(2*pi*k*i/N)

sum2 = ImX_(k)*sin(2*pi*k*i/N)

return = sum1+sum2

//Calculations for strategy

SLOWMA = plotSMA?calc_ma(close+sx(0,sin1),slowMA):close+sx(0,sin1)

MEDMA = plotSMA?calc_ma(close+sx(0,sin2),mediumMA):close+sx(0,sin2)

FASTMA = plotSMA?calc_ma(close+sx(0,sin3),fastMA):close+sx(0,sin3)

SLOWMA := linearReg?linreg(SLOWMA,linregLenght,linregOffset):SLOWMA

MEDMA := linearReg?linreg(MEDMA,linregLenght,linregOffset):MEDMA

FASTMA := linearReg?linreg(FASTMA,linregLenght,linregOffset):FASTMA

//Plot 3 Low-Freq Sinusoids

plot(SLOWMA, color=color.green)

plot(MEDMA, color=color.red)

plot(FASTMA, color=color.blue)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

longCondition = FASTMA>MEDMA and close > SLOWMA //crossover(FASTMA, MEDMA) and close > SLOWMA

if (longCondition)

strategy.entry("Long Entry", strategy.long)

shortCondition = FASTMA<MEDMA and close < SLOWMA //crossunder(FASTMA, MEDMA) and close < SLOWMA

if (shortCondition)

strategy.entry("Short Entry", strategy.short)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Long Entry", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Short Entry", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)