Estrategia de ruptura de impulso basada en el promedio móvil y el juicio del ciclo

Descripción general

La estrategia calcula el promedio de EMA de diferentes períodos para determinar en qué fase del ciclo se encuentra el mercado actual y, en combinación con el ATR, realiza un juicio de ruptura para lograr un seguimiento de tendencias de alta probabilidad.

Principio de estrategia

- Calcular la línea de 5 días, la línea de 20 días, la línea de 40 días y la línea media de 3 EMA

- Comparación de las tres líneas medias para determinar si el mercado se encuentra actualmente en una de las seis fases del ciclo.

- La línea de 5 días> la línea de 20 días> la línea de 40 días es el primer ciclo

- La línea de 20 días> la línea de 5 días> la línea de 40 días es el segundo ciclo ……

- Después de determinar el ciclo, calcular el indicador ATR y establecer el múltiplo ATR como estándar de ruptura

- Se genera una señal de compra cuando el precio supera el ATR trailing stop del BAR anterior

- Se produce una señal de venta cuando el precio cae por debajo de un BAR de ATR trailing stop

- La combinación de estos criterios permite un seguimiento de tendencias de alta probabilidad.

Ventajas estratégicas

- El juicio periódico aumenta la fiabilidad de la señal

Al juzgar la relación de magnitud entre las diferentes líneas medias de la EMA, se puede determinar con eficacia la fase del ciclo en la que se encuentra el mercado en la actualidad, evitando la generación de señales erróneas en períodos inadecuados.

- ATR ha logrado filtrar las señales falsas

El indicador ATR puede expresar eficazmente la volatilidad del mercado, estableciendo un ATR de un determinado múltiplo como estándar de ruptura, y puede filtrar muchas señales falsas de ruptura.

- El juicio de la cartera crea una oportunidad de negociación de alta probabilidad

La combinación orgánica de la sentencia de ciclo y la sentencia de ruptura de ATR aumenta considerablemente la probabilidad de generar señales, lo que también aumenta la probabilidad de ganar en el comercio.

Riesgo estratégico

- Optimización de parámetros más difícil

Debido a que la política contiene varios parámetros, es más difícil de optimizar, y la configuración incorrecta de los parámetros puede afectar el rendimiento de la política.

- Hay un cierto retraso

En un mercado que cambia rápidamente, tanto el EMA como el ATR están rezagados y pueden generar señales erróneas o oportunidades perdidas.

- Necesidad de un alto estricto

Es difícil para cualquier indicador técnico evitar completamente la generación de señales erróneas, por lo que es necesario establecer un estricto stop loss para controlar el riesgo.

Dirección de optimización de la estrategia

- Parámetros de optimización adicional

Optimización de los parámetros a través de datos históricos más abundantes para encontrar la combinación óptima de parámetros.

- Mejorar la capacidad de adaptación

Se puede considerar la posibilidad de ajustar automáticamente los parámetros de ATR en función de la volatilidad del mercado para mejorar la adaptabilidad de la estrategia.

- Combinado con otros indicadores

Se puede intentar combinar otros indicadores, como la tasa de fluctuación y el tráfico, para ayudar a juzgar y mejorar la calidad de la señal.

Resumir

La estrategia utiliza el ciclo de juicio de la media EMA y el indicador ATR para establecer estándares de ruptura de la dinámica y lograr un comercio de seguimiento de tendencias de alta probabilidad. Tiene ventajas como el ciclo de juicio, la filtración de señales falsas y la mejora de la calidad de la señal. Pero también existe la dificultad de optimizar los parámetros, el riesgo de que haya un retraso, y la necesidad de optimizar aún más los parámetros, aumentar la capacidad de adaptación y mejorar la estrategia.

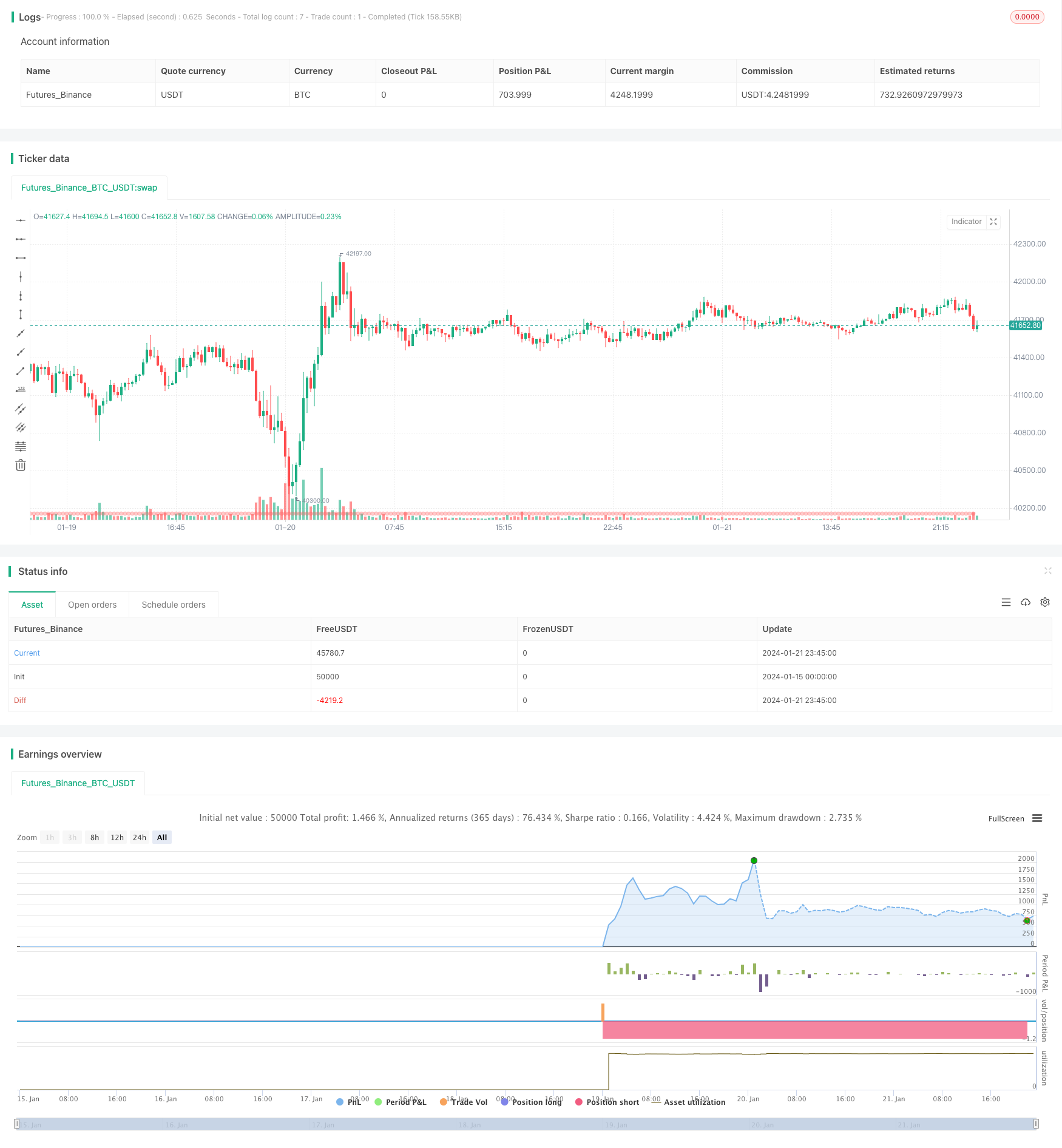

/*backtest

start: 2024-01-15 00:00:00

end: 2024-01-22 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © kgynofomo

//@version=5

strategy(title="[Salavi] | Andy Advance Pro Strategy",overlay = true)

ema_short = ta.ema(close,5)

ema_middle = ta.ema(close,20)

ema_long = ta.ema(close,40)

cycle_1 = ema_short>ema_middle and ema_middle>ema_long

cycle_2 = ema_middle>ema_short and ema_short>ema_long

cycle_3 = ema_middle>ema_long and ema_long>ema_short

cycle_4 = ema_long>ema_middle and ema_middle>ema_short

cycle_5 = ema_long>ema_short and ema_short>ema_middle

cycle_6 = ema_short>ema_long and ema_long>ema_middle

bull_cycle = cycle_1 or cycle_2 or cycle_3

bear_cycle = cycle_4 or cycle_5 or cycle_6

// label.new("cycle_1")

// bgcolor(color=cycle_1?color.rgb(82, 255, 148, 60):na)

// bgcolor(color=cycle_2?color.rgb(82, 255, 148, 70):na)

// bgcolor(color=cycle_3?color.rgb(82, 255, 148, 80):na)

// bgcolor(color=cycle_4?color.rgb(255, 82, 82, 80):na)

// bgcolor(color=cycle_5?color.rgb(255, 82, 82, 70):na)

// bgcolor(color=cycle_6?color.rgb(255, 82, 82, 60):na)

// Inputs

a = input(2, title='Key Vaule. \'This changes the sensitivity\'')

c = input(7, title='ATR Period')

h = false

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATRTrailingStop)

below = ta.crossover(xATRTrailingStop, ema)

buy = src > xATRTrailingStop and above

sell = src < xATRTrailingStop and below

barbuy = src > xATRTrailingStop

barsell = src < xATRTrailingStop

atr = ta.atr(14)

atr_length = input.int(25)

atr_rsi = ta.rsi(atr,atr_length)

atr_valid = atr_rsi>50

long_condition = buy and bull_cycle and atr_valid

short_condition = sell and bear_cycle and atr_valid

Exit_long_condition = short_condition

Exit_short_condition = long_condition

if long_condition

strategy.entry("Andy Buy",strategy.long, limit=close,comment="Andy Buy Here")

if Exit_long_condition

strategy.close("Andy Buy",comment="Andy Buy Out")

// strategy.entry("Andy fandan Short",strategy.short, limit=close,comment="Andy 翻單 short Here")

// strategy.close("Andy fandan Buy",comment="Andy short Out")

if short_condition

strategy.entry("Andy Short",strategy.short, limit=close,comment="Andy short Here")

// strategy.exit("STR","Long",stop=longstoploss)

if Exit_short_condition

strategy.close("Andy Short",comment="Andy short Out")

// strategy.entry("Andy fandan Buy",strategy.long, limit=close,comment="Andy 翻單 Buy Here")

// strategy.close("Andy fandan Short",comment="Andy Buy Out")

inLongTrade = strategy.position_size > 0

inLongTradecolor = #58D68D

notInTrade = strategy.position_size == 0

inShortTrade = strategy.position_size < 0

// bgcolor(color = inLongTrade?color.rgb(76, 175, 79, 70):inShortTrade?color.rgb(255, 82, 82, 70):na)

plotshape(close!=0,location = location.bottom,color = inLongTrade?color.rgb(76, 175, 79, 70):inShortTrade?color.rgb(255, 82, 82, 70):na)

plotshape(long_condition, title='Buy', text='Andy Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(short_condition, title='Sell', text='Andy Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

//atr > close *0.01* parameter