Estrategia de seguimiento de tendencia de canal de precios de media móvil doble

Descripción general

La estrategia se basa en la construcción de un canal de precios en línea recta, el uso de un rango de canal para determinar la dirección de la tendencia de los precios y la configuración de un stop loss tracking para bloquear las ganancias de la estrategia de seguimiento de tendencias.

Principio de estrategia

La estrategia de canal de precios de doble línea media utiliza un canal de precios de EMA rápido y un canal de precios de EMA lento. El parámetro de EMA rápido tiene 89 ciclos y el parámetro de EMA lento tiene 200 ciclos. Al mismo tiempo, utiliza tres líneas medias para construir un rango de canal de precios basado en precios altos, bajos y cerrados.

Cuando el EMA rápido está por encima del EMA lento y el precio está por debajo de la línea de descenso, se considera una tendencia alcista; cuando el EMA rápido está por debajo del EMA lento y el precio está por encima de la línea de descenso, se considera una tendencia bajista.

En una tendencia alcista, la estrategia se queda en blanco para determinar la reversión de la tendencia; en una tendencia bajista, la estrategia se queda en blanco para determinar la reversión de la tendencia.

Además, la estrategia tiene una función de seguimiento de stop loss. Una vez que se mantiene la posición, se actualiza en tiempo real para rastrear el precio de stop loss y bloquear los beneficios.

Análisis de las ventajas

La mayor ventaja de esta estrategia es que utiliza la línea de doble equilibrio para construir un canal de precios para determinar la tendencia de los precios, y luego se combina con la inversión para evitar la búsqueda de alzas y bajas. Además, con la función de seguimiento de pérdidas móviles, se puede bloquear las ganancias y reducir el riesgo de pérdidas.

Otras ventajas son: el espacio para optimizar los parámetros es grande, se pueden ajustar los parámetros para diferentes variedades y períodos; actualizar el precio de parada en tiempo real, el riesgo de operación es bajo.

Análisis de riesgos

El principal riesgo de esta estrategia es que el efecto de la detección de señales de reversión no es bueno y puede producirse un error. En este caso, se deben optimizar los parámetros para asegurar el efecto de la detección de la reversión de tendencia.

Además, la configuración de los puntos de parada es fundamental. Un punto de parada demasiado grande puede dar lugar a un punto de parada insuficiente; un punto de parada demasiado pequeño puede dar lugar a un punto de parada excesivo. Esto debe ajustarse según la variedad específica.

Finalmente, los problemas con los datos también pueden causar que las estrategias no funcionen. Asegúrese de que se utilicen estrategias de retroalimentación y verificación de campo con datos históricos fiables, continuos y suficientes.

Dirección de optimización

La optimización de la estrategia se centra en los siguientes aspectos:

El ciclo de los EMA rápidos y los EMA lentos se puede optimizar, con diferentes combinaciones de parámetros para juzgar el efecto

Los parámetros de subida y bajada de los canales de precios también se pueden ajustar para buscar parámetros de ciclo más adecuados

La configuración de los puntos de parada es clave para probar diferentes parámetros para optimizar la estrategia de parada

Se puede probar si se introducen otros indicadores para determinar la reversión de la tendencia y mejorar el efecto de la monotonía

Resumir

La estrategia funciona de manera racional y fluida en su conjunto, utiliza un canal de doble línea para determinar la dirección de la tendencia y bloquea las ganancias con un stop loss móvil, es una estrategia de seguimiento de tendencias más estable. A través de la optimización de los parámetros y la optimización de la configuración de control de viento, la estrategia puede convertirse en una de las estrategias de comercio cuantitativo más eficientes.

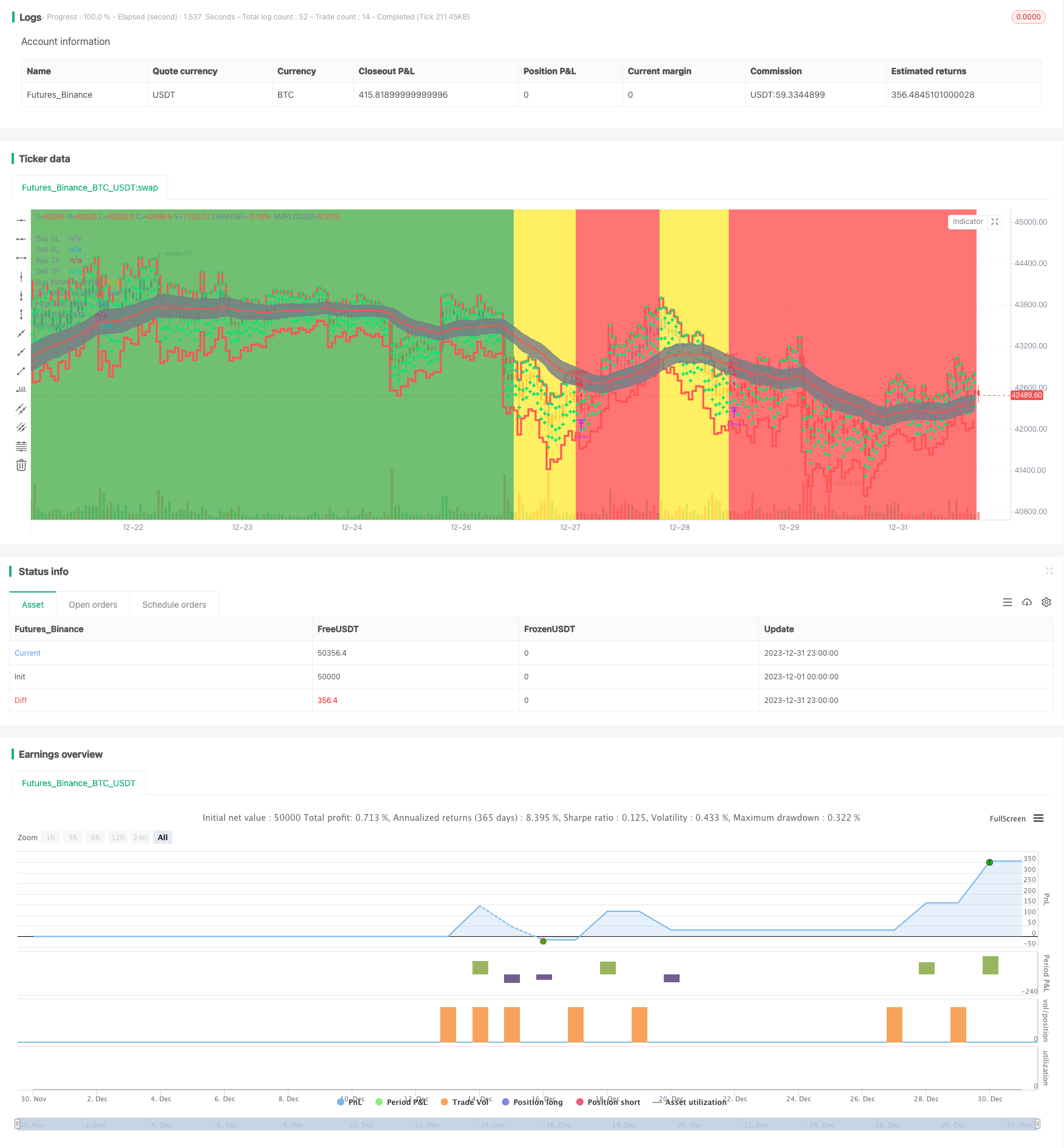

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Trend trader Strategy", overlay=true)

//f you want to trade shallower Pullbacks for quicker scalps, try reducing the

// PAC and EMA combination lengths for example:

// * 21 PAC and 55, 144, 377 for fast, medium, slow EMAs

// * 13 PAC and 34, 89, 233 for fast, medium, slow EMAs

// - Each alert should be evaluated on it's own merits, the alerts are designed to highlight possible

// scalping trades from Pullback recoveries around the PAC.

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 6, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2020, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

isMon() => dayofweek(time('D')) == dayofweek.monday

isTue() => dayofweek(time('D')) == dayofweek.tuesday

isWed() => dayofweek(time('D')) == dayofweek.wednesday

isThu() => dayofweek(time('D')) == dayofweek.thursday

isFri() => dayofweek(time('D')) == dayofweek.friday

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1400","0500-1500")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

customTime =iff(DST==0,"2300-1500","2400-1600")

customTime2 =iff(DST==0,"0800-1500","0900-1600")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

c_time = timeinrange(timeframe.period,customTime)

c_time2 = timeinrange(timeframe.period,customTime2)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate and (london or newyork)

// === INPUTS ===

HiLoLen = input(34, minval=2, title="High Low PAC channel Length")

fastEMAlength = input(89, minval=2)

mediumEMAlength = input(200, minval=2)

slowEMAlength = input(600, minval=2)

ShowFastEMA = input(false)

ShowMediumEMA = input(false)

ShowSlowEMA = input(false)

ShowHHLL = input(false)

ShowFractals = input(false)

filterBW = input(false, title="Show Ideal Fractals Only")

ShowBarColor = input(true, title="Show coloured Bars around PAC")

ShowBuySell = input(false, title="Show Buy/Sell Alert Arrows")

Lookback = input(3, minval=1, title="Pullback Lookback for PAC Cross Check")

DelayArrow = input(false, title="Show Alert Arrows Only on Closed Candles")

Delay = DelayArrow ? 1 : 0

ShowTrendBGcolor= input(true)

UseHAcandles = input(false, title="Use Heikin Ashi Candles in Algo Calculations")

//

// === /INPUTS ===

// === BASE FUNCTIONS ===

haClose = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, close) : close

haOpen = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, open) : open

haHigh = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, high) : high

haLow = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, low) : low

// ||--- Fractal Recognition Functions: ---------------------------------------------------------------||

isRegularFractal(mode) =>

ret = mode == 1 ? high[4] < high[3] and high[3] < high[2] and high[2] > high[1] and

high[1] > high[0] : mode == -1 ?

low[4] > low[3] and low[3] > low[2] and low[2] < low[1] and low[1] < low[0] :

false

ret

isBWFractal(mode) =>

ret = mode == 1 ? high[4] < high[2] and high[3] <= high[2] and high[2] >= high[1] and

high[2] > high[0] : mode == -1 ?

low[4] > low[2] and low[3] >= low[2] and low[2] <= low[1] and low[2] < low[0] :

false

ret

// ||-----------------------------------------------------------------------------------------------------||

//

// === /BASE FUNCTIONS ===

// === SERIES SETUP ===

//

// ||--- Setup Moving Averages and PAC channel:

// ||-----------------------------------------------------------------------------------------------------||

fastEMA = ema(haClose, fastEMAlength)

mediumEMA = ema(haClose, mediumEMAlength)

slowEMA = ema(haClose, slowEMAlength)

pacC = ema(haClose, HiLoLen)

pacL = ema(haLow, HiLoLen)

pacU = ema(haHigh, HiLoLen)

TrendDirection = fastEMA > mediumEMA and pacL > mediumEMA ? 1 :

fastEMA < mediumEMA and pacU < mediumEMA ? -1 : 0

// ||--- Fractal Recognition:

// ||-----------------------------------------------------------------------------------------------------||

filteredtopf = filterBW ? isRegularFractal(1) : isBWFractal(1)

filteredbotf = filterBW ? isRegularFractal(-1) : isBWFractal(-1)

// ||-----------------------------------------------------------------------------------------------------||

// ||--- Higher Highs, Lower Highs, Higher Lows, Lower Lows -------------------------------------------||

valuewhen_H0 = valuewhen(filteredtopf == true, high[2], 0)

valuewhen_H1 = valuewhen(filteredtopf == true, high[2], 1)

valuewhen_H2 = valuewhen(filteredtopf == true, high[2], 2)

//

higherhigh = filteredtopf == false ? false :

valuewhen_H1 < valuewhen_H0 and valuewhen_H2 < valuewhen_H0

lowerhigh = filteredtopf == false ? false :

valuewhen_H1 > valuewhen_H0 and valuewhen_H2 > valuewhen_H0

valuewhen_L0 = valuewhen(filteredbotf == true, low[2], 0)

valuewhen_L1 = valuewhen(filteredbotf == true, low[2], 1)

valuewhen_L2 = valuewhen(filteredbotf == true, low[2], 2)

//

higherlow = filteredbotf == false ? false :

valuewhen_L1 < valuewhen_L0 and valuewhen_L2 < valuewhen_L0

lowerlow = filteredbotf == false ? false :

valuewhen_L1 > valuewhen_L0 and valuewhen_L2 > valuewhen_L0

//

// === /SERIES ===

//

// === PLOTTING ===

//

// Plot the Price Action Channel (PAC) base on EMA high,low and close

L = plot(pacL, color=color.gray, linewidth=1, title="High PAC EMA", transp=50)

U = plot(pacU, color=color.gray, linewidth=1, title="Low PAC EMA", transp=50)

C = plot(pacC, color=color.red, linewidth=2, title="Close PAC EMA", transp=0)

fill(L, U, color=color.gray, transp=90, title="Fill HiLo PAC")

// Colour bars according to the close position relative to the PAC selected.

BARcolor = haClose > pacU ? color.blue : haClose < pacL ? color.red : color.gray

barcolor(ShowBarColor ? BARcolor : na, title="Bar Colours")

//

BGcolor = TrendDirection == 1 ? color.green :

TrendDirection == -1 ? color.red : color.yellow

bgcolor(ShowTrendBGcolor ? BGcolor : na, transp=90, title="Trend BG Color")

// STEP 1:

// Configure trail stop level with input options (optional)

longTrailPerc = input(title="Trail Long Loss (%)",

type=input.float, minval=0.0, step=0.05, defval=0.1) * 0.01

shortTrailPerc = input(title="Trail Short Loss (%)",

type=input.float, minval=0.0, step=0.05, defval=0.1) * 0.01

atrRange = input(14, title="ATR Range", type=input.integer)

buyStop = input(2, title="* ATR Buy SL", type=input.float)

sellStop = input(1, title="* ATR Sell SL", type=input.float)

targetATR = input(1, title="* ATR TP1", type=input.float)

moveToEntryFigure = input(0.5, title=" move to entry in % towards target", type=input.float)

showMove = input(true, title="Show Move to Entry points")

showMoveBuycol = showMove ? color.lime : na

showMoveSellcol = showMove ? color.lime : na

// Plots

buyStopp = plot(close - atr(atrRange) * buyStop, title="Buy SL", style=plot.style_stepline, color=color.red, transp=75, linewidth=3)

sellStopp = plot(close + atr(atrRange) * sellStop, title="Sell SL", style=plot.style_stepline, color=color.red, transp=75, linewidth=3)

buyTP1 = plot(close + atr(atrRange) * targetATR, title="Buy TP", style=plot.style_cross, color=color.lime, transp=75, linewidth=3)

sellTP1 = plot(close - atr(atrRange) * targetATR, title="Sell TP", style=plot.style_cross, color=color.lime, transp=75, linewidth=3)

buyMove = plot(close + atr(atrRange) * targetATR * moveToEntryFigure, title="Buy Move to Entry", style=plot.style_cross, color=showMoveBuycol, transp=75, linewidth=3)

sellMove = plot(close - atr(atrRange) * targetATR * moveToEntryFigure, title="Sell Move to Entry", style=plot.style_cross, color=showMoveSellcol, transp=75, linewidth=3)

if barstate.isconfirmed

if(BGcolor==color.red and BGcolor[1]==color.yellow and c_time )

strategy.entry("short", strategy.short, comment="short", alert_message='short')

strategy.cancel("long")

if(BGcolor==color.green and BGcolor[1]==color.yellow and c_time )

strategy.entry("long", strategy.long, comment="long", alert_message = 'long')

strategy.cancel("short")

// STEP 2:

// Determine trail stop loss prices

longStopPrice = 0.0, shortStopPrice = 0.0

longStopPrice := if (strategy.position_size > 0)

stopValue = close * (1 - longTrailPerc)

max(stopValue, longStopPrice[1])

else

0

shortStopPrice := if (strategy.position_size < 0)

stopValue = close * (1 + shortTrailPerc)

min(stopValue, shortStopPrice[1])

else

999999

// Plot stop loss values for confirmation

plot(series=(strategy.position_size > 0) ? longStopPrice : na,

color=color.fuchsia, style=plot.style_cross,

linewidth=2, title="Long Trail Stop")

plot(series=(strategy.position_size < 0) ? shortStopPrice : na,

color=color.fuchsia, style=plot.style_cross,

linewidth=2, title="Short Trail Stop")

// STEP 3:

// Submit exit orders for trail stop loss price

//if (strategy.position_size > 0)

// strategy.exit("XL TRL STP","long", stop=longStopPrice)

//if (strategy.position_size < 0)

// strategy.exit("XS TRL STP","short", stop=shortStopPrice)

tp=input(0.0032,type=input.float, title="tp")

sl=input(0.001,type=input.float, title="sl")

//strategy.close("long", when= tp/2,qty_percent = 50)

//strategy.exit("longtp/sl","long",profit=tp, loss=sl, stop=longStopPrice, alert_message='closelong')

//strategy.exit("shorttp/sl","short",profit=tp, loss=sl, stop=shortStopPrice, alert_message='closeshort')

//tpatrlong= close + atr(atrRange) * targetATR

//slatrlong= close - atr(atrRange) * buyStop

//strategy.exit("longtp/sl","long",profit=tp, loss=sl, alert_message='closelong')

//strategy.exit("shorttp/sl","short",profit=tp, loss=sl, alert_message='closeshort')

strategy.exit("closelong", "long" , profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closelong")

strategy.exit("closeshort", "short" , profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closeshort")

if(BGcolor==color.yellow or not c_time)

strategy.close("short", comment="time or yellow", alert_message='closeshort')

strategy.close("long", comment="time or yellow", alert_message='closelong')