गति सूचक लंबी और छोटी रणनीति

अवलोकन

इस रणनीति का उपयोग गतिशीलता के संकेतकों जैसे कि औसत गाइड ((ADX), प्रगति सूचक ((DMI) और कमोडिटी पथ सूचकांक ((CCI) को ट्रेंड की दिशा का आकलन करने के लिए ट्रेंड ट्रैकिंग के लिए किया जाता है। जब ADX और ट्रेंड सूचक ट्रेंड की पुष्टि करते हैं, तो CCI ओवरबॉक्स के समय स्थिति स्थापित की जाती है।

रणनीति सिद्धांत

ADX, DMI और CCI के लिए गणना करें।

- एडीएक्स प्रवृत्ति की ताकत का आकलन करने के लिए उपयोग किया जाता है, जब एडीएक्स सेट थ्रेशोल्ड से अधिक होता है, तो यह माना जाता है कि प्रवृत्ति पर्याप्त मजबूत है।

- डीएमआई में डीआई+ और डीआई- शामिल हैं, जो क्रमशः उछाल और गिरावट की प्रवृत्ति को दर्शाते हैं। जब डीआई+ डीआई- से अधिक होता है, तो इसे उछाल माना जाता है, इसके विपरीत, यह गिरावट की प्रवृत्ति है।

- सीसीआई का उपयोग ओवरबॉय और ओवरसोल को निर्धारित करने के लिए किया जाता है। जब सीसीआई 100 से कम होता है तो यह ओवरसोल होता है और 100 से अधिक ओवरबॉय होता है।

प्रवृत्ति की दिशा का आकलन करना।

- जब डीआई + डीआई - पहनता है, तो यह एक उछाल है।

- जब डीआई-डीआई+ को पार करता है, तो इसे गिरावट के रूप में परिभाषित किया जाता है।

मैदान में प्रवेश करना

- जब एक उछाल होता है, तो ADX थ्रेशोल्ड से ऊपर होता है और CCI -100 से नीचे होता है, तो अधिक प्रवेश करें।

- जब गिरावट की प्रवृत्ति बनती है, तो ADX मूल्य से ऊपर होता है और CCI 100 से ऊपर होता है, तो प्रवेश करें।

बाहर निकलने का नुकसान।

- जब आप अधिक करते हैं, तो डीआई-डीआई+ पहनते समय डिपॉजिट को खाली करें।

- डीआई + पर डीआई - पहनते समय खाली करना।

रणनीति का विश्लेषण

ADX का उपयोग प्रवृत्ति को मजबूत या कमजोर करने के लिए किया जाता है, और जब कोई स्पष्ट प्रवृत्ति नहीं होती है, तो व्यापार करने से बचना चाहिए।

डीएमआई का उपयोग प्रवृत्ति की दिशा निर्धारित करने के लिए किया जाता है, जिससे गलत निर्णय की संभावना कम हो जाती है।

सीसीआई ओवरब्रिज के समय प्रवेश करने से प्रवृत्ति के मोड़ को समय पर पकड़ने और प्रवेश के जोखिम को कम करने में मदद मिलती है।

गतिमान संकेतक के संयोजन का उपयोग निर्णय की सटीकता में सुधार करने के लिए किया जाता है।

एक रोकथाम तंत्र है जो प्रत्येक नुकसान को सीमित कर सकता है।

जोखिम और सुरक्षा

जब ADX वापस आ जाता है, तो कई चिंता ट्रेडों के परिणामस्वरूप नुकसान होता है। ADX प्रवेश थ्रेशोल्ड को उचित रूप से बढ़ाया जा सकता है ताकि यह सुनिश्चित किया जा सके कि प्रवृत्ति पर्याप्त रूप से स्पष्ट है।

डीएमआई सूचकांक में देरी है, जो प्रवृत्ति के शुरुआती अवसरों को याद कर सकता है। यह अन्य सूचकांकों या ग्राफिकल विश्लेषण के साथ मिलकर प्रवेश का समय निर्धारित कर सकता है।

सीसीआई में अक्सर लेनदेन होता है। सीसीआई थ्रेशोल्ड को उचित रूप से कम किया जा सकता है, कुछ शोर को फ़िल्टर कर सकता है।

यदि आप अधिक से अधिक घाटा करते हैं और एक ही समय में एक स्थिति रखते हैं, तो शेयर बाजार की तटस्थ रणनीति को अपनाने पर विचार करें, और समग्र स्थिति जोखिम को कम करने के लिए समायोज्य अवधि के लिए सुरक्षा नियम बनाएं।

रणनीति अनुकूलन दिशा

ADX पैरामीटर को अनुकूलित करें और समय में रुझान को पकड़ने और शोर को फ़िल्टर करने के बीच सबसे अच्छा संतुलन खोजें।

डीएमआई पैरामीटर को अनुकूलित करें, विलंबता और संवेदनशीलता को संतुलित करें।

CCI पैरामीटर का अनुकूलन, ट्रेडिंग आवृत्ति को संतुलित करने और उलटा पकड़ने की क्षमता।

परीक्षण अन्य संकेतकों को जोड़ने या संशोधित करने के लिए, बेहतर संयोजन प्रभाव की तलाश में। जैसे कि MACD, KDJ आदि।

व्यापारिक किस्मों का परीक्षण करें और सबसे उपयुक्त किस्मों का पता लगाएं।

स्थिति प्रबंधन रणनीतियों का अनुकूलन करें और रुझानों को ट्रैक करने की क्षमता को बनाए रखते हुए जोखिम को नियंत्रित करें।

संक्षेप

इस रणनीति का उपयोग ADX निर्णय प्रवृत्ति, DMI दिशा निर्धारित करने, CCI पोजिशनिंग टर्नओवर बिंदु के विचार के लिए प्रवृत्ति का पालन करने के लिए व्यापार, मजबूत तर्क है. लेकिन अभी भी पैरामीटर के लिए अनुकूलन की जरूरत है, और स्थिति प्रबंधन के साथ मिलकर जोखिम को नियंत्रित करने के लिए. यदि प्रत्येक पैरामीटर को उचित स्तर पर समायोजित किया जाता है, तो प्रवृत्ति स्पष्ट किस्मों पर लागू किया जाता है, इस रणनीति से स्थिर लाभ प्राप्त करने की उम्मीद है। लेकिन व्यापारियों को बाजार के परिवेश में बदलाव पर बारीकी से नजर रखने की आवश्यकता है, गतिशीलता पैरामीटर को समायोजित करें।

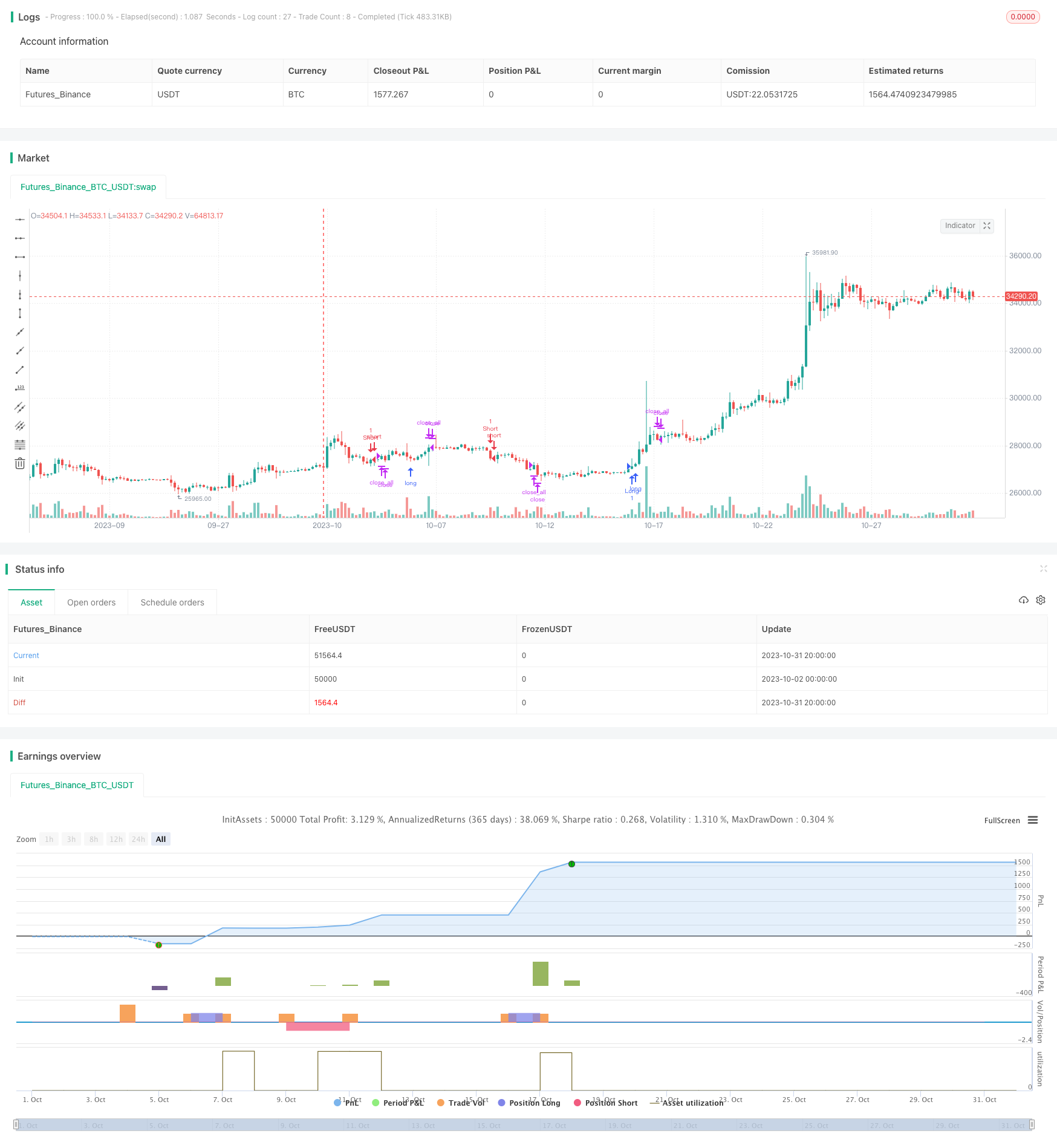

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("ADX Strategy", currency = "USD", initial_capital = 1000, overlay=true)

adxlen = input(9, title="ADX Smoothing")

dilen = input(14, title="DI Length")

ADX_Entry = input(25, title="ADX Entry")

dirmov(len) =>

up = change(high)

down = -change(low)

truerange = rma(tr, len)

plus = fixnan(100 * rma(up > down and up > 0 ? up : 0, len) / truerange)

minus = fixnan(100 * rma(down > up and down > 0 ? down : 0, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

[adx, plus, minus]

[sig, up, down] = adx(dilen, adxlen)

cci_length = input(20, minval=1, title="CCI Length")

cci_ma = sma(close, cci_length)

cci = (close - cci_ma) / (0.015 * dev(close, cci_length))

stop_loss = syminfo.mintick * 100

open_longs = strategy.position_size > 0

open_shorts = strategy.position_size < 0

possible_bull = false

possible_bull := not open_longs ? (possible_bull[1] and not crossunder(up,down) ? true : false) : false

possible_bear = false

possible_bear := not open_shorts ? (possible_bear[1] and not crossunder(down,up) ? true : false) : false

bool bull_entry = crossover(up,down)

if(bull_entry and up < ADX_Entry and cci < 0)

possible_bull := true

bull_entry := false

if(possible_bull and up > ADX_Entry and cci > -100)

bull_entry := true

bool bear_entry = crossover(down,up)

if(bear_entry and down < ADX_Entry and cci > 0)

possible_bear := true

bear_entry := false

if(possible_bear and down >= ADX_Entry and cci < 100)

bear_entry := true

strategy.entry("Short", strategy.short, qty = 1,comment="Short", stop=high[1] - stop_loss, when = bear_entry)

strategy.entry("Long", strategy.long, qty = 1, comment="Long", stop=low[1] - stop_loss, when = bull_entry )

strategy.close_all(when = (open_shorts and (crossover(up,down) or crossover(sig,down))) or (open_longs and ( crossover(down,up) or crossover(sig, up))))