रणनीति के बाद गति अस्थिरता

अवलोकन

यह रणनीति एक ब्रुइन बैंड पर आधारित गतिशीलता में उतार-चढ़ाव को ट्रैक करने की रणनीति है। यह ब्रुइन बैंड के संकेतकों के साथ मिलकर बाजार की प्रवृत्ति और पलटाव को निर्धारित करता है और बहु-मुक्त स्थिति सेट करके बाजार में उतार-चढ़ाव को ट्रैक करता है।

रणनीति सिद्धांत

इस रणनीति का केंद्रीय संकेतक ब्रिन बैंड है। ब्रिन बैंड मध्य रेल, ऊपरी रेल और निचले रेल से बना है। मध्य रेल एक n-दिन की चलती औसत है, और ऊपरी और निचली रेल क्रमशः मध्य रेल प्लस मानक अंतर का विचलन है। जब कीमत ऊपर और नीचे की रेल के करीब होती है, तो इसे ओवरबॉय ओवरसोल के संकेत के रूप में देखा जाता है। रणनीति में ट्रेंड विचलन को शामिल किया गया है।

इस रणनीति में ट्रेंडिंग बिल्डिंग और रिवर्स बिल्डिंग को शामिल किया गया है, जो अलग-अलग व्यापारिक अवसरों के लिए अलग-अलग हैं। ट्रेंडिंग बिल्डिंग के लिए मध्यरेखा की आवश्यकता होती है, जो एक समर्थन प्रतिरोध संदर्भ के रूप में है, जो एक ब्रेकआउट विचलन का प्रभाव पैदा करता है। रिवर्स बिल्डिंग बिल्डिंग सीधे बुरिन बैंड पर और नीचे की ओर के पास रिवर्स बिल्डिंग के रूप में होती है। इस रणनीति में इन दो संकेतों का संयोजन है, जो ट्रेंड ट्रैकिंग और रिवर्स ऑपरेशन दोनों को एक साथ संचालित करने में सक्षम है।

श्रेष्ठता विश्लेषण

इस रणनीति में बुरिन बैंड की ओवरबॉय ओवरसोल विशेषता को शामिल किया गया है, जिसमें रिवर्स पॉइंट निर्णय शामिल है। यह इसे ट्रेंडिंग और आघात बाजारों के लिए एक साथ लागू करने में सक्षम बनाता है, विभिन्न प्रकार के व्यापारिक अवसरों को पकड़ने के लिए। रणनीति की स्टॉप-लॉस एक्जिट सेटिंग नुकसान को बढ़ाने से रोकती है। द्वि-दिशात्मक ट्रेडिंग की विशेषता भी रणनीति की प्रयोज्यता को बढ़ाती है।

एक साधारण ब्रिन बैंड रणनीति की तुलना में, इस रणनीति में शामिल प्रवृत्ति तर्क निर्णय ने स्थिति को अधिक स्थिर बना दिया है, साथ ही साथ पलटाव के अवसरों को भी पकड़ लिया है। इसने संदेश-शोर अनुपात को बढ़ा दिया है। दूसरी बात, बहुभाषी द्विपक्षीय व्यापार भी विभिन्न बाजारों के व्यापारिक अवसरों का अधिक व्यापक उपयोग करता है।

जोखिम विश्लेषण

यह रणनीति मुख्य रूप से बुरिन बैंड के ओवरबॉय ओवरसेलिंग की विशेषता पर निर्भर करती है। इसलिए जब कीमतों में भारी उतार-चढ़ाव होता है, तो बुरिन बैंड के अंतराल में वृद्धि होती है, जिससे कई बार घाटे का सामना करना पड़ता है। यह एक संभावित जोखिम बिंदु है। इसके अलावा, उलटा निर्णय अभी भी कुछ अनिश्चितता और त्रुटि है, जिससे घाटे का सामना करना पड़ता है और घाटे का सामना करना पड़ता है।

बुरिन बैंड की विफलता के लिए, बुरिन बैंड को अधिक संवेदनशील बनाने के लिए n-day पैरामीटर को छोटा किया जा सकता है। या इसकी आयाम सीमा को कम करके नुकसान की संभावना को कम किया जा सकता है। उलटा वक्र निर्णय के लिए, ब्रेकआउट पैरामीटर का अनुकूलन करके त्रुटि को कम किया जा सकता है।

अनुकूलन दिशा

इस रणनीति के अनुकूलन के लिए कुछ प्रमुख पहलू हैं:

- ब्रिन बैंड के पैरामीटर को विभिन्न बाजारों के अनुसार अनुकूलित किया जा सकता है ताकि सर्वोत्तम संयोजन का पता लगाया जा सके।

- प्रवृत्ति विचलन की परिमाण और औसत की गणना के लिए अन्य विकल्पों का परीक्षण किया जा सकता है।

- अधिक फ़िल्टर जोड़े गए हैं ताकि वेस्टिंग सिग्नल का आकलन किया जा सके, जिससे गलतफहमी की संभावना कम हो सके।

- अन्य मोड जैसे कि ट्रेल स्टॉप, जो नुकसान को रोकने के लिए परीक्षण किया जा सकता है

- विशेष प्रजातियों और चक्रों के लिए पैरामीटर को अनुकूलित किया जा सकता है।

संक्षेप

इस रणनीति को प्रभावी रूप से विस्तारित और अनुकूलित किया गया है। इसमें शामिल प्रवृत्ति विचलन निर्णयों ने स्थिरता को बढ़ाया है और पलटाव के अवसरों का लाभ उठाया है। बहु-मुक्त द्वि-दिशात्मक व्यापार और स्टॉप-लॉस सेटिंग्स भी रणनीति को अधिक मजबूत बनाती हैं। पैरामीटर अनुकूलन और अधिक फ़िल्टर जोड़कर, प्रभावशीलता को और बढ़ाया जा सकता है

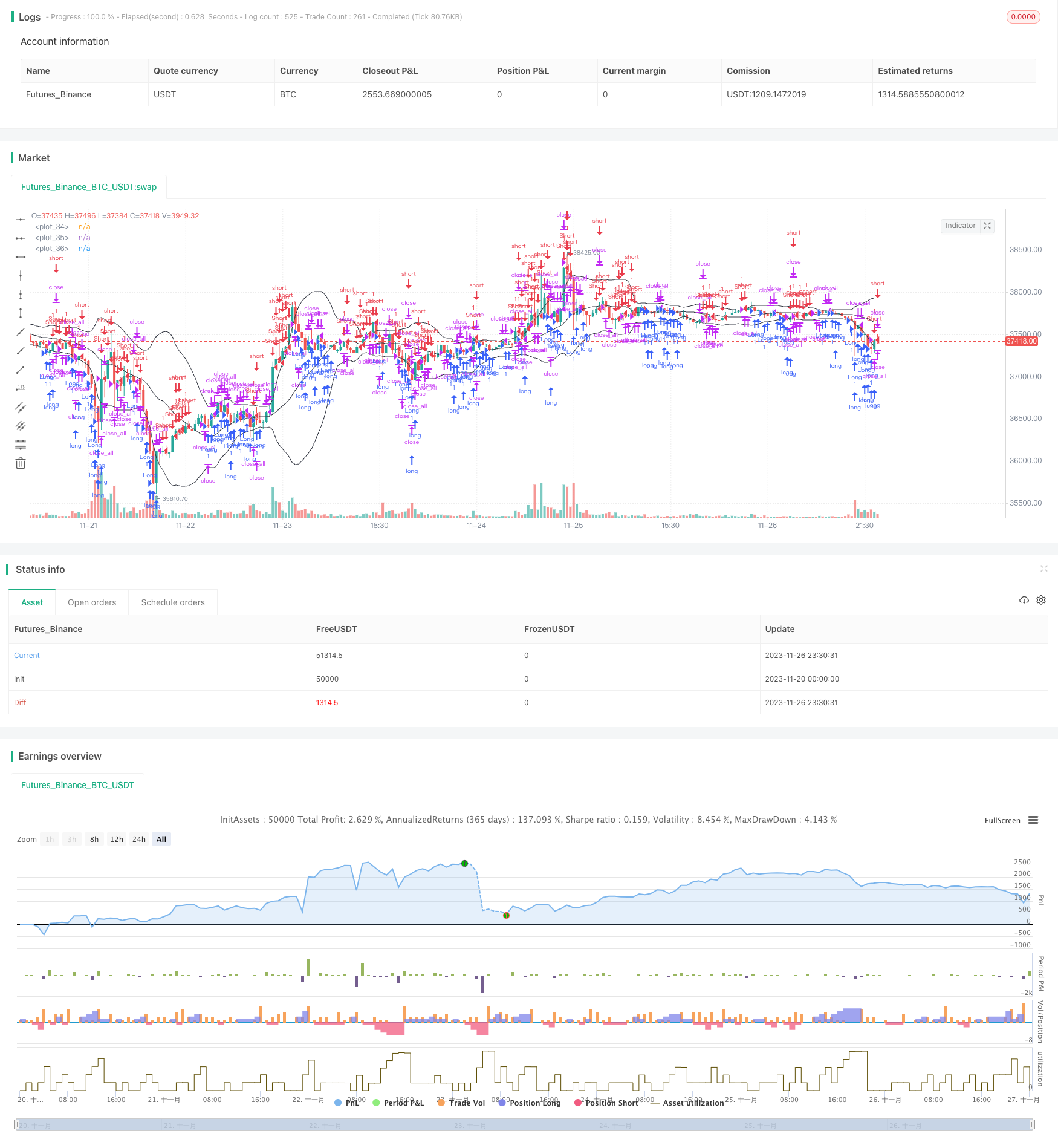

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy("Noro's Bollinger Strategy v1.3", shorttitle = "Bollinger str 1.3", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100.0, pyramiding = 5)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

length = input(20, defval = 20, minval = 1, maxval = 1000, title = "Bollinger Length")

mult = input(2.0, defval = 2.0, minval = 0.001, maxval = 50, title = "Bollinger Mult")

source = input(ohlc4, defval = ohlc4, title = "Bollinger Source")

uset = input(true, defval = true, title = "Use trend entry")

usect = input(true, defval = true, title = "Use counter-trend entry")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

showbands = input(true, defval = true, title = "Show Bollinger Bands")

//Bollinger Bands

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//Lines

col = showbands ? black : na

plot(upper, linewidth = 1, color = col)

plot(basis, linewidth = 1, color = col)

plot(lower, linewidth = 1, color = col)

//Body

body = abs(close - open)

abody = ema(body, 30)

//Signals

bar = close > open ? 1 : close < open ? -1 : 0

up1 = bar == -1 and ohlc4 >= basis and ohlc4 < upper and (close < strategy.position_avg_price or strategy.position_size == 0) and uset

dn1 = bar == 1 and ohlc4 <= basis and ohlc4 > lower and (close > strategy.position_avg_price or strategy.position_size == 0) and uset

up2 = close <= lower and usect

dn2 = close >= upper and usect

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body > abody / 2

//Trading

if up1 or up2

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()