मूविंग एवरेज और स्टोचैस्टिक आरएसआई संयोजन ट्रेडिंग रणनीति

अवलोकन

इस रणनीति का उपयोग करने के लिए व्यापार के अवसरों को खोजने के लिए एक संयोजन का उपयोग करता है चलती औसत और एक यादृच्छिक अपेक्षाकृत मजबूत सूचकांक (Stochastic RSI) । विशेष रूप से, यह एक ही समय में एक bullish प्रवृत्ति के लिए एक मध्यम अवधि के चलती औसत, और एक ओवरबॉय ओवरसोल के लिए एक यादृच्छिक आरएसआई संकेतक, जब दोनों एक खरीद और बेचने के संकेत जारी करते हैं। इस संयोजन का उपयोग करने से कुछ झूठे संकेतों को फ़िल्टर कर सकते हैं और रणनीति की स्थिरता में सुधार कर सकते हैं।

रणनीति सिद्धांत

इस रणनीति में मुख्य रूप से निम्नलिखित घटक शामिल हैंः

दो अलग-अलग चक्रों के लिए चलती औसत MA1 और MA2 की गणना करें।

स्टोकेस्टिक आरएसआई की गणना करें। यह आरएसआई और यादृच्छिक संकेतकों के सिद्धांतों को जोड़ता है और यह दर्शाता है कि आरएसआई ओवरबॉट या ओवरसोल्ड है या नहीं।

जब कोई आरएसआई सूचक ओवरसोल्ड क्षेत्र से नीचे की ओर जाता है, तो यह एक खरीद संकेत देता है।

जब यादृच्छिक आरएसआई संकेत संकेत देता है और शॉर्ट-पीक मूविंग एवरेज लंबी अवधि के मूविंग एवरेज से ऊपर होता है, तो खरीदारी की जाती है। यह अधिकांश झूठे संकेतों को फ़िल्टर कर सकता है।

जोखिम की राशि और स्थिति की गणना करें। एक निश्चित जोखिम की राशि से एकल हानि को प्रभावी ढंग से नियंत्रित किया जा सकता है।

स्टॉप लॉस और स्टॉप प्राइस सेट करें। स्टॉप को ट्रैक करें और लाभ को अधिकतम करें।

श्रेष्ठता विश्लेषण

इस संयोजन में चलती औसत और यादृच्छिक आरएसआई संकेतकों का उपयोग करने की रणनीति है, जिसके कुछ फायदे हैंः

रुझानों के बीच बेहतर रिटर्न प्राप्त कर सकते हैं। मध्य-लंबी और औसत रेखा संयोजन मुख्य रुझानों की दिशा का निर्धारण कर सकते हैं।

यादृच्छिक आरएसआई सूचक ओवरबॉय और ओवरसोल्ड के बारे में अच्छी तरह से जानता है, जो एक पलटाव के अवसरों को पकड़ने के लिए उपयोगी है।

संयोजन में, यह संभावना है कि फ़िल्टर झूठे संकेतों को स्थिरता में सुधार कर सकता है

जोखिम राशि के नियम का उपयोग करके धन प्रबंधन, आप व्यक्तिगत नुकसान को सीमित कर सकते हैं और वहनीय सीमा से अधिक से बच सकते हैं।

स्टॉप-लॉस स्टॉप-लॉस को सेट करें ताकि आप लाभ को लॉक कर सकें और जोखिम से बच सकें।

जोखिम विश्लेषण

इस रणनीति में कुछ जोखिम भी हैं, जो मुख्य रूप से निम्नलिखित पर केंद्रित हैंः

आघात प्रवृत्ति के दौरान, मध्य-लंबी-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम-मध्यम

यादृच्छिक आरएसआई संकेतकों को तीव्र मूल्य परिवर्तन से प्रभावित किया जा सकता है और गलत संकेत भी दे सकता है।

जोखिम राशि के नियम से बड़े नुकसान को पूरी तरह से टाला नहीं जा सकता है। उचित स्थिति स्थापित करने की आवश्यकता है।

जब बाजार में तेजी से बदलाव होता है, तो उचित मूल्य पर स्टॉपलॉस सेट नहीं किया जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में और अधिक अनुकूलित किया जा सकता हैः

अधिक संयोजनों का परीक्षण करें और सबसे अच्छा चक्र खोजें। वर्तमान में उपयोग की जाने वाली चक्र सबसे अच्छी नहीं है।

अन्य संकेतकों को चलती औसत के साथ संयोजन करने का प्रयास करें, जैसे कि केडीजे, एमएसीडी, आदि। सबसे अधिक मिलान करने वाले संकेतकों का चयन करें।

ट्रेडिंग किस्मों के लिए परीक्षण अनुकूलन। अब यह विदेशी मुद्रा के लिए परीक्षण है, अन्य बाजारों में आवेदन की कोशिश कर सकते हैं।

मशीन सीखने जैसे तरीकों का उपयोग करके गतिशील रूप से अनुकूलित पैरामीटर। वर्तमान में पैरामीटर स्थिर हैं, जो बाजार में बदलाव के लिए अनुकूलित नहीं हो सकते हैं।

संक्षेप

एक चलती औसत और यादृच्छिक आरएसआई संयोजन रणनीति, एक बड़ी प्रवृत्ति का न्याय करने के लिए एक समान रेखा का उपयोग करके, एक रिवर्स पॉइंट का न्याय करने के लिए यादृच्छिक आरएसआई का उपयोग करके, दोनों को एक व्यापारिक संकेत बनाने के लिए जोड़ा जाता है, और स्टॉप-स्टॉप और जोखिम नियंत्रण सेट किया जाता है, जिससे स्थिर रणनीति तर्क प्राप्त होता है। यह संयोजन रणनीति संरचना सरल व्यावहारिक है, और आगे परीक्षण और अनुकूलन के लायक है, और अधिक किस्मों और पैरामीटर सेटिंग्स पर विस्तारित किया जा सकता है।

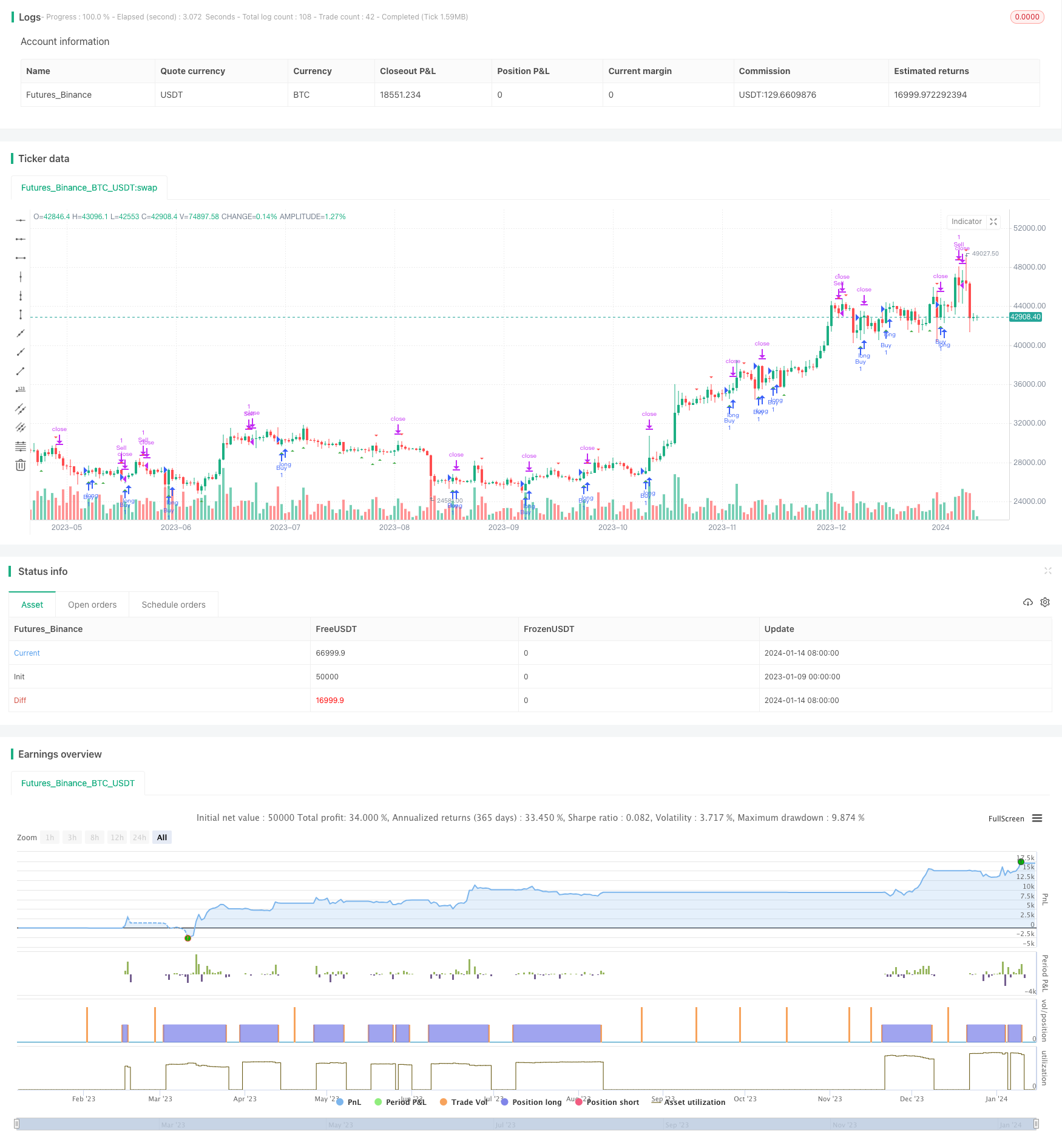

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)