दोहरी गति मूविंग औसत ट्रेडिंग रणनीति

अवलोकन

द्विआधारी ऊर्जा समरेखा व्यापार रणनीति एक रणनीति है जो ओटीटी सूचक और वेवट्रेंड ऑस्सिलेटर सूचक का संयुक्त उपयोग करती है। यह एक सफल व्यापार सूचक बनाने के लिए Anıl Özekşi के शिक्षक द्वारा विकसित ओटीटी सूचक और lonestar108 के वेवट्रेंड ऑस्सिलेटर सूचक का उपयोग करता है। यह रणनीति द्वि-दिशात्मक बाजारों में बहु-बाजार संचालन कर सकती है।

रणनीति सिद्धांत

द्विआधारी ऊर्जा इक्विटी ट्रेडिंग रणनीति पहले बुरिन बैंड के मध्य-रेखा की गणना करती है, अर्थात् चलती औसत एमएवीजी। फिर उपयोगकर्ता द्वारा निर्धारित प्रतिशत सीमा और अवधि के आधार पर, लंबे स्टॉप लॉस और छोटे स्टॉप लॉस शॉर्टस्टॉप की गणना की जाती है। जब कीमत ऊपर की ओर टूटती है तो अधिक करें, और जब वह नीचे की ओर टूटती है तो खाली करें। बंद करने का संकेत है कि कीमत फिर से औसत रेखा के पास वापस आ गई है।

विशेष रूप से, इस रणनीति का केंद्रीय संकेतक ओटीटी संकेतक है। ओटीटी संकेतक औसत रेखा और सीमा रेखा से बना है, जो बाजार में उतार-चढ़ाव की डिग्री के अनुसार सीमा रेखा की स्थिति को समायोजित करने के लिए एक निश्चित एल्गोरिथ्म के अनुसार है। जब कीमत नीचे की सीमा रेखा ओटीटी से नीचे गिरती है, तो कम करें; जब कीमत ऊपरी सीमा रेखा ओटीटी को तोड़ती है, तो अधिक करें।

यह रणनीति मूल्य प्रवृत्ति की दिशा का आकलन करने के लिए Wavetrend संकेतक का उपयोग करती है, यदि यह नीचे की ओर प्रवृत्ति के रूप में निर्धारित किया जाता है, तो केवल अधिक से अधिक न करें; यदि यह ऊपर की ओर प्रवृत्ति के रूप में निर्धारित किया जाता है, तो केवल अधिक से अधिक न करें।

श्रेष्ठता विश्लेषण

द्विआधारी गतिज समरेखा ट्रेडिंग रणनीति चलती औसत, ब्रींड और ओटीटी संकेतकों के लाभों को जोड़ती है, जो स्वचालित रूप से रोक को समायोजित कर सकती है, जिससे रोक को सक्रिय होने की संभावना कम हो जाती है।

विशेष रूप से, इस रणनीति के मुख्य लाभ हैंः

- स्वचालित रूप से स्टॉप-लॉस को समायोजित करने और जोखिम को प्रभावी ढंग से नियंत्रित करने के लिए

- ओटीटी सूचकांक पलटाव बिंदु को अधिक सटीक रूप से निर्धारित कर सकते हैं

- प्रवृत्ति के सूचकांकों के साथ, बाजार के झटके से बचें

- नियम अपेक्षाकृत सरल, स्पष्ट और समझने में आसान हैं

जोखिम विश्लेषण

द्विआधारी ऊर्जा एकसमान लेनदेन की रणनीति में कुछ जोखिम भी शामिल हैं, जो मुख्य रूप से निम्नलिखित पहलुओं पर केंद्रित हैंः

- चरम स्थितियों में, स्टॉप लॉस लाइन को तोड़ दिया जा सकता है, जिससे भारी नुकसान हो सकता है

- ओटीटी सूचकांक के निर्णय के लिए रिवर्स सिग्नल जरूरी नहीं कि सटीक हो, सिग्नल में खराबी हो सकती है

- ट्रेंड को गलत तरीके से आंकना भी संभव है, और नीचे की ओर जाने वाले उतार-चढ़ाव में अधिक नुकसान करना

- गलत पैरामीटर सेटिंग भी नीति को प्रभावित कर सकती है

इस प्रकार की प्रतिक्रियाएं हैंः

- स्टॉप-लॉस को उचित रूप से ढीला करें ताकि स्टॉप-लॉस लाइन आसानी से सक्रिय न हो सके

- ओटीटी सिग्नल की विश्वसनीयता का आकलन करने के लिए अन्य मापदंडों के साथ संयोजन, झूठे सिग्नल से बचें

- प्रवृत्ति को अधिक विश्वसनीय बनाने के लिए पैरामीटर को ठीक से समायोजित करें

- ऑप्टिमाइज़ेशन मापदंडों को खोजने के लिए

अनुकूलन दिशा

हालांकि, यह अभी भी दोहरी गतिशीलता के लिए एक समान लेनदेन रणनीति के लिए अधिक अनुकूलन के लिए जगह हैः

- अन्य संकेतकों के साथ संयोजन पर विचार किया जा सकता है, संकेत निर्णय की सटीकता में सुधार करने के लिए

- अनुकूली स्टॉप-लॉस एल्गोरिदम पर शोध किया जा सकता है ताकि स्टॉप-लॉस लाइन को बाजार में उतार-चढ़ाव के अनुसार समायोजित किया जा सके

- कम मात्रा में झूठे ब्रेक से बचने के लिए लेनदेन की मात्रा के संकेतकों को शामिल किया जा सकता है

- विभिन्न प्रकार के चलती औसत का परीक्षण करें और मिलान करने के लिए सबसे अच्छी औसत खोजें

- स्वचालित रूप से पैरामीटर अनुकूलित करने के लिए मशीन लर्निंग और अन्य तरीकों का प्रयास करें

संक्षेप

द्विआधारी ऊर्जा समानांतर ट्रेडिंग रणनीति कई संकेतकों के फायदे को एकीकृत करती है, स्वचालित रूप से स्टॉपलॉस को समायोजित कर सकती है, उलट संकेतों का न्याय कर सकती है, प्रवृत्ति की दिशा की पहचान कर सकती है। इसके पास जोखिम नियंत्रण क्षमता है, इसका उपयोग करना आसान है। लेकिन इसमें जोखिम भी है, जैसे कि आवरण, संकेत की अशुद्धि। इस रणनीति को और अधिक अनुकूलित किया जा सकता है, अन्य संकेतकों के संयोजन के साथ उपयोग किया जा सकता है, आत्म-अनुकूलन एल्गोरिदम पर शोध किया जा सकता है। कुल मिलाकर, द्विआधारी ऊर्जा समानांतर ट्रेडिंग रणनीति एक व्यावहारिक सफलता व्यापार रणनीति है।

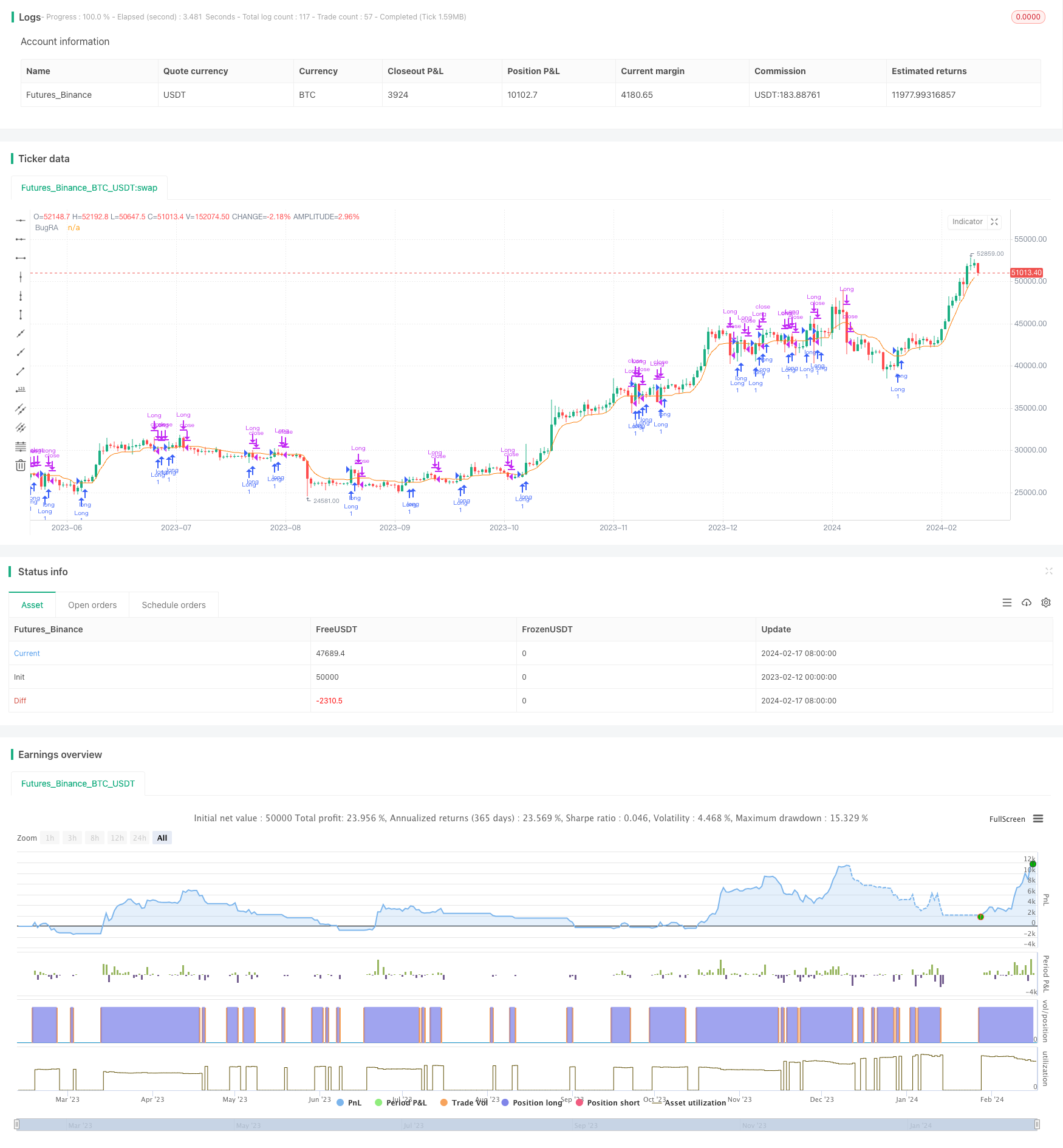

/*backtest

start: 2023-02-12 00:00:00

end: 2024-02-18 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Bugra trade strategy", shorttitle="Bugra trade strategy", overlay=true)

// Kullanıcı Girdileri

length = input(5, title="Period", minval=1)

percent = input(1, title="Sihirli Yüzde", type=input.float, step=0.1, minval=0)

mav = input(title="Hareketli Ortalama Türü", defval="VAR", options=["SMA", "EMA", "WMA", "TMA", "VAR", "WWMA", "ZLEMA", "TSF"])

wt_n1 = input(10, title="Kanal Periyodu")

wt_n2 = input(21, title="Averaj Uzunluğu")

src = close

// Tarih Aralığı Girdileri

startDate = input(20200101, title="Başlangıç Tarihi (YYYYMMDD)")

endDate = input(20201231, title="Bitiş Tarihi (YYYYMMDD)")

// Tarih Filtresi Fonksiyonu

isDateInRange() => true

// Özel Fonksiyonlar

Var_Func(src, length) =>

valpha = 2 / (length + 1)

vud1 = src > src[1] ? src - src[1] : 0

vdd1 = src < src[1] ? src[1] - src : 0

vUD = sum(vud1, length)

vDD = sum(vdd1, length)

vCMO = (vUD - vDD) / (vUD + vDD)

varResult = 0.0

varResult := nz(valpha * abs(vCMO) * src + (1 - valpha * abs(vCMO)) * nz(varResult[1]))

varResult

Wwma_Func(src, length) =>

wwalpha = 1 / length

wwma = 0.0

wwma := wwalpha * src + (1 - wwalpha) * nz(wwma[1])

wwma

Zlema_Func(src, length) =>

zxLag = floor(length / 2)

zxEMAData = src + (src - src[zxLag])

zlema = ema(zxEMAData, length)

zlema

Tsf_Func(src, length) =>

lrc = linreg(src, length, 0)

lrs = lrc - linreg(src, length, 1)

tsf = lrc + lrs

tsf

getMA(src, length) =>

ma = mav == "SMA" ? sma(src, length) :

mav == "EMA" ? ema(src, length) :

mav == "WMA" ? wma(src, length) :

mav == "TMA" ? sma(sma(src, ceil(length / 2)), floor(length / 2) + 1) :

mav == "VAR" ? Var_Func(src, length) :

mav == "WWMA" ? Wwma_Func(src, length) :

mav == "ZLEMA" ? Zlema_Func(src, length) :

mav == "TSF" ? Tsf_Func(src, length) : na

// Strateji Hesaplamaları

MAvg = getMA(src, length)

fark = MAvg * percent * 0.01

longStop = MAvg - fark

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? max(longStop, longStopPrev) : longStop

shortStop = MAvg + fark

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

MT = dir==1 ? longStop: shortStop

OTT = MAvg > MT ? MT*(200+percent)/200 : MT*(200-percent)/200

plot(OTT, title="BugRA", color=color.rgb(251, 126, 9))

// Alım ve Satım Koşulları

longCondition = crossover(src, OTT) and isDateInRange()

shortCondition = crossunder(src, OTT) and isDateInRange()

// Strateji Giriş ve Çıkış Emirleri

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.close("Long")