Strategi RSI Rentang Overbought dan Oversold Stokastik

Ringkasan

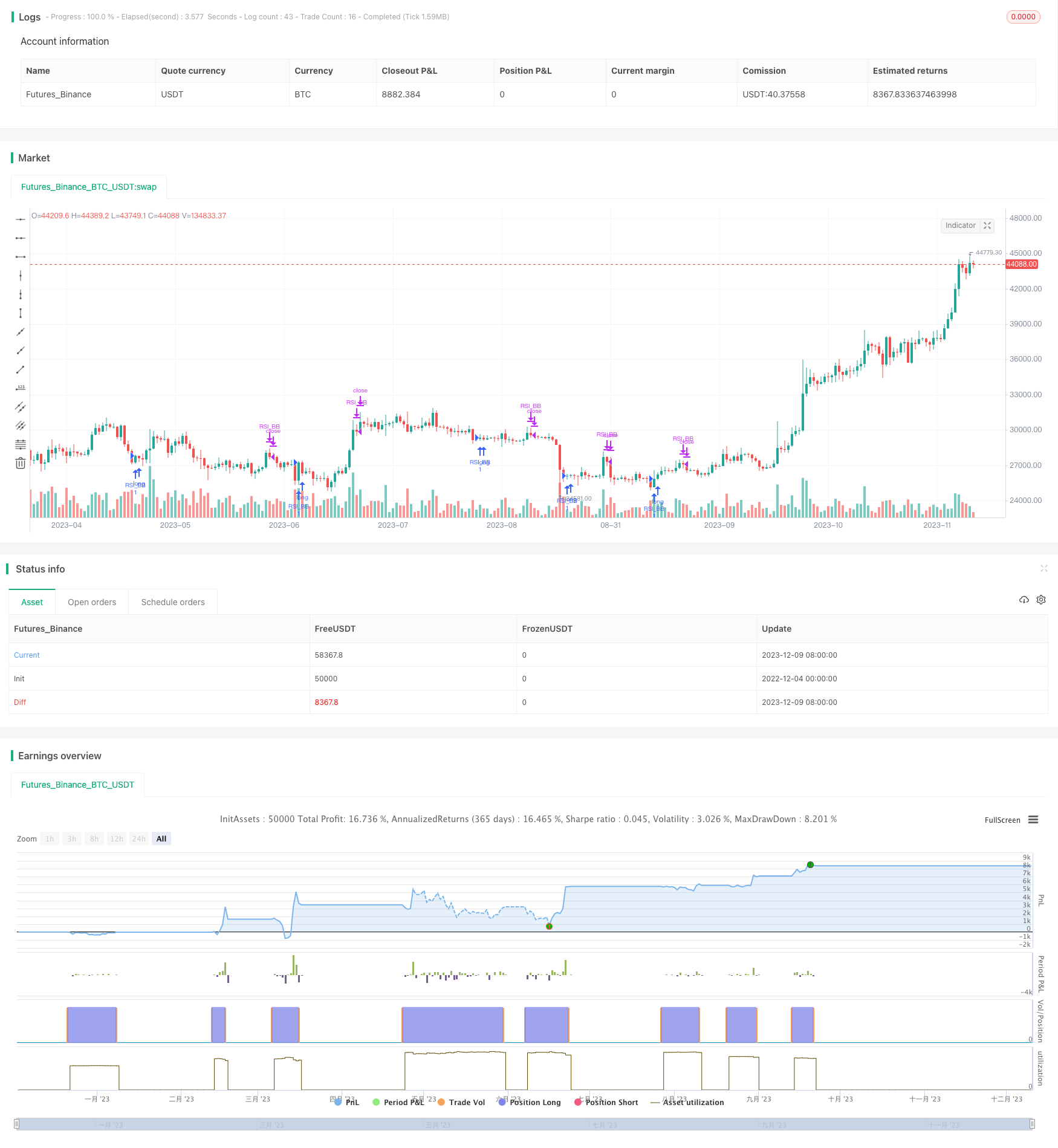

Strategi RSI overbought-oversold dengan overbought-oversold yang terjadi secara dinamis di RSI untuk menangkap peluang pasar dengan lebih fleksibel. Strategi ini menggunakan Relative Strength Index (RSI) sebagai indikator perdagangan utama, dan mengatur beberapa parameter overbought-oversold acak, yang mengirimkan sinyal perdagangan ketika garis RSI melintasi interval overbought-oversold acak.

Prinsip Strategi

Logika inti dari strategi ini adalah menggunakan indikator RSI untuk menentukan apakah harga saham telah overbought atau oversold. RSI menilai tren harga saham saat ini dengan membandingkan rata-rata harga close-out dan close-out dalam jangka waktu tertentu. Strategi RSI overbought-oversold zona acak tidak menggunakan parameter overbought-oversold yang tetap, melainkan mengatur beberapa zona acak, yang menghasilkan sinyal perdagangan melalui garis RSI melalui zona acak tersebut.

Sebagai contoh, strategi RSI biasa mungkin menggunakan 30 sebagai zona oversold dan melakukan over saat melewati 30 di bawah RSI dan melakukan posisi kosong saat melewati 70 di atas RSI. Tetapi strategi RSI zona oversold over-buy acak ini menetapkan beberapa zona, seperti beberapa nilai antara 20 dan 30 sebagai zona oversold. Ini memungkinkan strategi perdagangan yang lebih fleksibel untuk membuka posisi di lebih banyak titik kesempatan.

Secara khusus, logika utama dari strategi ini adalah:

- Anda bisa mengatur panjang parameter RSI, seperti RSI 6 hari.

- Setting random oversold zone, yang terdiri dari overbuy zone dan oversold zone

- Ketika RSI melewati zona oversold acak, lakukan over entry

- Ketika RSI melintasi rentang overbought acak, posisi terendah

Keunggulan Strategis

Strategi RSI overbought dan oversold ini memiliki beberapa keunggulan dibandingkan dengan strategi RSI tradisional:

Setup zona super acak lebih fleksibel, memungkinkan untuk membuka posisi di lebih banyak titik kesempatan. Zona super tetap hanya memiliki dua titik, sedangkan strategi ini mengatur beberapa zona acak, yang dapat menangkap lebih banyak peluang perdagangan.

Pengaturan zona acak dapat lebih mencerminkan siklus pasar. Karena siklus pasar yang berbeda, zona super yang masuk akal juga akan berbeda. Pengaturan zona acak dapat beradaptasi dengan lingkungan yang berbeda.

Kombinasi dari beberapa random interval dapat membentuk sistem logika perdagangan yang lebih lengkap. Sinyal perdagangan tunggal lebih mudah gagal, dan strategi ini dapat membuat strategi lebih stabil dan dapat diandalkan dengan logika perdagangan ganda yang dibentuk oleh beberapa interval.

Indikator RSI memiliki stabilitas yang lebih kuat. RSI adalah indikator tren yang dapat lebih jelas menentukan pergerakan harga. Dibandingkan dengan harga semata, RSI memiliki probabilitas yang lebih kecil untuk munculnya sinyal positif palsu.

Strategi ini sederhana untuk diimplementasikan dan mudah untuk divalidasi di lapangan. Strategi ini hanya membutuhkan perhitungan RSI dasar, tidak melibatkan rumus yang rumit, sangat mudah untuk diimplementasikan dan diuji. Ini juga membuat strategi ini mudah untuk dioptimalkan dan diperbaiki.

Risiko Strategis

Meskipun ada beberapa keuntungan dari strategi RSI overarea acak, ada juga risiko utama sebagai berikut:

RSI sendiri seperti indikator lainnya, tidak dapat memprediksi situasi dengan sempurna. RSI dihitung dari data historis dan tidak memiliki kemampuan untuk memprediksi harga di masa depan.

Pengaturan acak masih memiliki risiko untuk disesuaikan dengan kurva. Kita perlu mencegah bahwa efek strategi hanya terjadi pada acak yang sesuai dengan situasi sejarah, dan tidak sesuai dengan situasi masa depan.

Logika perdagangan ganda mungkin saling mengirimkan sinyal konflik. Misalnya, setelah membeli, sinyal posisi kosong dikirim. Ini memerlukan pengujian yang cermat untuk menemukan parameter optimal.

Perlu hati-hati mencari kombinasi terbaik antara zona. Untuk menghindari zona terlalu padat, atau zona semua dalam satu arah. Densitas zona dan arah perlu terus disesuaikan dan dioptimalkan.

Strategi RSI lebih cocok untuk perdagangan tren panjang dan menengah. Dalam jangka pendek, sinyal yang diberikan oleh RSI mungkin memiliki keterlambatan waktu. Frekuensi perdagangan strategi perlu dikontrol, mengurangi risiko pembalikan.

Metode penanggulangan risiko utama adalah: menggunakan metode verifikasi feedback yang ketat, menguji parameter strategi dalam siklus waktu yang panjang dan berbagai kondisi pasar, untuk memastikan stabilitas dan profitabilitasnya. Selain itu, Anda juga harus mengendalikan ukuran posisi dan fokus pada manajemen risiko.

Optimasi Strategi

Untuk strategi RSI overarea acak, arah optimasi utama meliputi:

Carilah panjang parameter RSI yang optimal. Periksa parameter yang berbeda, seperti 5, 10, dan 20 hari, untuk memastikan parameter yang optimal dipilih.

Uji lebih banyak area acak untuk menemukan distribusi yang optimal. Pastikan area yang tercakup luas dan hindari yang terlalu padat.

Menambahkan faktor keuntungan atau mekanisme stop loss, mengendalikan risiko transaksi tunggal, dan memastikan kelangsungan profitabilitas.

Kombinasi dengan indikator tambahan lainnya, membentuk model multi faktor yang lebih lengkap. Misalnya, Anda dapat menambahkan moving average sebagai filter, meningkatkan kualitas sinyal.

Mengoptimalkan dan mengurangi frekuensi perdagangan, membuat strategi lebih cocok untuk memegang garis panjang dan menengah. Menghindari stabilitas yang dipengaruhi oleh terlalu sering perdagangan.

Optimalkan parameter untuk varietas yang berbeda, sehingga strategi dapat beradaptasi dengan lingkungan pasar yang lebih luas.

Menggunakan metode pembelajaran mesin yang lebih canggih untuk mengoptimalkan parameter secara dinamis. Parameter kunci dapat diperbarui sesuai dengan perubahan pasar secara real-time.

Dengan langkah-langkah optimasi yang disebutkan di atas, dapat membantu mengurangi risiko penyesuaian kurva, mengeksplorasi Alpha yang ada di dalam strategi, sehingga mendapatkan efek disk yang lebih baik.

Meringkaskan

Strategi RSI overbought overbought dengan pengaturan yang fleksibel dari rasio rasio harga (RSI) dari indikator kunci, memberikan logika perdagangan yang lebih kaya daripada strategi RSI tradisional. Strategi ini memungkinkan sinyal indikator untuk menangkap lebih baik karakteristik berkala pasar dan fluktuasi jangka pendek.

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("imrich", shorttitle="imrich", overlay=true)

RSIlength = input(6,title="RSI Period Length")

RSIoverSold1 = 1

RSIoverSold2 = 2

RSIoverSold3 = 3

RSIoverSold4 = 4

RSIoverSold5 = 5

RSIoverSold6 = 6

RSIoverSold7 = 7

RSIoverSold8 = 8

RSIoverSold9 = 9

RSIoverSold10 = 10

RSIoverSold11 = 11

RSIoverSold12 = 12

RSIoverSold13 = 13

RSIoverSold14 = 14

RSIoverSold15 = 15

RSIoverSold16 = 16

RSIoverSold17 = 17

RSIoverSold18 = 18

RSIoverSold19 = 19

RSIoverSold20 = 20

RSIoverSold21 = 21

RSIoverSold22 = 22

RSIoverSold23 = 23

RSIoverSold24 = 24

RSIoverSold25 = 25

RSIoverSold26 = 26

RSIoverSold27 = 27

RSIoverSold28 = 28

RSIoverSold29 = 29

RSIoverSold30 = 30

RSIoverSold31 = 31

RSIoverSold32 = 32

RSIoverBought1 = 70

RSIoverBought2 = 72

RSIoverBought3 = 73

RSIoverBought4 = 74

RSIoverBought5 = 75

RSIoverBought6 = 76

RSIoverBought7 = 77

RSIoverBought8 = 78

RSIoverBought9 = 79

RSIoverBought10 = 80

RSIoverBought11 = 81

RSIoverBought12 = 82

RSIoverBought13 = 83

RSIoverBought14 = 84

RSIoverBought15 = 85

RSIoverBought16 = 86

RSIoverBought17 = 87

RSIoverBought18 = 88

RSIoverBought19 = 89

RSIoverBought20 = 90

RSIoverBought21 = 91

RSIoverBought22 = 92

RSIoverBought23 = 93

RSIoverBought24 = 94

RSIoverBought25 = 95

RSIoverBought26 = 96

RSIoverBought27 = 97

RSIoverBought28 = 98

RSIoverBought29 = 99

RSIoverBought0 = 100

price = close

vrsi = rsi(price, RSIlength)

long = (crossover(vrsi, RSIoverSold5) or crossover(vrsi, RSIoverSold10) or crossover(vrsi, RSIoverSold15) or crossover(vrsi, RSIoverSold20) or crossover(vrsi, RSIoverSold25) or crossover(vrsi, RSIoverSold30) or crossover(vrsi, RSIoverSold7) or crossover(vrsi, RSIoverSold8) or crossover(vrsi, RSIoverSold9))

close_long = (crossunder(vrsi, RSIoverBought1) or crossunder(vrsi, RSIoverBought5) or crossunder(vrsi, RSIoverBought10) or crossunder(vrsi, RSIoverBought15) or crossunder(vrsi, RSIoverBought20) or crossunder(vrsi, RSIoverBought25) or crossunder(vrsi, RSIoverBought29))

if (not na(vrsi))

if long

strategy.entry("RSI_BB", strategy.long, comment="RSI_BB")

else

strategy.cancel(id="RSI_BB")

if close_long

strategy.close("RSI_BB")