Strategi Indikator Murphy yang Melintasi Ruang dan Waktu

Ringkasan

Ini adalah strategi kuantitatif sederhana yang menggunakan indikator Morpheus untuk mengidentifikasi ikan paus besar di pasar. Ini berlaku untuk kerangka waktu 5 menit, terutama untuk perdagangan cryptocurrency.

Prinsip Strategi

Strategi ini menggunakan indikator Morpheus dengan panjang 3, dengan garis overbought ditetapkan sebagai 100 dan garis oversold ditetapkan sebagai 0. Strategi ini menunggu indikator Morpheus mencapai tingkat overbought, yang menunjukkan adanya celah ikan paus besar di pasar. Jika dua indikator Morpheus yang telah di atas harga masih bisa bertahan, maka ini adalah sinyal masuk multihead.

Ketika indeks Mofi = 100 dan akar K adalah garis besar, masuk lebih banyak. Jalur stop loss ditetapkan sebagai titik terendah pada hari perdagangan, dan berhenti dalam 60 menit setelah masuk.

Untuk shorting, Anda dapat menggunakan logika mirror. Yaitu, ketika indikator Moffie mencapai oversold, ketika akar K adalah garis besar, masuklah ke shorting.

Keunggulan Strategis

Penggunaan indikator Morpheus dapat secara efektif mengidentifikasi aksi penumpukan saham potensial dari ikan paus besar di pasar, yang kemungkinan akan terus naik.

Dengan menggunakan K-Line Entity Identification (KLI) yang memiliki kekuatan penembusan yang kuat, banyak penembusan palsu dapat disaring.

Bergabung dengan filter SMA, menghindari pembelian saham yang cenderung turun, dapat secara efektif mengurangi risiko perdagangan.

Dengan menggunakan metode operasi ultra-pendek dalam sehari, 60 menit stop-loss dapat mengunci keuntungan dengan cepat dan mengurangi probabilitas penarikan.

Risiko Strategis

Indikator Morpheus dapat menghasilkan sinyal palsu yang menyebabkan kerugian yang tidak perlu. Parameter dapat disesuaikan dengan tepat atau menambahkan indikator lain untuk disaring.

METHOD Operasi Ultra Short Line 60 Menit Mungkin terlalu radikal dan tidak cocok untuk saham dengan volatilitas yang tinggi. Anda dapat menyesuaikan waktu berhenti yang tepat atau menggunakan stop loss bergerak untuk mengoptimalkan.

Tidak mempertimbangkan risiko kejutan pasar ketika terjadi peristiwa makroekonomi besar. Strategi ini harus dihentikan dan terus diperdagangkan sampai pasar kembali stabil.

Arah optimasi strategi

Kombinasi parameter yang berbeda dapat diuji, seperti penyesuaian panjang indikator Morpheus, pengoptimalan parameter siklus SMA, dan sebagainya.

Cobalah untuk menambahkan indikator lain dalam kombinasi, seperti saluran BOLL, indikator KD, dan lain-lain, untuk melihat apakah dapat meningkatkan akurasi sinyal.

Uji coba untuk mendapatkan keuntungan tunggal yang lebih besar dengan meredakan stop loss yang tepat.

Cobalah untuk mengembangkan versi berdasarkan kerangka kebijakan yang berlaku untuk siklus lain, seperti versi 15 menit atau 30 menit.

Meringkaskan

Strategi ini secara keseluruhan sangat sederhana dan mudah dimengerti, dengan konsep dasar yang konsisten dengan konsep klasik penelusuran penangkapan ikan paus besar. Dengan mengidentifikasi titik-titik penting dari overbought dan oversold dari indikator Morpheus, dengan penyaringan entitas K-line, banyak kebisingan dapat disaring. Penambahan filter SMA juga meningkatkan stabilitas strategi.

Operasi 60 menit super singkat dapat menghasilkan keuntungan cepat, tetapi juga membawa risiko operasional yang lebih tinggi. Secara keseluruhan, ini adalah template strategi kuantitatif yang sangat berharga dalam pertempuran, layak untuk penelitian dan pengoptimalan yang lebih dalam, dan juga memberi kita ide-ide pengembangan strategi yang berharga.

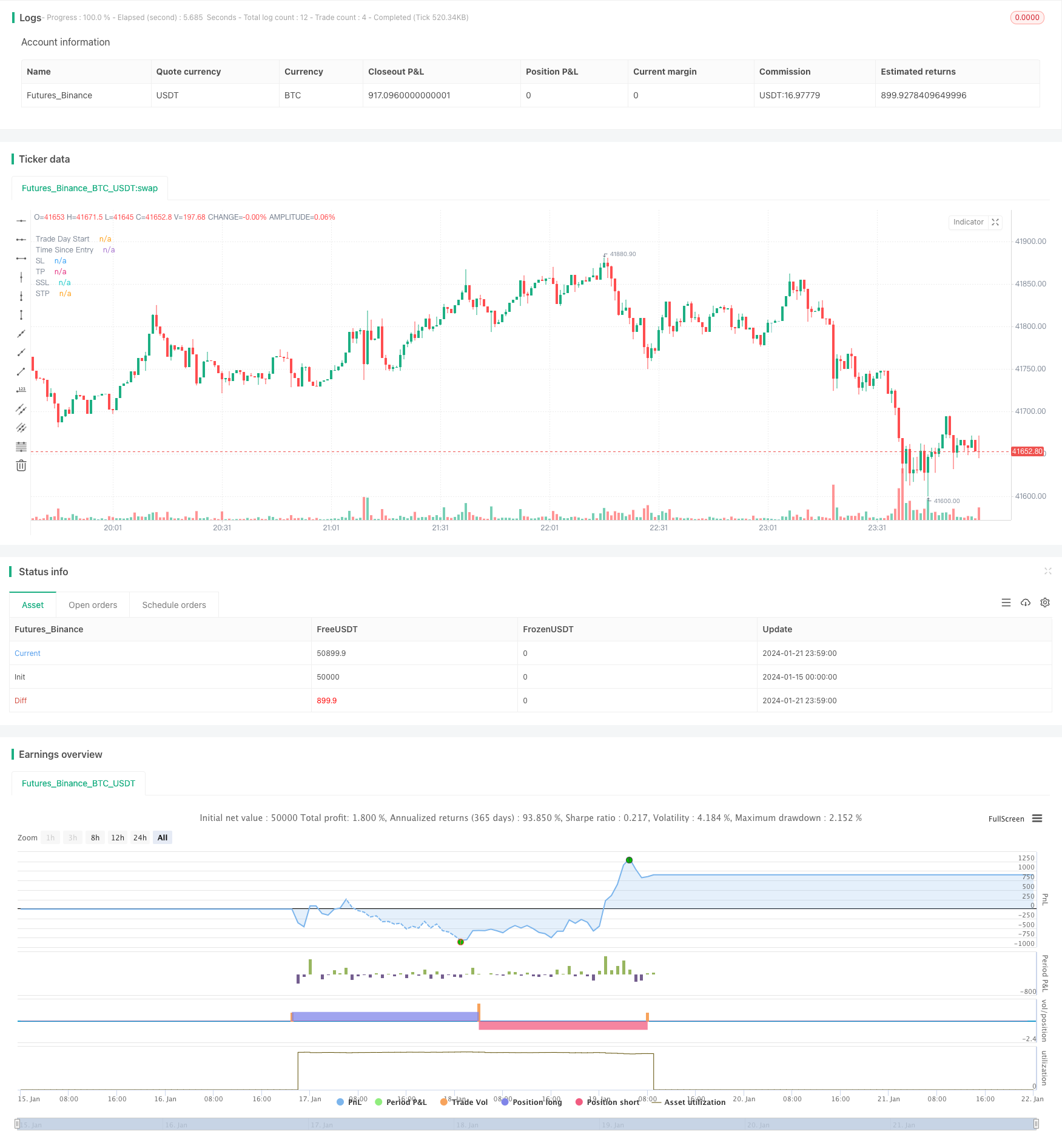

/*backtest

start: 2024-01-15 00:00:00

end: 2024-01-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// From "Crypto Day Trading Strategy" PDF file.

// * I'm using a SMA filter to avoid buying when the price is declining. Time frame was better at 15 min according to my test.

// 1 - Apply the 3 period Money Flow Index indicator to the 5 minute chart, using 0 and 100 as our oversold and overbought boundaries

// 2 - Wait for the MFI to reach overbought levels, that indicates the presence of "big sharks" in the market. Price needs to hold up

// the first two MFI overbought occurrences of the day to be considered as a bullish entry signal.*

// 3 - We buy when the MFI = 100 and the next candle is a bullish candle with short wicks.

// 4 - We place our Stop Loss below the low of the trading day and we Take Profit during the first 60 minutes after taking the trade.

// The logic above can be used in a mirrored fashion to take short entries, this is a custom parameter that can be modified from

// the strategy Inputs panel.

// © tweakerID

//@version=4

strategy("Money Flow Index 5 min Strategy",

overlay=true )

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

i_MFI = input(3, title="MFI Length")

OB=input(100, title="Overbought Level")

OS=input(0, title="Oversold Level")

barsizeThreshold=input(.5, step=.05, minval=.1, maxval=1, title="Bar Body Size, 1=No Wicks")

i_MAFilter = input(true, title="Use MA Trend Filter")

i_MALen = input(80, title="MA Length")

i_timedexit=input(false, title="Use 60 minutes exit rule")

short=input(true, title="Use Mirrored logic for Shorts")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="Strategy Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(5, step=.1, title="ATR Multiple")

i_TPRRR = input(2.2, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

DayStart = time == timestamp("UTC", year, month, dayofmonth, 0, 0, 0)

plot(DayStart ? 1e9 : na, style=plot.style_columns, color=color.silver, transp=80, title="Trade Day Start")

float LongStop = valuewhen(DayStart,low,0)*(1-i_PercIncrement)

float ShortStop = valuewhen(DayStart,high,0)*(1+i_PercIncrement)

float StratTP = strategy.position_avg_price + (strategy.position_avg_price - LongStop)*i_TPRRR

float StratSTP = strategy.position_avg_price - (ShortStop - strategy.position_avg_price)*i_TPRRR

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

MFI=mfi(close,i_MFI)

barsize=high-low

barbodysize=close>open?(open-close)*-1:(open-close)

shortwicksbar=barbodysize>barsize*barsizeThreshold

SMA=sma(close, i_MALen)

MAFilter=close > SMA

timesinceentry=(time - valuewhen(bought, time, 0)) / 60000

timedexit=timesinceentry == 60

BUY = MFI[1] == OB and close > open and shortwicksbar and (i_MAFilter ? MAFilter : true)

bool SELL = na

if short

SELL := MFI[1] == OS and close < open and shortwicksbar and (i_MAFilter ? not MAFilter : true)

//Debugging Plots

plot(timesinceentry, transp=100, title="Time Since Entry")

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

if i_timedexit

strategy.close_all(when=timedexit)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)