適応型価格チャネル戦略

概要

この戦略は,平均リアルレンジ ((ATR) 指数と平均方向指数 ((ADX) に基づく自己適応価格チャネル戦略である.これは,価格運動における市場とトレンドの整合を認識し,それに応じて取引することを目的としている.

戦略原則

最新の長方根K線の最高値 ((HH) と最低値 ((LL) を計算する.同時に長方根K線のATRを計算する.

価格の上昇と下落に基づいて+DIと-DIを計算し,ADXを計算する.

ADX<25であれば,市場を整合する.このとき,閉盘価格が価格チャネル上限より高い場合 ((HH - ATR倍数)*ATR) を多くする. 閉盘価格がチャネル下限以下である場合 ((LL+ATR倍数*ATR),空いた。

ADX>=25で+DI>-DIであれば,牛市であると判断する。このとき,閉盘価格が価格チャネル上限より高い場合は,多めにする。

ADX>=25で+DI<-DIであれば空頭市場であると判断する.このとき,閉店価格が価格チャネル下限を下回ったら空頭する.

ポジションに入ってから,exit_length根K線を超えても止まらない場合は,強制的に止めて平仓する。

優位分析

この戦略は,市場環境に自動的に適応する. 市場を整合する際に価格通路戦略を採用し,トレンド市場ではトレンド方向に従って取引する.

ATRとADXの指標の使用は,戦略の自律性を確保する.ATRは価格チャネルの幅を調整するために使用され,ADXは市場の傾向を判断するために使用されます.

戦略の安定性には,強制的なストップ・ローズメカニズムが役立ちます.

リスク分析

ADX判断は誤信号を生成する確率が高い.

ATRとADXの指標の設定を間違えた場合,戦略の効果が低下する可能性があります.

行動の変化を効果的に回避できないリスク

最適化の方向

ATRとADXのパラメータを最適化し,自律的適応を向上させる.

損失のリスクを低減するために止損線を増やす.

フィルター条件を追加してエラー信号をフィルターする.

要約する

自適性価格チャネル戦略は,さまざまな指標とメカニズムを総合的に適用し,異なる実況環境で異なる戦略を採用し,一定の自適性と安定性を有する.しかし,指標設定とパラメータ選択の制限のために,この戦略は,一定の誤判リスクにも直面する.将来の最適化の方向は,パラメータ最適化,リスク管理などの側面にあります.

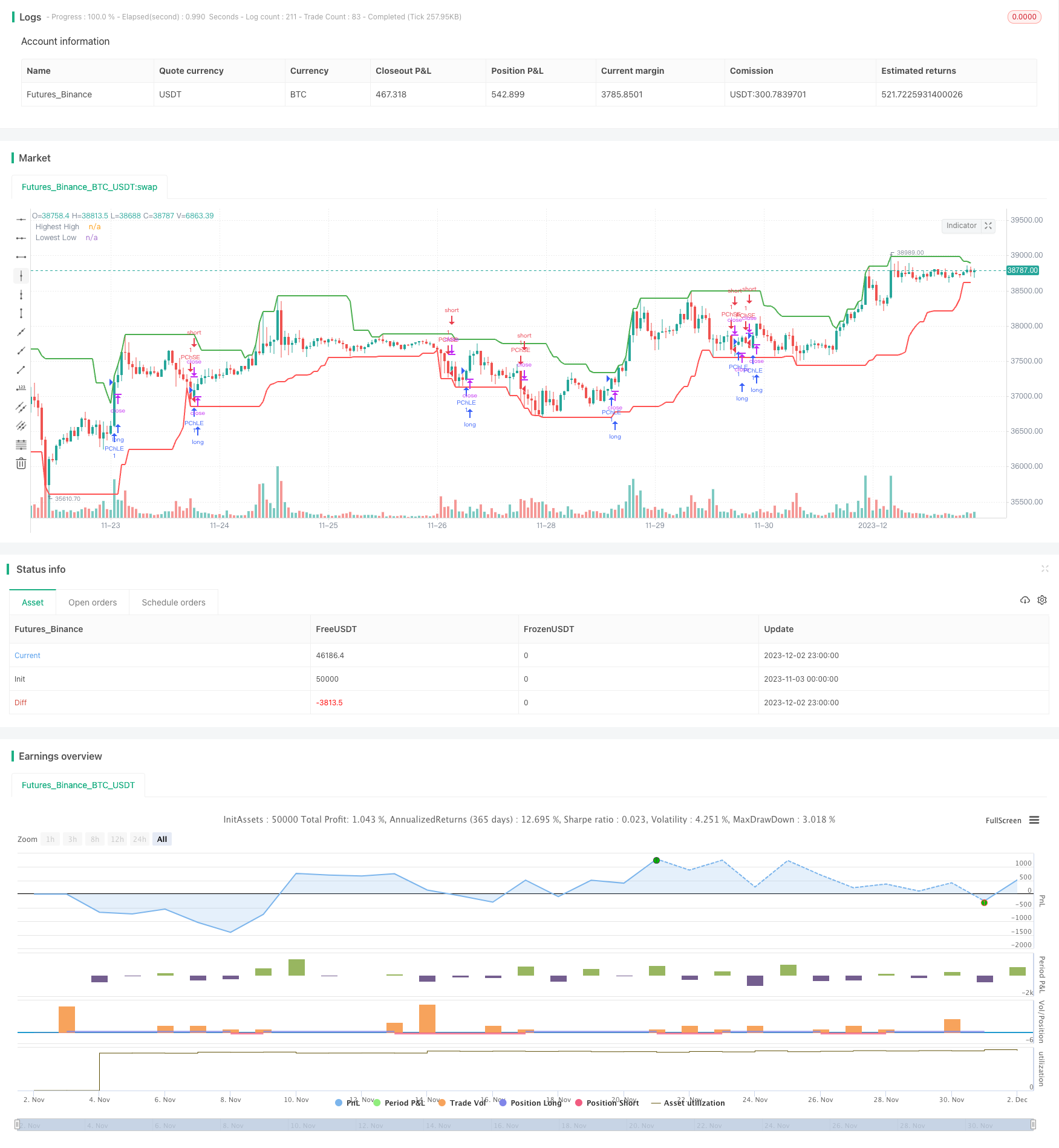

/*backtest

start: 2023-11-03 00:00:00

end: 2023-12-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Adaptive Price Channel Strategy", overlay=true)

length = input(20, title="Length")

exit_length = input(10, title="Exit After X Periods")

atr_multiplier = input(3.2, title="ATR Multiplier")

startDate = input(defval = timestamp("2019-01-15T08:15:15+00:00"), title = "Start Date")

endDate = input(defval = timestamp("2033-04-01T08:15:00+00:00"), title = "End Date")

hh = ta.highest(high, length)

ll = ta.lowest(low, length)

atr = ta.atr(length)

// calculate +DI and -DI

upMove = high - high[1]

downMove = low[1] - low

plusDM = na(upMove[1]) ? na : (upMove > downMove and upMove > 0 ? upMove : 0)

minusDM = na(downMove[1]) ? na : (downMove > upMove and downMove > 0 ? downMove : 0)

plusDI = ta.rma(plusDM, length) / atr * 100

minusDI = ta.rma(minusDM, length) / atr * 100

// calculate ADX

dx = math.abs(plusDI - minusDI) / (plusDI + minusDI) * 100

adx = ta.rma(dx, length)

var int barSinceEntry = na

if (not na(close[length]) )

if (adx < 25) // Sideways market

if (close > hh - atr_multiplier * atr)

strategy.entry("PChLE", strategy.long, comment="PChLE")

barSinceEntry := 0

else if (close < ll + atr_multiplier * atr)

strategy.entry("PChSE", strategy.short, comment="PChSE")

barSinceEntry := 0

else if (adx >= 25 and plusDI > minusDI) // Bullish market

if (close > hh - atr_multiplier * atr)

strategy.entry("PChLE", strategy.long, comment="PChLE")

barSinceEntry := 0

else if (adx >= 25 and plusDI < minusDI) // Bearish market

if (close < ll + atr_multiplier * atr)

strategy.entry("PChSE", strategy.short, comment="PChSE")

barSinceEntry := 0

if (na(barSinceEntry))

barSinceEntry := barSinceEntry[1] + 1

else if (barSinceEntry >= exit_length)

strategy.close("PChLE")

strategy.close("PChSE")

barSinceEntry := na

plot(hh, title="Highest High", color=color.green, linewidth=2)

plot(ll, title="Lowest Low", color=color.red, linewidth=2)