ストキャスティクス買われすぎ売られすぎ範囲RSI戦略

概要

ランダムな超買超売区間RSI戦略は,RSIの超買超売区間を動的に調整することで,市場機会をより柔軟に捉える戦略である.この戦略は,相対強度指数 ((RSI) を主要な取引指標として使用し,複数のランダムな超買超売パラメータを設定し,RSIラインがランダムな超売区間を通るときに取引信号を発する.

戦略原則

この戦略の核心的な論理は,株価が過買か過売かどうかを判断するためにRSI指標を使用することです. RSIは,閉盤上昇の平均値と閉盤下落の平均値を比較して,現在の株価の動向を判断します. ランダムな超買超売区間RSI戦略は,固定された超買超売パラメータを使用するのではなく,複数のランダムな区間を設定し,これらのランダムな区間を通ってRSI線を介して取引信号を生成します.

例えば,通常のRSI戦略は,30を超売り区間として使用し,RSIの下30を突破すると多做し,RSI上70を平行にします.しかし,このランダムな超買い超売り区間RSI戦略は,20から30の間の複数の値を超売り区間として設定します.これは,より柔軟な取引戦略を実現し,より多くのチャンスポイントでポジションを開きます.

具体的には,この戦略の主な論理は:

- RSIのパラメータの長さを設定します.

- ランダムに超売り区間を設定します.

- RSIが乱転した超売り区間を通過する際には,追加入場を行います.

- RSIがランダムな超買い区間を通過すると,平仓します.

戦略的優位性

ランダムな超買超売り区間のRSI戦略は,従来のRSI戦略と比較して,以下のいくつかの利点があります.

ランダムな超区間の設定はより柔軟で,より多くのチャンスポイントでポジションを開くことができます. 固定された超区間は2つのポイントしかありません. この戦略は,複数のランダムな区間を設定し,より多くの取引機会を捕捉することができます.

ランダムな区間設定は,市場の周期性をよりよく反映できる.市場周期が異なるため,合理的な超区間設定も異なる.ランダムな設定は,異なる状況環境に自律的に適応できる.

多数のランダム区間の組み合わせにより,比較的に完全な取引論理体系を形成することができる.単一の取引信号は失敗しやすいが,この戦略は複数の区間の形成による複数の取引論理により,戦略をより安定して信頼性のあるものにする.

RSI指数はそれ自体で強い安定性を持っています. RSIはトレンド型の指数であり,価格の動きをより明確に判断できます. 単なる価格と比較して,RSIシグナルの偽陽性の発生確率は低いです.

戦略の実装はシンプルで,簡単に実測できる.この戦略は,基本的なRSI計算のみを必要とし,複雑な公式は含まない.実装とテストは非常に簡単である.これは,この戦略を最適化して改善することも容易である.

戦略リスク

ランダムな超区間RSI戦略にはいくつかの利点があるが,以下の主要なリスクがあります.

RSIは,他の指標と同様に,市場を完璧に予測することはできません. RSIは,歴史的データから計算され,将来の価格の確固たる予測能力はありません.

ランダムな区間設定は,曲線に適合するリスクが依然としてあります. 戦略の効果は,単なるランダムな区間が,過去の状況に適しただけで,将来の状況に適していないことを防ぐ必要があります.

多重取引論理は相互に衝突信号を発する可能性がある。例えば,購入後,平仓信号を発する。これは,最適なパラメータを見つけるために注意深くテストする必要がある。

最適な区間組合せを慎重に探す必要がある.区間が過密すぎないか,または区間がすべて一つの方向にあることを避ける必要がある.区間密度と方向の両方が継続的に調整され,最適化される必要がある.

RSI戦略は中長線トレンド取引に適しています.短期的には,RSIが提供する信号は時間遅れがある可能性があります.戦略の取引頻度を制御し,反転のリスクを減らす必要があります.

主要なリスク対策は,厳格なリターン・検証方法を採用し,長期周期および複数の市場状況下で戦略パラメータをテストし,その安定性と収益性を確保する.同時に,ポジションの規模を制御し,リスク管理に重点を置く.

戦略の最適化

このランダムな超区間RSI戦略の主な最適化方向は,以下の通りです.

最適なRSIパラメータの長さを探します. 5日,10日,20日など,異なるパラメータをテストして,最適なパラメータを選択することを確認できます.

より多くのランダムな区間をテストして,最適な区間分布を見つけます. 区間を広範囲に保ちながら,過密を避ける必要があります.

利益因子または止損メカニズムの加入により,単一取引のリスクを制御し,継続的な収益性を確保します.

他の補助指標と組み合わせて,より完全な多因子モデルを形成する.例えば,移動平均を波として加えることができ,信号の質を向上させる.

取引頻度を最適化および低減し,中長期保有に適した戦略を策定する. 取引頻度過多で安定性を損なうことを避ける.

戦略がより広範な市場環境に適応できるように,異なる品種ごとにパラメータを最適化します.

より高度な機械学習方法を使用して動的に最適化パラメータ. 重要なパラメータをリアルタイムで市場の変化に応じて更新できるようにする.

上述の最適化策により,曲線適合のリスクを軽減し,戦略の内在のアルファを掘り下げることで,よりよいディスク効果が得られます.

要約する

ランダムな超買超売区間RSI戦略は,鍵となる指標RSIの買取区間を柔軟に設定することで,従来のRSI戦略よりも豊富な取引論理を実現する.この戦略の方法は,指標信号が市場の周期的な特徴と短期的な変動をよりよく捉えることができるようにする.同時に,ランダムな区間パラメータの導入は,戦略の最適化のためのより大きなスペースを提供し,戦略の実際の取引効率が継続的に改善されるようにする.全体的に,これは,実験的に検証され,研究を深める価値のある,使いやすい,かつ効果的な量化戦略の考え方である.

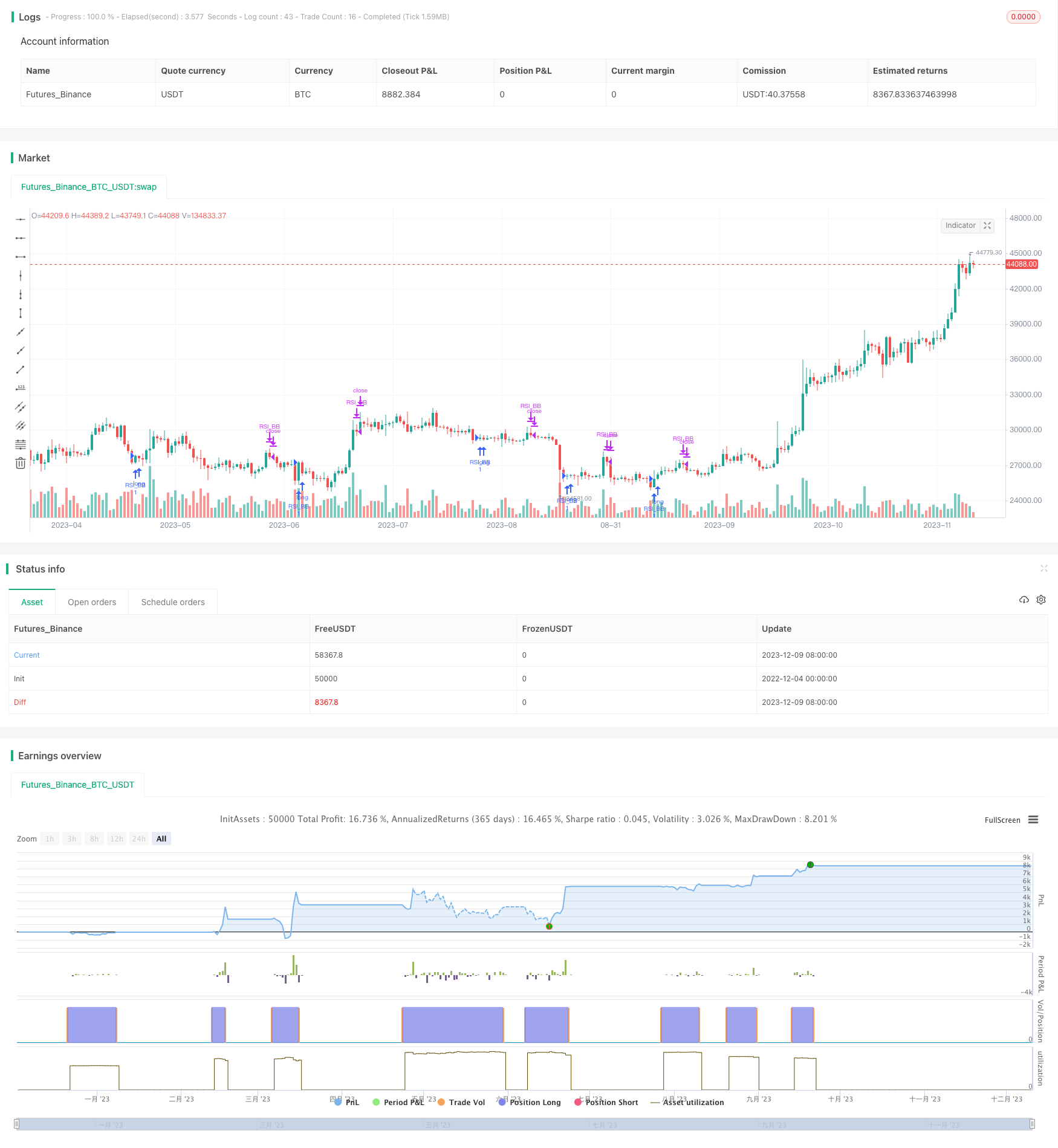

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("imrich", shorttitle="imrich", overlay=true)

RSIlength = input(6,title="RSI Period Length")

RSIoverSold1 = 1

RSIoverSold2 = 2

RSIoverSold3 = 3

RSIoverSold4 = 4

RSIoverSold5 = 5

RSIoverSold6 = 6

RSIoverSold7 = 7

RSIoverSold8 = 8

RSIoverSold9 = 9

RSIoverSold10 = 10

RSIoverSold11 = 11

RSIoverSold12 = 12

RSIoverSold13 = 13

RSIoverSold14 = 14

RSIoverSold15 = 15

RSIoverSold16 = 16

RSIoverSold17 = 17

RSIoverSold18 = 18

RSIoverSold19 = 19

RSIoverSold20 = 20

RSIoverSold21 = 21

RSIoverSold22 = 22

RSIoverSold23 = 23

RSIoverSold24 = 24

RSIoverSold25 = 25

RSIoverSold26 = 26

RSIoverSold27 = 27

RSIoverSold28 = 28

RSIoverSold29 = 29

RSIoverSold30 = 30

RSIoverSold31 = 31

RSIoverSold32 = 32

RSIoverBought1 = 70

RSIoverBought2 = 72

RSIoverBought3 = 73

RSIoverBought4 = 74

RSIoverBought5 = 75

RSIoverBought6 = 76

RSIoverBought7 = 77

RSIoverBought8 = 78

RSIoverBought9 = 79

RSIoverBought10 = 80

RSIoverBought11 = 81

RSIoverBought12 = 82

RSIoverBought13 = 83

RSIoverBought14 = 84

RSIoverBought15 = 85

RSIoverBought16 = 86

RSIoverBought17 = 87

RSIoverBought18 = 88

RSIoverBought19 = 89

RSIoverBought20 = 90

RSIoverBought21 = 91

RSIoverBought22 = 92

RSIoverBought23 = 93

RSIoverBought24 = 94

RSIoverBought25 = 95

RSIoverBought26 = 96

RSIoverBought27 = 97

RSIoverBought28 = 98

RSIoverBought29 = 99

RSIoverBought0 = 100

price = close

vrsi = rsi(price, RSIlength)

long = (crossover(vrsi, RSIoverSold5) or crossover(vrsi, RSIoverSold10) or crossover(vrsi, RSIoverSold15) or crossover(vrsi, RSIoverSold20) or crossover(vrsi, RSIoverSold25) or crossover(vrsi, RSIoverSold30) or crossover(vrsi, RSIoverSold7) or crossover(vrsi, RSIoverSold8) or crossover(vrsi, RSIoverSold9))

close_long = (crossunder(vrsi, RSIoverBought1) or crossunder(vrsi, RSIoverBought5) or crossunder(vrsi, RSIoverBought10) or crossunder(vrsi, RSIoverBought15) or crossunder(vrsi, RSIoverBought20) or crossunder(vrsi, RSIoverBought25) or crossunder(vrsi, RSIoverBought29))

if (not na(vrsi))

if long

strategy.entry("RSI_BB", strategy.long, comment="RSI_BB")

else

strategy.cancel(id="RSI_BB")

if close_long

strategy.close("RSI_BB")