インデックス修正分析フィルタリング戦略

作成日:

2023-12-13 15:55:07

最終変更日:

2023-12-13 15:55:07

コピー:

0

クリック数:

659

1

フォロー

1628

フォロワー

概要

この戦略は,模擬演算と指数移動平均の組み合わせを使用して,ポジションの方向性を判断するために,ランダム性の強いトレンドフィルターを実現する.戦略は,まず,価格を設定された数字の余剰で割った場合の0かどうかを計算し,0であれば取引信号が表示されます.この信号は,指数移動平均線を下回ると空白で,指数移動平均線の上回ると,さらに空白になります.この戦略は,数学的な演算のランダム性と技術指標のトレンド判断を統合し,異なる周期指標の間の交差検証を利用して,価格を部分的に打撃するランダムな動きを効果的にフィルターします.

戦略原則

- 価格入力値aをcloseに設定し,変更できます. 分数bを4に設定し,変更できます.

- a を b の余分数modulo で割って余分が 0 であることを判断する.

- 指数移動平均の長さMALenを設定し,70サイクルをデフォルトで,価格の中期および長期のトレンドの判断指標として使用する.

- 余数moduloが0であるとき取引シグナルevennumberを生じ,EMAとの関係が方向を決定する.価格がEMA線を上を通るとき,購入シグナルBUYを生じ;価格がEMA線を下を通るとき,売却シグナルSELLを生じ.

- 取引エントリーは信号の方向に沿って多引または空白のポジションに入ります. 戦略は,取引回数を制御するために逆開を制限することができます.

- ストップ条件は,固定ストップ,ATRストップ,価格変動範囲ストップの3つのストップ方式に基づいて設定されます. ストップ条件は,ストップの逆転です.

- モバイル・ストップを使用するかどうかを選択し,より多くの利益をロックする,デフォルトでは使用されません.

優位分析

- 模擬演算のランダム性は,価格の揺れの影響を受けないようにし,移動平均のトレンド判断と組み合わせて,部分的に無効な信号を効果的にフィルターすることができます.

- 指数移動平均は,中長期のトレンド判断指標として,模擬操作の短期信号の組み合わせを使用して,多層検証を実現し,偽信号を回避する.

- カスタマイズ可能なパラメータ設定は非常に柔軟で,異なる市場に応じてパラメータを調整し,最適なパラメータ組み合わせを探します.

- 複数のストップ・モードが統合され,リスクをコントロールできます.同時に,利益をロックするためのストップ・条件が設定されています.

- 直接反転開設をサポートし,ポジションの方向をシミュレートすることができます. また,取引回数を減らすためにこの機能をオフにすることもできます.

リスク分析

- パラメータを正しく設定しない場合,取引シグナルが過剰に発生し,取引頻度やスライドポイントコストが増加する可能性があります.

- 指数移動平均はトレンドを判断する唯一の指標であり,価格の逆転のタイミングを逃すため,遅れが生じることがあります.

- 固定ストップは機械的であり,市場の変動に適応できない可能性があります.

- 直接逆転の開設は,ポジションの調整の頻度を増やし,取引コストとリスクを増加させます.

最適化の方向

- EMAの代わりに異なる平均線指標をテストしたり,EMAと他の平均線を組み合わせて,利得率を向上させることができるかどうかを調べることができます.

- 模擬演算のフィルタリングを,ブリン帯,K線形など他の策略と組み合わせて,より安定したフィルタリングを試みることができます.

- 市場波動の大きさに応じてストップ距離を調整する自己適応的なストップ方法を研究することができます.

- 取引回数や利益の限界を設定して,直逆の開設回数を制限できます.

要約する

この戦略は,模擬操作によりランダムなフィルタリングと移動平均のトレンド判断を効果的に組み合わせ,パラメータ設定が柔軟であり,異なる市場環境に応じて調整して最適化することができ,より信頼できる取引信号を得ることができる.同時に,複数のストップメカニズムがリスク制御,およびストップと移動ストップが利益をロックするために統合されている.この戦略の全体的な考え方は明確で,理解し,修正することが容易であり,さらなるテストと最適化の価値があり,実地での応用の可能性が大きい.

ストラテジーソースコード

/*backtest

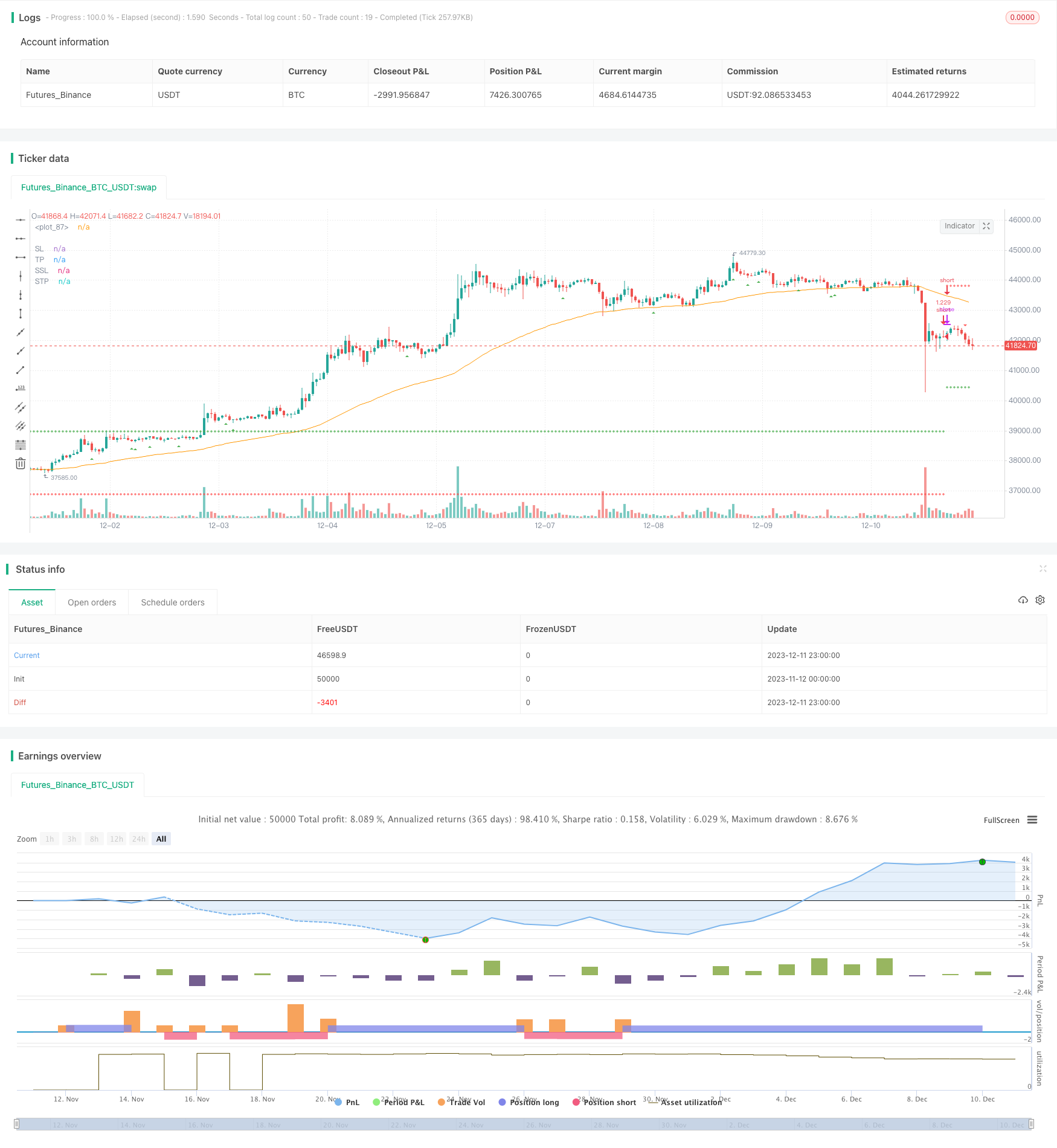

start: 2023-11-12 00:00:00

end: 2023-12-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// To understand this strategy first we need to look into the Modulo (%) operator. The modulo returns the remainder numerator

// of a division's quotient (the result). If we do 5 / 3, we get 1 and 2/3 as a result, where the remainder is 2 (two thirds, in this case). This can be

// used for many things, for example to determine when a number divides evenly into another number. If we divide 3/3, our result is 1,

// with no remainder numerator, hence our modulo result is 0. In this strategy, we compare a given number (divisor, user defined) with the

// the closing price of every candle (dividend, modifiable from the inputs panel) to determine if the result between their division is an even number.

// If the answer is true, we have an entry signal. If this signal occurs below the EMA (length is defined by the user) we go short and

// viceversa for longs. This logic can be reversed. In this case, the modulo works as a random-like filter for a moving average strategy

// that usually struggles when the market is ranging.

//@version=4

//@version=4

strategy("Modulo Logic + EMA Strat",

overlay=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=10000,

commission_value=0.04,

calc_on_every_tick=false,

slippage=0)

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

a=input(close, title="Dividend")

b=input(4, title="Divisor")

usemod=input(true, title="Use Modulo Logic")

MALen=input(70, title="EMA Length")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="ATR Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(4, step=.1, title="ATR Multiple")

i_TPRRR = input(1, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

float LongStop = na

float ShortStop = na

float StratTP = na

float StratSTP = na

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

modulo=a%b

evennumber=modulo==0

MA=ema(close, MALen)

plot(MA)

BUY=usemod ? evennumber and close > MA : close > MA

SELL=usemod ? evennumber and close < MA : close < MA

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)