ブロードバンドブレイクスルー戦略

作成日:

2024-01-03 17:53:32

最終変更日:

2024-01-03 17:53:32

コピー:

3

クリック数:

812

1

フォロー

1664

フォロワー

概要

広帯突破策は,トレンドを追跡する策である.それは,変動率の範囲を利用して,入場と出場のタイミングを決定する.具体的には,それは,ブリン帯の上線と下線を使用して,価格が突破しているかどうかを判断する.価格が上線突破するときに多めに,価格が下線を突破するときに平仓する.

戦略原則

この戦略はブリン帯の指標に基づいています.ブリン帯は3つの線で構成されています:

- 中線 - n日間のシンプル移動平均

- 上線 - 中線 + k * n日標準差

- 下線 - 中線 - k * n日標準差

ここで k の値は一般的に 1.5 または 2 になります. 価格が上線を突破すると,株が強気地域に入ると表示され,多額になります. 価格が下線を突破すると,株が弱気地域に入ると表示され,平仓になります.

この策略は20日中線と1.5倍標準差を使ってブリン帯を構成する.価格が上線を突破する時に多めにすると,exitedには2つの選択肢がある:

- 下線停止を使用する

- 中間線で止まる

高波動の株の場合,下線の止損効果を使用する方がよい.

優位分析

この戦略の利点は以下の通りです.

- 価格の動向を効果的に追跡し,突破信号をタイムリーに捉える

- 波動率の範囲を利用して,エントリーポイントを決定し,ノイズを効果的にフィルターします.

- prebuiltr ストップの2つの方法,株の特徴によって最適の選択肢を選択できます

リスク分析

この戦略にはいくつかのリスクがあります.

- 突破信号は偽の突破であり,トレンドを効果的に追跡できない

- ストップポイントの設定が不適切である場合,過剰なストップが起こる可能性があります.

- 市場整合を効率的に処理できない

これらのリスクは,パラメータの最適化や,他の指標と組み合わせることで軽減できます.

最適化の方向

この戦略は以下の点で最適化できます.

- ブリン帯のパラメータを最適化して,最適なパラメータの組み合わせを探します.

- 取引量などの指標を組み合わせて,突破信号の信頼性を検証する

- 偽突破を防ぐために,他の指標を使ってフィルタリングメカニズムを構築する.

- ストップの位置を動的に調整してストップのリスクを減らす

要約する

ブロードバンド突破戦略は,全体的に比較して古典的なトレンド追跡戦略である.パラメータ最適化とルール最適化によって改善され,異なる市場環境により適合させることができる.この戦略は,容易に理解し,実装され,量化取引のための優れた入門戦略の選択肢である.

ストラテジーソースコード

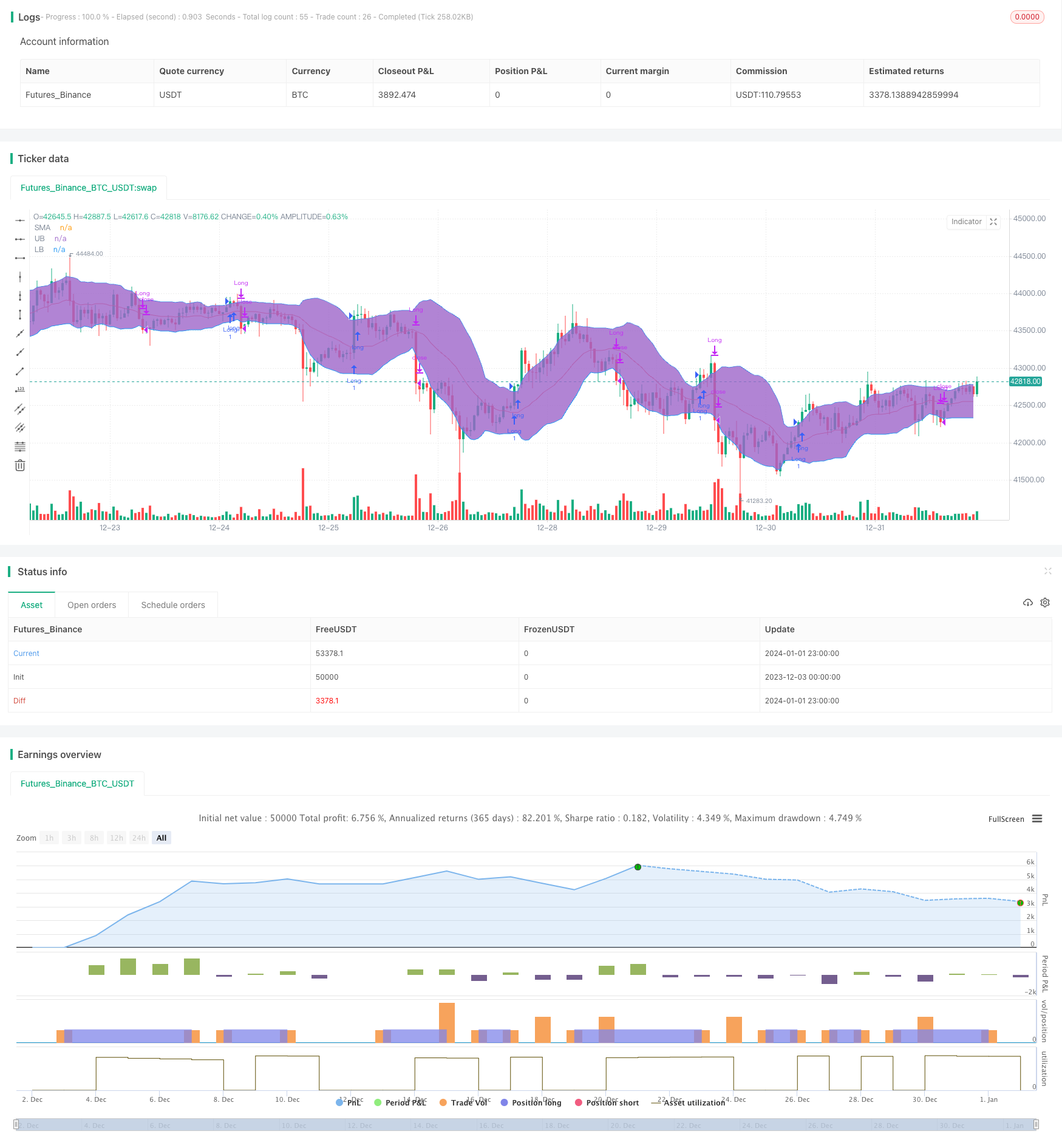

/*backtest

start: 2023-12-03 00:00:00

end: 2024-01-02 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Senthaamizh

//@version=4

strategy(title="Bollinger Band Breakout", shorttitle = "BB-BO", overlay=true)

source = close

length = input(20, minval=1, title = "Period") //Length of the Bollinger Band

mult = input(1.5, minval=0.001, maxval=50, title = "Standard Deviation") // Use 1.5 SD for 20 period MA; Use 2 SD for 10 period MA

exit = input(1, minval=1, maxval=2,title = "Exit Option") // Use Option 1 to exit using lower band; Use Option 2 to exit using moving average

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

if (crossover(source, upper))

strategy.entry("Long", strategy.long, qty=1)

if(exit==1)

if (crossunder(source, lower))

strategy.close("Long")

if(exit==2) //basis is good for N50 but lower is good for BN (High volatility)

if (crossunder(source, basis))

strategy.close("Long")

plot(basis, color=color.red,title= "SMA")

p1 = plot(upper, color=color.blue,title= "UB")

p2 = plot(lower, color=color.blue,title= "LB")

fill(p1, p2)