개요

쌍동력 평선 거래 전략은 OTT 지표와 Wavetrend 진동기 지표를 결합한 전략이다. Anıl Özekşi 선생님이 개발한 OTT 지표와 lonestar108의 Wavetrend 진동기 지표를 결합하여 성공적인 거래 지표를 형성한다. 이 전략은 양방향 시장에서 다중 하위권 조작을 할 수 있다.

전략 원칙

쌍동력 평행선 거래 전략은 먼저 브린 밴드 중궤도를 계산한다. 즉, 이동 평균 MAvg. 그리고 사용자가 설정한 비율 범위와 주기에 따라 긴 스톱 (longStop) 와 짧은 스톱 (shortStop) 을 계산한다. 가격이 상궤도를 돌파할 때 더하고, 상궤도를 돌파할 때 공백을 한다. 닫기 신호는 가격이 평행선 근처로 돌아가는 것이다.

구체적으로, 이 전략의 핵심 지표는 OTT 지표이다. OTT 지표는 평균선과 경계선으로 구성되어 있으며, 특정 알고리즘에 따라 시장의 변동 정도에 따라 경계선의 위치를 조정한다. 가격이 하위 경계선 OTT 아래로 떨어지면 공백을; 가격이 상위 경계선 OTT을 넘으면 더 많은 것을 한다.

이 전략은 동시에 Wavetrend 지표를 사용하여 가격 트렌드 방향을 판단하고, 하향 트렌드라고 판단하면, 더 많은 것을하지 않고, 더 많은 것을하지 않고, 더 많은 것을하지 않습니다.

우위 분석

쌍동력 평선 거래 전략은 이동 평균, 브린 밴드 및 OTT 지표의 장점을 결합하여 자동으로 스톱 포지션을 조정하여 스톱 손실이 활성화 될 확률을 줄일 수 있습니다. 동시에 추세를 판단하는 지표와 결합하여 흔들리는 추세에 갇히지 않도록합니다.

특히, 이 전략의 주요 장점은 다음과 같습니다.

- 자동으로 스톱 리스를 조정하여 위험을 효과적으로 제어할 수 있습니다.

- OTT 지표는 전환점을 더 정확하게 판단할 수 있습니다.

- 동향을 판단하는 지표와 함께, 흔들리는 시장의 교도소를 피하십시오.

- 규칙은 비교적 간단하고 명확하며 사용법을 이해하기 쉽습니다.

위험 분석

이중 동력 일직선 거래 전략에는 다음과 같은 몇 가지 측면에 초점을 맞춘 위험이 있습니다.

- 급격한 상황에서는 스톱 손실 라인이 뚫려 큰 손실을 초래할 수 있습니다.

- OTT 지표 판단의 역전 신호는 정확하지 않으며, 오류 신호가 발생할 수 있다.

- 트렌드 판단이 잘못되고, 하향 진동으로 인해 손실이 발생할 수 있습니다.

- 잘못된 변수 설정은 정책 효과에도 영향을 미칠 수 있습니다.

그 대책은 다음과 같습니다.

- 스톱 라인이 쉽게 활성화되지 않도록 스톱 라인을 적절하게 느슨하게 합니다.

- 다른 지표와 함께 OTT 신호의 신뢰성을 판단하여 가짜 신호를 피하십시오.

- 트렌드 판단을 위해 파라미터를 적절하게 조정합니다.

- 최적화 매개 변수, 최적의 매개 변수 조합

최적화 방향

이중 동력 일선 거래 전략에는 더 많은 최적화 가능성이 있습니다.

- 다른 지표와 결합하여 신호 판단의 정확성을 향상시킬 수 있습니다.

- 시장의 변동에 따라 스톱 라인을 조정할 수 있도록 적응형 스톱 알고리즘을 연구할 수 있습니다.

- 거래량 지표를 추가하여 낮은 양의 가짜 돌파구를 방지할 수 있습니다.

- 다른 종류의 이동 평균을 테스트하여 가장 잘 맞는 평균을 찾을 수 있습니다.

- 기계학습과 같은 방법을 시도해 볼 수 있습니다.

요약하다

쌍동력 평행선 거래 전략은 여러 지표의 장점을 통합하여 자동으로 스톱로스를 조정하고, 반전 신호를 판단하고, 트렌드 방향을 식별할 수 있다. 위험 제어 능력이 강하고, 사용하기 쉬운 등의 장점이 있다. 하지만, 도피, 신호 부정확성 등의 위험도 존재한다. 이 전략은 다른 지표 조합과 함께 사용, 자율적 알고리즘 연구 등으로 더 이상 최적화 될 수 있다.

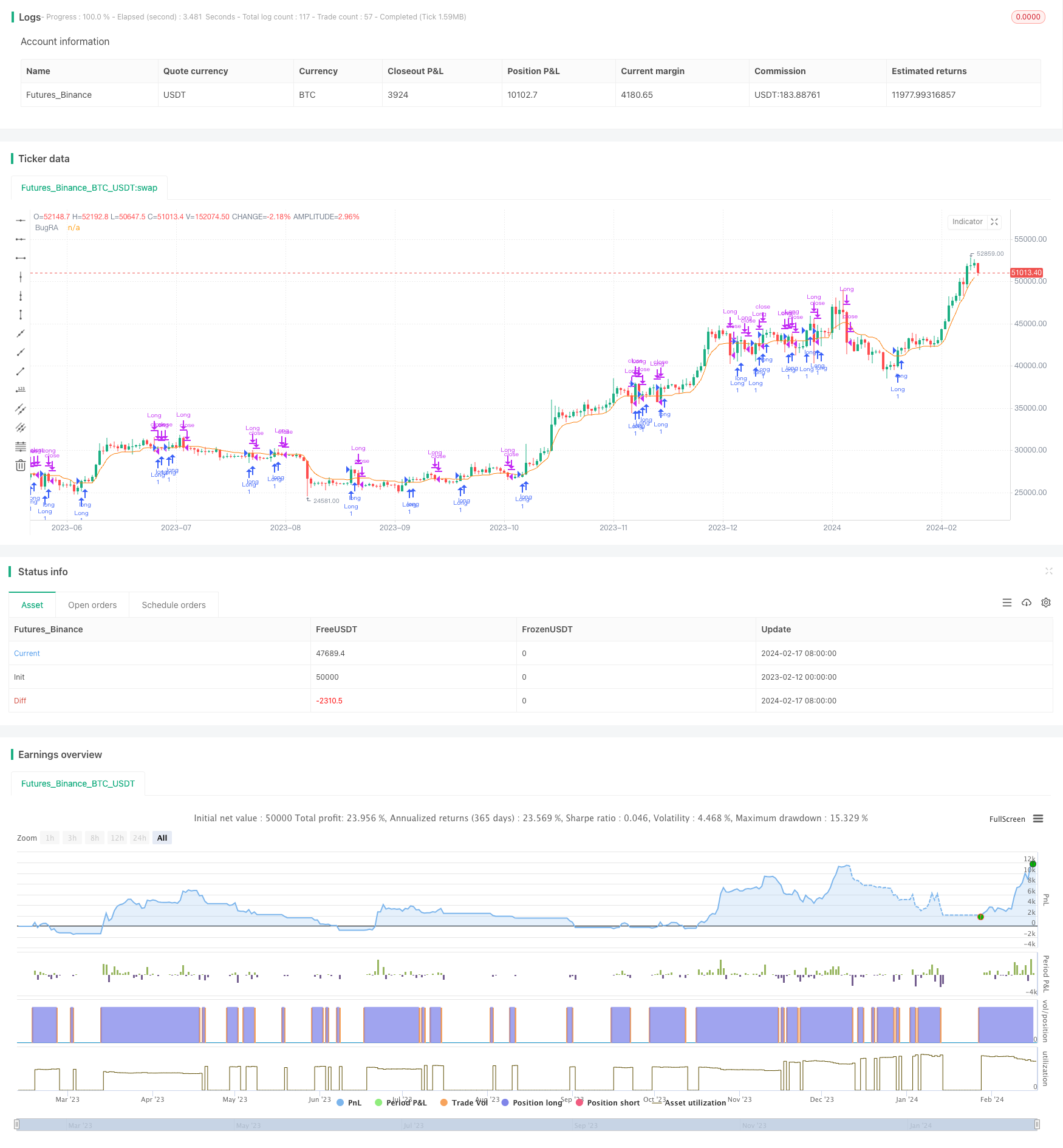

/*backtest

start: 2023-02-12 00:00:00

end: 2024-02-18 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Bugra trade strategy", shorttitle="Bugra trade strategy", overlay=true)

// Kullanıcı Girdileri

length = input(5, title="Period", minval=1)

percent = input(1, title="Sihirli Yüzde", type=input.float, step=0.1, minval=0)

mav = input(title="Hareketli Ortalama Türü", defval="VAR", options=["SMA", "EMA", "WMA", "TMA", "VAR", "WWMA", "ZLEMA", "TSF"])

wt_n1 = input(10, title="Kanal Periyodu")

wt_n2 = input(21, title="Averaj Uzunluğu")

src = close

// Tarih Aralığı Girdileri

startDate = input(20200101, title="Başlangıç Tarihi (YYYYMMDD)")

endDate = input(20201231, title="Bitiş Tarihi (YYYYMMDD)")

// Tarih Filtresi Fonksiyonu

isDateInRange() => true

// Özel Fonksiyonlar

Var_Func(src, length) =>

valpha = 2 / (length + 1)

vud1 = src > src[1] ? src - src[1] : 0

vdd1 = src < src[1] ? src[1] - src : 0

vUD = sum(vud1, length)

vDD = sum(vdd1, length)

vCMO = (vUD - vDD) / (vUD + vDD)

varResult = 0.0

varResult := nz(valpha * abs(vCMO) * src + (1 - valpha * abs(vCMO)) * nz(varResult[1]))

varResult

Wwma_Func(src, length) =>

wwalpha = 1 / length

wwma = 0.0

wwma := wwalpha * src + (1 - wwalpha) * nz(wwma[1])

wwma

Zlema_Func(src, length) =>

zxLag = floor(length / 2)

zxEMAData = src + (src - src[zxLag])

zlema = ema(zxEMAData, length)

zlema

Tsf_Func(src, length) =>

lrc = linreg(src, length, 0)

lrs = lrc - linreg(src, length, 1)

tsf = lrc + lrs

tsf

getMA(src, length) =>

ma = mav == "SMA" ? sma(src, length) :

mav == "EMA" ? ema(src, length) :

mav == "WMA" ? wma(src, length) :

mav == "TMA" ? sma(sma(src, ceil(length / 2)), floor(length / 2) + 1) :

mav == "VAR" ? Var_Func(src, length) :

mav == "WWMA" ? Wwma_Func(src, length) :

mav == "ZLEMA" ? Zlema_Func(src, length) :

mav == "TSF" ? Tsf_Func(src, length) : na

// Strateji Hesaplamaları

MAvg = getMA(src, length)

fark = MAvg * percent * 0.01

longStop = MAvg - fark

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? max(longStop, longStopPrev) : longStop

shortStop = MAvg + fark

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

MT = dir==1 ? longStop: shortStop

OTT = MAvg > MT ? MT*(200+percent)/200 : MT*(200-percent)/200

plot(OTT, title="BugRA", color=color.rgb(251, 126, 9))

// Alım ve Satım Koşulları

longCondition = crossover(src, OTT) and isDateInRange()

shortCondition = crossunder(src, OTT) and isDateInRange()

// Strateji Giriş ve Çıkış Emirleri

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.close("Long")